赚钱全靠房贷等 建设银行走不出舒适区

属于建设银行的政策红利时代结束了,周期让位于消费,商业银行迈入零售金融时代,但是建行的业务发展盈利模式还停留在传统,面向消费的“第二增长曲线”尚未成功构建。

今天我们谈一下中国第二大国有商业银行——建设银行。

基于2020年相对优异的综合财务表现,在最新一期的《2021红周刊商业银行竞争力排行》(2021年5月15日刊发)上,建设银行位列排行榜第一。明年的排行榜上,建行有没有可能继续蝉联?

答案很可能是否定的。事实上,对于这一问题的探讨涉及建行非常核心的战略规划,所谓“第二增长曲线”这一规划是否有效的评价。一些简单的分析有助于找到答案。

过去十年

盈利能力拾级而下

先看一下建行的总体形象。截至2020年底,总资产28万亿元,位列行业第二;2020年实现营收7600亿元,净利润2700亿元,净利润同比微增1.6%,营收和净利润同样位列行业第二;资本充足率17.06%,核心一级资本充足率13.62%。截至2020年底,建行不良资产率1.56%。

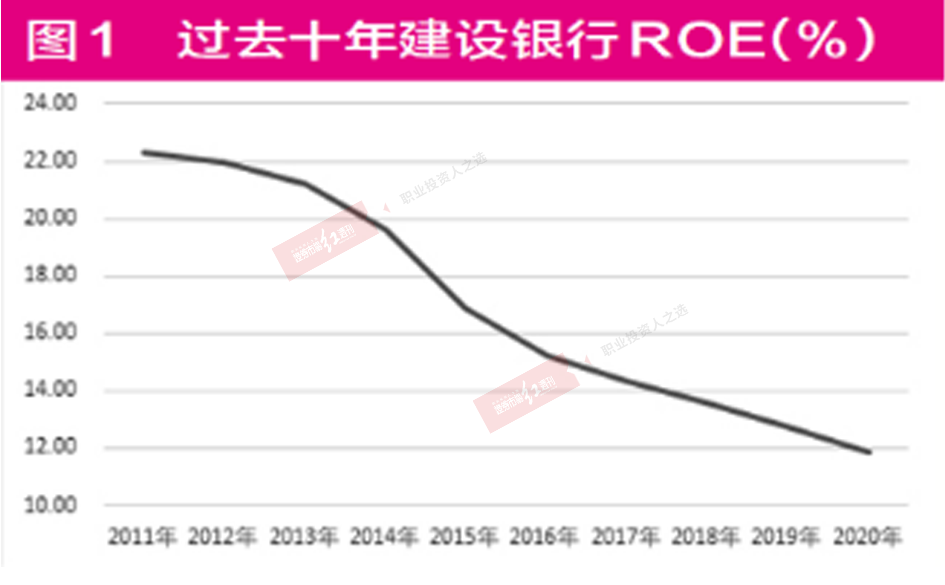

净资产收益率(加权扣非ROE)方面,2020年为11.87%,过去十年最低值。据Wind,2011年至2020年,建设银行的ROE从22.3%的高位一路下滑至去年底的11.87%(见图1)。

这不是什么好现象。ROE是反映上市公司股东回报能力的综合指标,其变动趋势意味着建设银行盈利能力逐年下降。ROE的下降很好的解释了建行过去十年的估值水平为什么很难突破1倍PB。

建设银行过去十年ROE拾级而下,根本上是由于两大因素的驱动。

因素之一是净息差。数据显示,建设银行的净息差在行业内处于中游偏下。2020年,其净息差为2.19%,低于38家上市商业银行简单平均值2.23%。这意味着建行把未来盈利增长的天花板交给了规模,只有规模扩张够快,盈利才能快速增长。

2020年末,建设银行资产规模28.1万亿元,相比2019年的25.4万亿元增长10.6%。2020年,全部上市商业银行资产规模208万亿元,同比增长10.3%,这意味着建设银行2020年的资产规模增速与行业平均水平大体持平。

前述两个数据基本上决定了建设银行2020年的净利润增速在行业内不会显著靓丽,当然会有规模优势。财务数据也显示,2020年,建设银行以2736亿元的净利润位列行业第二,仅次于工商银行;但是就增速来说,同比仅微增1.6%,远低于宁波银行、成都银行等城商行,也低于招商银行、交通银行、邮储银行等股份制或者国有大行。

从历史趋势看,建设银行的净息差过去十年整体处于下降趋势。过去十年的前半段,也就是2011年至2014年,建设银行净息差大体处于2.7%至2.8%的相对高位,但是从2015年后开始稳步下行,2020年仅为2.19%,这相比此前的高点下降61个BP。必须承认,2020年净息差下降,也有监管层要求金融行业向实体经济让利的政策因素。

因素之二在于其不良贷款率。从报表数据来看,2020年建设银行不良贷款率1.56%,高于上市商业银行简单平均数1.37%,但是低于银保监会公布全国商业银行1.84%的不良率水平,总体来看其信贷资产的风控水平处于行业内中等水平,但是谈不上出色。行业内信贷风控最好的商业银行是地处浙江的宁波银行,其不良贷款率平均值上市以来从未超过1%。

还有一点非常关键,建设银行的不良贷款率是以较大规模的不良贷款清理为前提的。随着不良贷款的转让或者核销,再加上信贷规模的扩张,相对变小的分子,更大的分母(不良贷款率=不良贷款余额/贷款余额),建设银行有条件在其报表上呈现出更好看一些的不良率。财务数据显示,2019年以及2020年,建设银行转让或者核销不良贷款1382亿元,在全国商业银行位居前列。

如果没有上述不良贷款的转销,建行的不良率水平将会明显高出当前水平。事实上,《红周刊》记者依据不良贷款核销以及不良贷款余额的变动数据简单推算的结果显示,建行2020年的不良贷款生成率(信用成本)约为0.84%,相比2019年上升了30个BP。这意味着建行的信用成本在2020年出现了明显上升。

趋势方面,建设银行的不良率也从2012年前后的不足1%上升至2020年末的1.56%。不考虑信用成本年度间的波动,以不良率简单演变趋势看,建设银行过去十年规模扩张伴随着信用成本的不断累积和上升。

中游偏下的净息差,难以压降的信用成本,建行可以获利的空间非常狭小,再加上信贷资产规模扩张总体放缓,建设银行的中长期核心竞争优势已然被损害。

前述因素的叠加,驱动了建行ROE的一路下行,也加剧了建行寻求“第二增长曲线”的紧迫感。

“第二增长曲线”的最早提出者是英国著名管理学大师查尔斯·汉迪。1997年,查尔斯出版了其经典著作《第二曲线:跨越“S型曲线”的第二次增长》。查尔斯认为,任何一家公司发展到一定程度,都面临寻求新的业务增长点的困扰。成熟的企业总是会在第一增长点还在蓬勃发展的时候,就积极准备寻找第二增长点了。如下图:

建行于2019年正式提出构建“第二增长曲线”,彼时这家银行的传统信贷业务——建行的第一增长曲线,早已经进入了发展的瓶颈期了。至少建行的行动稍微晚了点儿。

建行对于“第二增长曲线”布局的迟疑,像极了查尔斯在《第二曲线:跨越“S型曲线”的第二次增长》一书中提到的人们驱车寻找并驻留的那个“戴维酒吧”,人们总是因为这个酒吧而错过了真正的目的地。

对于建行来说,这个“戴维酒吧”就是其固有的业务结构和布局,靠对公做大和维持市场规模,靠房贷获取利润,这几乎就是建行的核心竞争优势,这还能走多远呢?

零售业务缺乏纵深

赚钱全靠房贷

建设银行的净息差之所以跑不过同行大多数竞争对手,很大程度上受到了资产端收益率的制约。

财务数据显示,建设银行平均生息资产收益率3.77%,远低于行业4.6%的收益率平均值,部分规模较大的区域性银行、股份制银行能够获取4.5%以上的收益率。不过,就国有银行而言,工、农、中、建、交五大国有银行这一数据大体持平,另外一家国有行邮储银行的数据相对高一点,也只有3.97%的水平。

较低的生息资产收益率很大程度上归因于客户结构。国有商业银行,尤其工农中建四大行,主要服务于国有企业等大型甚至超大型客户。相对来说,这些客户质地不错,这也意味着包括建行在内的商业银行议价能力相对有限,尤其在利率市场化的环境下;在更加具备议价能力的中小微客户以及零售客户方面,建设银行布局不足,这限制了其息差走阔的能力。

某种程度上,建设银行过去很多年的发展靠的是政策红利以及国有大型企业。受益于巨额不良贷款向财政的剥离,实行了商业化改革的建设银行得以轻装上阵。再加上房地产、基础设施的跨越式发展,建设银行在2007年上市以后的多年里,一直维持着业绩的高歌猛进(不含2008年金融危机),中间发展最快的年份业绩增速甚至超过了50%。考虑到建设银行的巨额资产体量,这一发展速度是惊人的。

转眼到了2011年,中国宏观经济层面出现了一件大事,“蒜你狠”、“姜你军”,“苹什么”轮番上演。过热的经济格局以及过高的货币投放导致中国出现了高达6%的严重通货膨胀,货币政策不断收紧,信贷投放随之下滑,这一年也成为了建行业绩的重大转折点。

责任编辑:hnmd004

- 人民币升值是什么意思?人民币贬值的利与弊2023-06-14

- 东芝宣布推出采用最新一代工艺制造的"TK0552023-06-14

- 当前热议!世贸天阶地址位置在哪里?世贸天2023-06-14

- 定投什么基金比较好?炒股同花顺软件好用吗2023-06-14

- 环球播报:origin下载速度慢怎么解决?origi2023-06-14

- 环球快看:小米手机桌面壁纸设置在哪?小米2023-06-14

- 龙俊亨参加过的综艺节目有哪些?龙俊亨个人2023-06-14

- 异地存折丢了当地可以补办吗?存折丢失了必2023-06-14

- 全球观察:本机ip地址怎么查?怎么看自己的2023-06-14

- 每日信息:电脑摄像头打不开怎么回事?电脑2023-06-14

- 刚开始怎么学画画?初学者怎么画人物?2023-06-14

- 利率影响生产规模指的是什么内容? 2023-06-14

- 苹果MacBookAir15正式开启首销了吗?你知道2023-06-14

- 尿肌酐是什么意思?肌酐多少是尿毒症?_全2023-06-14

- 世界看热讯:除权除息日什么意思?除权除息2023-06-14

- 铁观音属于乌龙茶吗?铁观音茶叶保质期多久?2023-06-14

- miui7是安卓几?小米手机72小时密码怎么关2023-06-14

- 环球热推荐:麒麟9000和骁龙888对比哪个好2023-06-14

- 全球热讯:争风吃醋的意思是什么? 争风吃醋2023-06-14

- 《原神》绯红之愿有什么用?为什么很多人后2023-06-14

- 白茶适合啥季节喝 哪些人适合喝白茶?2023-06-14

- 世界即时:劳动争议受理范围是怎样的?劳动2023-06-14

- 湖南中医药大学算好大学吗?湖南中医药大学2023-06-14

- 被称作教育王国的是哪个国家?被称为教育王2023-06-14

- 湖南中医药大学怎么样?湖南中医药大学在全2023-06-14

- 我区3个村入选省级乡村振兴示范村2023-06-14

- 焦点消息!劳动争议调解怎么处理?劳动争议2023-06-14

- 观焦点:医保卡被锁了怎么解锁?医保卡可以2023-06-14

- 乌克兰面积有多大?乌克兰面积相当于哪个省2023-06-14

- 佳能5D4像素是多少?佳能5D4相机可以采取触2023-06-14