拟募集资金30.05亿元 仁会生物亏4年产能利用率16%

毛利率低于行业平均水平

报告期内,仁会生物谊生泰产品销售毛利是其主营业务毛利的来源。

自2017年2月产品上市销售以来,2017年至2019年,仁会生物谊生泰产品的主营业务毛利率分别为53.70%、39.39%、59.18%,波动较大。

仁会生物主营业务毛利率低于同行业上市公司毛利率平均水平。2017年至2019年,可比公司的主营业务毛利率分别为92.15%、78.08%、91.76%。

仁会生物表示,截至报告期末,公司的毛利率在50%左右,尚未达到生物医药行业平均水平。但随着产品产销量上升,公司毛利率将会进一步提高,并逐步趋于稳定。

公司还表示,报告期内,公司的毛利率水平较上述公司相比存在一定差距,主要原因是公司产品上市时间较短,还处于市场导入阶段,尚未形成规模效应,产销量相对较低且波动较大,分摊至单位产品的固定成本较高,这使得公司单位产品的成本较高,导致毛利率水平相对较低。

2019年产能利用率16%

2017年至2019年,谊生泰销售金额分别为1360.71万元、2681.69万元和 5588.08万元,占同期营业收入的比例分别为96.58%、98.15%和 98.26%。

短期内,公司主要收入来源为谊生泰的销售收入。如谊生泰的生产或销售出现不利变化,则将对公司现金流、盈利能力产生不利影响。

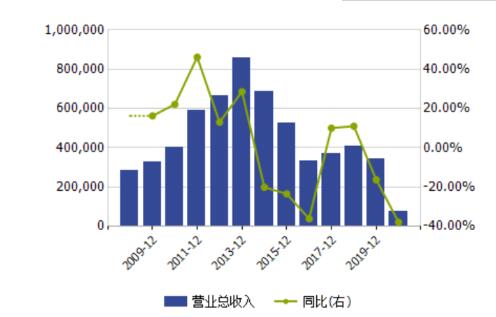

2017年至2019年,谊生泰的产量分别为17.75万支、7.89万支和29.94万支;产能利用率分别为73.96%、32.88%和16.10%,呈现逐年下降的趋势;产销率分别为23.21%、101.14%和54.54%,呈现先上升后下降的趋势。

值得注意的是,2017年和2018年,谊生泰的产能均为24万支,在产能相同的情况下,产能利用率却猛降了40个百分点。

核心产品仅几千用户?

据环球网报道,仁会生物招股说明书披露,目前全球已经上市的GLP-1类药物一共9种,贝那鲁肽(谊立泰)是速效,且百分百人源的药品。市场前景非常良好。

但据国信证券的一份统计数据显示,在国产药领域,GLP-1类药物谊立泰的月均治疗费用也是最高的,2018年达到1680元,不是一般家庭患者能消费得起的。同时,仁会生物招股说明书披露,2017 年、2018 年和 2019 年 1-9 月,谊立泰的销售金额分别为 1,360.71 万元、2,681.69 万元和 4,104.60 万元。按此计算,上述年度,仁会生物谊立泰的直接客户仅680人、1340人和2000人。

而招股说明书同时披露,上述年度,仁会生物产生的宣传推广费分别为2633万、3907万元和5490万元。另外,公司称已自建了近 300 人的专业化营销和学术推广团队。换句话说,300人的营销团队,每年2600万至5490万的宣传费用,3年时间开发的消费者人数仅2000余人,仁会生物谊立泰产品的竞争力值得怀疑。

谊立泰为何推广不利?仁会生物在招股说明书的同类竞品对比中,贝那鲁肽(谊立泰)半衰期仅11分钟,而其他公司都是按照小时来计算的。转换成注射频率,仁会生物的谊立泰,要餐前一天三次打针。

偿债水平低于行业均值

据投资时报报道,2017年至2019年1-9月,仁会生物的总负债分别为1.14亿元、1.63亿元、2.72亿元和3.18亿元,呈逐年上升趋势;流动负债分别为1909.72万元、1.17亿元、1.88亿元和2.41亿元;同期总资产分别为6.37亿元、5.13亿元、4.31亿元和5.71亿元;流动资产分别为1.62亿元、5287.65万元、3120.89万元和2亿元。

同期,仁会生物流动比率分别为8.5、0.45、0.17和0.83,同行业可比公司的流动比率分别为10.88、4.34、4.82和5.57;速动比率分别为8.41、0.23、0.11和0.75,同行业可比公司平均值分别为10.71、4.14、4.61和5.29。可以看到,仁会生物的流动比率和速动比率均低于行业均值。

此外,2017年至2019年1-9月,仁会生物的资产负债率分别为17.85%、31.84%、63.11%和55.57%,同行业可比公司平均值分别为19.03%、25.15%、28.53%和29.83%。除2016年外,仁会生物的资产负债率均高于行业均值,或表明该公司的偿债能力低于行业平均水平。

实控人曾牵涉“老鼠仓”大案

据和讯网报道,桑会庆在担任中国经济开发信托投资公司证券总部交易部经理期间,发生了一些惊心动魄之事。

中经开是因其是财政部独资的唯一一家信托投资公司,一直被认为是信托投资公司里面的“贵族”,但在2002年6月7日,中国人民银行突然发布公告:中经开“因严重违规经营”,决定“撤销该公司”,背后的原因之一,是东方电子事件的爆发。

公开资料显示,在桑会庆任职期内,中经开保荐东方电子登陆深交所。中经开总经理姜继增指使桑会庆等人建立老鼠仓,通过连续买卖和自买自卖的手段,不断推高东方电子股票价格,中经开从中非法获利5.5亿余元。

2012年12月,北京市人民检察院第一分院认定桑会庆在1999年4月至2000年担任中经开证券投资部总经理期间,进行了违规自买自卖东方电子股票操作交易,系其他直接责任人员,但犯罪情节轻微,具有自首情节,决定对桑会庆不起诉。

期间,桑会庆赋闲在家。差不多待案件尘埃落定的时候,桑会庆已开始悄然布局资本市场。

2011年底,桑会庆通过旗下公司上海坤健生物技术以1.96亿元收购华谊生物(仁会生物前身)100%股权,2013年11月和2013年12月,桑会庆对华谊生物两次增资,合计持股比例达到95.508%,华谊生物于2013 年 12月更名为仁会生物。

与此同时,桑会庆个人的投资版图也在不断扩张,拥有实际控制权的公司达到30家,涉及生物科技、软件服务、信息服务、资产管理等多个领域。

责任编辑:hnmd004

- 电脑桌介绍 电脑桌分类有哪些?2023-06-14

- nft概念是什么意思?nft龙头股有哪些?什么2023-06-14

- 安利净水器简介 安利净水器好吗?2023-06-14

- c1驾照增驾b2驾照需要什么条件?c1驾照怎么2023-06-14

- 什么是利率调节机制? 利率调节2023-06-14

- 微波炉有辐射吗?微波炉解冻要几分钟?2023-06-14

- 渭南:2023年新建停车泊位不少于10000个2023-06-14

- 戌山辰向大富大贵水法_戌 汉字2023-06-14

- 当前速读:延安发布枣芽茶公用品牌2023-06-14

- 【环球新要闻】布林带是指什么有哪些作用?2023-06-14

- 7万亿之后 科创板的下一站|全球热点评2023-06-14

- 天天实时:四部门:对不裁员、少裁员的企业2023-06-14

- 基金公司解读央行“降息”:或提振实体经济2023-06-14

- 汇丰银行将分阶段结束新西兰财富和个人银行2023-06-14

- 天天速讯:人民币尾号4444有收藏价值吗?人2023-06-14

- 当前消息! 摄影的光线有哪几种?不同方向2023-06-14

- 全球热门:两部门:拟分三批组织开展中小企2023-06-14

- 国内商品期货收盘,沪镍涨超5% 环球播报2023-06-14

- 全球即时看!国家能源局:积极采用新型储能2023-06-14

- Intersolar Europe 2023 | 华为发布全2023-06-14

- 国内商品期货收盘多数上涨,燃料油、原油等2023-06-14

- 消息!国家能源局:5月全社会用电量同比增2023-06-14

- 处女座总是口是心非 因此会把自己的爱人越2023-06-14

- 滚动:国家能源局:选择山东等6省开展分布2023-06-14

- 国家能源局:积极采用新型储能等措施,提高2023-06-14

- 环球消息!汽车美容都有哪些项目_汽车美容2023-06-14

- 财政政策与货币政策的区别是什么?贷款属于2023-06-14

- 【当前热闻】手机突然发烫怎么回事?手机发2023-06-14

- 产值利润率是什么?产值利润率和成本利润率2023-06-14

- 大额存单和定期存款哪个好?大额存单和定期2023-06-14