明牌珠宝(002574.SZ)扣非净利暴降25倍 监管擎出16问

营业收入、净利润同比双双下降,扣非后净利润更是巨亏近亿元,下滑幅度超过25倍,要不是凑出高达1.57亿元的非经常性损益,2019年将成为首个净利润亏损年度——浙江明牌珠宝股份有限公司(明牌珠宝,002574.SZ)2019年度财报的多项业绩数据颇为惨淡。

但更为尴尬的是,年报审计会计师对这份年报出具了保留意见,因为无法判断明牌珠宝对所持苏州市好屋信息技术有限公司(下称苏州好屋)股权计提的减值准备等相关事项是否准确。

针对明牌珠宝2019年报出现的诸多不寻常之处,7月21日深交所下发多达16个问题的年报问询函,要求明牌珠宝解释说明和进一步补充披露。

《投资时报》研究员注意到,一季报显示,明牌珠宝2020年一季度实现营业收入7.66亿元,同比下降37.83%,净利润806.96万元,同比下降80.89%。同时,明牌珠宝的半年度业绩预告称,今年上半年预计净利润1000万元至1500万元,下降幅度为86.23%至79.34%,上年同期净利润为7261.73万元。对业绩下滑的原因,明牌珠宝表示系受疫情影响销售下降。

公开资料显示,明牌珠宝2009年5月,2011年4月上市,属金银珠宝首饰行业,主业为中高档贵金属和宝石首饰产品的设计、研发、生产及销售。

非经常性损益是净利2.72倍

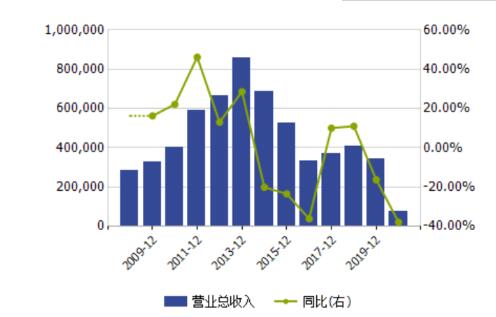

年报显示,明牌珠宝2019年实现营业收入34.29亿元,同比下降16.22%,净利润5778.79万元,同比下降36.80%,营收净利双降。明牌珠宝称营收下降主要受黄金订制业务减少影响。

值得一提的是,2019年明牌珠宝的扣非后净利润为-9898.55万元,陡降2504.58%——反映实际盈利能力的扣非后净利润出现超过25倍的降幅,对此异常情形,深交所在7月21日下发年报问询函,要求明牌珠宝解释其原因。

年报数据显示,明牌珠宝2019年非经常性损益高达1.57亿元,是净利润的2.72倍,如果没有这笔高额的非经常性损益,明牌珠宝将陷入亏损。

非经常性损益中,有政府补助、委托他人投资或管理资产的损益、白银延期交收交易业务收益、业绩承诺补偿款、权益工具投资产生的公允价值变动收益等。

其中,因权益工具投资产生的公允价值变动收益来自于子公司持有的浙江绍兴瑞丰农村商业银行股份有限公司4.32%股权产生的公允价值变动收益。年报显示,这一股权的公允价值是由北京北方亚事资产评估事务所(特殊普通合伙)采用上市公司比较法进行估值,在年初时为3.34亿元,年底上升至4.40亿元,由此,该项股权资产在2019年公允价值变动损益且计入非经常性损益的金额高达1.06亿元,对当期净利润影响巨大。

明牌珠宝经营活动产生的现金流量净额出现了大幅下滑,也受到深交所重点问询。

数据显示,2019年,明牌珠宝经营活动产生的现金流量净额为-178.58万元,同比大幅下降107.24%,远超同期净利润36.80%的下降幅度。对于经营活动产生的现金净流量与净利润出现重大差异的原因,明牌珠宝在年报中表示主要系应收账款增加所致。

数据显示,截至2019年12月31日,明牌珠宝公司应收账款账面余额为3.84亿元,坏账准备为7988.81万元,账面价值为3.04亿元,同比增长30.81%,其中前五位应收账款余额分别占比为11.42%、8.16%、2.80%、2.55%、2.52%。值得一提的是,由于应收账款金额重大,且应收账款减值涉及重大管理层判断,应收账款减值被年报审计会计师确定为关键审计事项。

增幅超过30%的应收账款是否存在向控股股东、实际控制人及其关联方进行利益输送情况?

明牌珠宝营业总收入及增长率(单位:万元)

明牌珠宝净利润及增长率(单位:万元)

数据来源:Wind

年报被出具保留意见

《投资时报》研究员留意到,明牌珠宝2019年报被其年审会计师天健会计师事务所(特殊普通合伙)(下称天健会计事务所)出具了保留意见,涉及事项为明牌珠宝对所持苏州好屋股权计提的减值准备系基于苏州好屋2019年10月股权转让交易对价所作出的判断。

公开资料显示,2019年10月,苏州好屋股东汪妹玲、严伟虎等人分别与上海忭晟企业管理有限公司签订《股权转让协议》,将其所持有的苏州好屋3%的股权转让给上海忭晟企业管理有限公司,转让交易对价为6000万元。

基于此转让价格的估值,明牌珠宝确定苏州好屋的公允价值为20亿元, 2019年末苏州好屋的净资产为7.79亿元,意味着明牌珠宝以去年10月股权转让的估值来评估持有苏州好屋股权价值,增值率高达156.75%。

根据年报显示,明牌珠宝基于股权转让的估值确定其所持的苏州好屋25%股权价值约为4.99亿元,并在2019年初6.73亿元的基础上计提了1.78亿元的减值准备。更值得重视的是,苏州好屋2019年实现净利润6797.57万元,较2018年同比下降63.85%。

简单推算可知,苏州好屋股权转让估值越大,明牌珠宝25%股权价值越高,需要计提的减值准备越少;反之亦然。而在净利润大幅下降的背景下,估值增值率超1.5倍,是否合理?

正是对于明牌珠宝对苏州好屋股权估值和计提存有疑虑,作为年审会计师的天健会计事务所对明牌珠宝2019年报出具了保留意见。天健会计事务所指出,因为未能就上述股权转让交易的商业合理性及对价公允性获取充分、适当的审计证据,无法判断明牌珠宝2019年度对苏州好屋股权投资计提的减值准备是否准确及对长期股权投资账面价值的影响。

天健所出具保留意见的关键之处在于:没有获取上述股权转让交易的商业合理性及对价公允性之充分、适当的审计证据。即:如果上述股权转让交易具有商业合理性且对价公允,则名牌珠宝计提的减值准备金额是合理的;如果上述交易不具有商业合理性或交易对价有失公允,则计提的减值准备可能就不合理。

而这一高达1.78亿元的长期股权投资减值金额是同期净利润的3.08倍,是明牌珠宝2019年业绩下降的主要原因。此前披露的《2019年度计提资产减值准备的公告》显示,2019年,明牌珠宝总计计提资产减值2.00亿元,其中对苏州好屋计提的长期股权投资减值准备无疑是最大来源。

未来的资产减值压力犹在

过往公告显示,2015年12月25日,明牌珠宝与苏州好屋原股东签订股权转让及增资协议。明牌珠宝以自有资金4亿元受让苏州好屋16万元股权,以自有资金3亿元向苏州好屋溢价增资12.00万元。股权受让及增资完成后,公司合计获得苏州好屋28万元股权,占苏州好屋增资后注册资本112万元的25%。

根据当时的股权转让及增资协议,苏州好屋原股东承诺:2016年度、2017年度、2018年度苏州好屋实现扣非后净利润(苏州好屋合并报表扣除非经常性损益后的归属于母公司所有者的净利润为计算依据)分别为1.80亿元、2.50亿元、3.20亿元,盈利承诺期间的承诺盈利数总和为净利润7.50亿元。

2015年明牌珠宝以7亿元巨资收购苏州好屋意图在珠宝主业外开辟新的利润增长点。然而,2016年底开始,行业下行趋势明显,苏州好屋的业绩并不如人意。明牌珠宝曾公告称,2016年9月底以来部分城市陆续出台楼市调控政策,可能会对苏州好屋的经营产生影响,将苏州好屋审计及评估基准日往后调整。

现实往往比预想更加严酷。

2016年,苏州好屋实现扣非后净利润仅1.3亿元,比对应的业绩承诺1.8亿元少了近5000万元。同时,明牌珠宝宣布其终止收购苏州好屋75%的股权。

2017年,全国楼市调控继续加码,在限购覆盖面进一步扩大的形势下,苏州好屋净利润为1.45亿,与业绩承诺的2.5亿元差距超过亿元。进入2018年,苏州好屋的扣非后净利润比上年略有增长,但只提升至1.88亿元,与3.2亿元的业绩承诺少了1.32亿元,差距越拉越大。

2019年苏州好屋业绩逆转了前三年保持微增的趋势,大幅下滑,比2018年大降超过亿元,下降幅度达到63.84%。

过往公告显示,2016年至2018年三年期间,苏州好屋业绩均未达到业绩承诺,苏州好屋原股东作为盈利承诺方都需支付按协议规定的不同金额业绩承诺补偿款,虽然基本都出现延迟,但对明牌珠宝而言是一笔不小的收益。比如在2019年,计入非经常性损益的业绩承诺补偿款为7762.69万元,超过2019年明牌珠宝的净利润。

但更值得重视的是,因为苏州好屋连续业绩表现不及预期,明牌珠宝连续对苏州好屋的长期股权投资计提减值,在2017年半年度为5438.71万元,2018年度为6023.56万元,2019年则为1.78亿元,对当期的净利润负向影响越来越大。

目前,明牌珠宝确定其所持的苏州好屋25%股权价值为4.99亿元,如果未来苏州好屋业绩仍然未有起色,其减值压力还将对明牌珠宝净利润造成巨大影响。

明牌珠宝过去一年的股价走势

数据来源:Wind

关键词: 明牌珠宝(002574 SZ)

责任编辑:hnmd004

- 电脑桌介绍 电脑桌分类有哪些?2023-06-14

- nft概念是什么意思?nft龙头股有哪些?什么2023-06-14

- 安利净水器简介 安利净水器好吗?2023-06-14

- c1驾照增驾b2驾照需要什么条件?c1驾照怎么2023-06-14

- 什么是利率调节机制? 利率调节2023-06-14

- 微波炉有辐射吗?微波炉解冻要几分钟?2023-06-14

- 渭南:2023年新建停车泊位不少于10000个2023-06-14

- 戌山辰向大富大贵水法_戌 汉字2023-06-14

- 当前速读:延安发布枣芽茶公用品牌2023-06-14

- 【环球新要闻】布林带是指什么有哪些作用?2023-06-14

- 7万亿之后 科创板的下一站|全球热点评2023-06-14

- 天天实时:四部门:对不裁员、少裁员的企业2023-06-14

- 基金公司解读央行“降息”:或提振实体经济2023-06-14

- 汇丰银行将分阶段结束新西兰财富和个人银行2023-06-14

- 天天速讯:人民币尾号4444有收藏价值吗?人2023-06-14

- 当前消息! 摄影的光线有哪几种?不同方向2023-06-14

- 全球热门:两部门:拟分三批组织开展中小企2023-06-14

- 国内商品期货收盘,沪镍涨超5% 环球播报2023-06-14

- 全球即时看!国家能源局:积极采用新型储能2023-06-14

- Intersolar Europe 2023 | 华为发布全2023-06-14

- 国内商品期货收盘多数上涨,燃料油、原油等2023-06-14

- 消息!国家能源局:5月全社会用电量同比增2023-06-14

- 处女座总是口是心非 因此会把自己的爱人越2023-06-14

- 滚动:国家能源局:选择山东等6省开展分布2023-06-14

- 国家能源局:积极采用新型储能等措施,提高2023-06-14

- 环球消息!汽车美容都有哪些项目_汽车美容2023-06-14

- 财政政策与货币政策的区别是什么?贷款属于2023-06-14

- 【当前热闻】手机突然发烫怎么回事?手机发2023-06-14

- 产值利润率是什么?产值利润率和成本利润率2023-06-14

- 大额存单和定期存款哪个好?大额存单和定期2023-06-14