奥精医疗首发上会拟募资7.89亿 6家控股子公司均未实现盈利

上交所科创板上市委员会将于2021年1月13日召开2021年第4次上市委员会审议会议,届时将审议奥精医疗科技股份有限公司(简称“奥精医疗”)首发事项。奥精医疗拟在上交所科创板上市,保荐机构为华泰联合证券。公司本次拟发行股数不超过3333.3334万股(不含采用超额配售选择权发行的股票数量),不低于发行后总股本的25%。

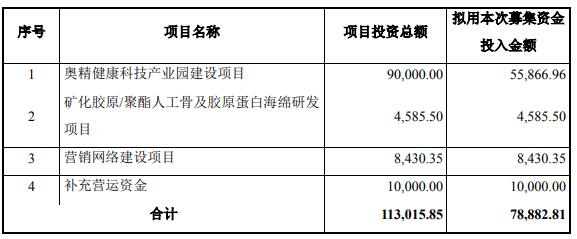

奥精医疗拟募集资金7.89亿元,其中,5.59亿元用于奥精健康科技产业园建设项目,4585.50万元用于矿化胶原/聚酯人工骨及胶原蛋白海绵研发项目,8430.35万元用于营销网络建设项目,1亿元用于补充营运资金。

奥精医疗是一家专注于高端生物医用材料及相关医疗器械产品的研发、生产及销售的国家级高新技术企业。公司无控股股东,实际控制人是Eric Gang Hu(胡刚)、崔福斋、黄晚兰。其中,Eric Gang Hu(胡刚)为美国国籍,崔福斋、黄晚兰为中国国籍。截至招股说明书签署日,Eric Gang Hu(胡刚)、崔福斋、黄晚兰共同控制的奥精医疗的股份比例为28.07%。

2017年、2018年、2019年、2020年1-6月,奥精医疗实现营业收入分别为9137.64万元、1.24亿元、1.69亿元、4163.43万元,销售商品、提供劳务收到的现金分别为8355.76万元、1.22亿元、1.83亿元、3484.66万元。

报告期各期内,奥精医疗实现净利润分别为2353.20万元、2750.61万元、6419.66万元、910.60万元,经营活动产生的现金流量净额分别为3319.17万元、7972.86万元、8844.53万元、-716.26万元。

2020年前三季度,公司经营活动产生的现金流量净额不敌净利润。截至2020年9月末,奥精医疗资产总额为7.47亿元。2020年1-9月,公司营业收入为1.02亿元,同比减少7.91%;净利润4506.74万元,同比增长6.10%;经营活动产生的现金流量净额3118.32万元,同比减少32.04%。

截至2020年6月30日,奥精医疗共有6家控股子公司:北京奥精器械、北京奥精康健、山东奥精、潍坊奥精健康、潍坊奥精医学、美国奥精。上述6家控股子公司均未实现盈利。

2017年末、2018年末、2019年末、2020年6月末,奥精医疗资产总额分别为3.20亿元、5.25亿元、7.16亿元、7.12亿元,负债总额分别为827.09万元、7339.96万元、1.52亿元、1.38亿元,资产负债率(合并)分别为2.58%、13.98%、21.27%、19.45%。

公司的货币基金主要系银行存款。报告期各期末,奥精医疗货币资金余额分别为1303.25万元、8622.84万元、7542.37万元、2885.51万元,占各期末流动资产的比例分别为5.05%、23.24%、15.41%、6.10%。其中,银行存款分别为1292.61万元、8567.54万元、7409.30万元、2855.28万元,各期末银行存款占比分别为99.18%、99.36%、98.24%、98.95%。

报告期各期末,奥精医疗流动负债分别为827.09万元、6166.98万元、8604.44万元、6118.30万元,流动负债占负债总额的比重分别为100.00%、84.02%、56.49%、44.19%;公司的流动负债主要由应付账款、应付职工薪酬、其他应付款构成,报告期各期末,上述流动负债余额合计占公司流动负债余额的比例分别为84.88%、92.03%、91.20%、90.23%。

公司流动比率和速动比率均低于同行平均水平。2017年末、2018年末、2019年末、2020年6月末,奥精医疗流动比率(倍)分别为31.20、6.02、5.69、7.73,同行业上市公司流动比率(倍)平均值分别为7.87、8.11、9.51、8.72。各期末,奥精医疗速动比率(倍)分别为29.33、5.81、5.60、7.51,同行业上市公司速动比率(倍)平均值分别为7.18、7.40、8.96、8.20。

公司主营业务收入均来源于矿化胶原人工骨修复产品。报告期内,公司来自骨科矿化胶原人工骨修复产品的销售收入占主营业务收入的比例分别为82.57%、69.73%、62.18%及66.60%。报告期内,矿化胶原人工骨修复产品的产能利用率分别为41.94%、65.49%、72.18%、59.10%。

2017年、2018年、2019年、2020年1-6月,奥精医疗综合毛利率分别为79.66%、83.18%、82.88%、80.63%,同行业上市公司毛利率平均数分别为83.43%、85.12%、85.75%、86.12%。

上海备贺贸易中心是奥精医疗2018年第四大客户、2019年第一大客户。该公司成立时间为2016年4月28日,为个人独资企业,注册资本100万元。上海备贺贸易中心与奥精医疗初始合作时间是2016年12月。

公司向前五大供应商采购占比超9成。2017年、2018年、2019年、2020年1-6月,奥精医疗向前五大供应商采购金额分别为951.12万元、732.55万元、1568.35万元、927.04万元,占采购总额的比例分别为95.76%、92.98%、90.98%、94.18%。

报告期各期末,奥精医疗员工人数分别为97人、120人、139人、133人。截至2020年6月30日,奥精医疗管理人员32人,占比24.06%;研发人员15人,占比11.28%;营销人员40人,占比30.08%;生产人员40人,占比30.08%;财务人员6人,占比4.51%。

2017年、2018年、2019年、2020年1-6月,奥精医疗研发费用分别为1236.40万元、1801.73万元、2249.15万元、696.54万元,研发费用率分别为13.53%、14.57%、13.34%、16.73%;同行业上市公司研发费用率平均数分别为10.14%、8.62%、9.44%、9.16%。

公司销售费用率低于同行业可比上市公司平均水平。2017年、2018年、2019年、2020年1-6月,奥精医疗销售费用分别为941.67万元、1326.31万元、1562.60万元、398.73万元,销售费用率分别为10.31%、10.72%、9.27%、9.58%,同行业可比上市公司销售费用率平均数分别为29.39%31.64%、37.24%、33.76%。

2017年末、2018年末、2019年末、2020年6月末,奥精医疗应收账款账面余额分别为1904.51万元、2516.15万元、1486.73万元、2309.90万元,1年以上应收账款账面余额占比分别为5.21%、4.55%、24.92%、0.76%。

报告期内,奥精医疗的(年化)应收账款周转率分别为6.89次/年、5.95次/年、9.04次/年、4.69次/年,同行业可比上市公司应收账款周转率平均数分别为83.12(次/年)、54.98(次/年)、65.29(次/年)、10.86(次/年)。奥精医疗表示,同行业可比公司中佰仁医疗由于采取先款后货的销售模式,故应收账款周转率远高于同行业其他可比公司;剔除了佰仁医疗的影响后,最近三年及一期同行业可比公司(年化)应收账款周转率平均数分别为5.90次/年、5.45次/年、4.87次/年、3.75次/年。

2017年末、2018年末、2019年末、2020年6月末,奥精医疗存货价值分别为1552.29万元、1253.45万元、749.32万元、1337.16万元;各期内,奥精医疗存货周转率(次/年)分别为1.16、1.48、2.88、1.55,同行业可比上市公司存货周转率(次/年)分别为1.64、1.42、1.11、0.85。

公司管理费用率高于同行业可比公司的平均水平。报告期内,奥精医疗管理费用分别为2371.51万元、4319.61万元、3808.04万元、1346.42万元,管理费用率分别为25.95%、34.92%、22.59%、32.34%;同行业可比公司平均管理费用率为14.09%、11.62%、10.12%、8.03%。

2018年,奥精医疗生产的人工骨修复产品尺寸与成分含量不符合医疗器械注册产品标准要求,公司被罚。2019年下半年,公司的人工骨修复材料被抽检“不合格”。

招股书显示,2018年9月12日,由于奥精医疗生产的人工骨修复产品尺寸与成分含量不符合医疗器械注册产品标准要求,公司被北京市海淀区食品药品监督管理局罚款54.95万元。2020年6月23日,公司违反了《医疗器械监督管理条例》第二十四条第一款以及《医疗器械生产监督管理办法》第四十条的规定,北京市海淀区市场监督管理局对公司作出没收人工骨修复材料69个、罚款14.5万元的行政处罚。

据北京市药品监督管理局官网公布的消息,2020年1月9日,北京市药品监督管理局发布的《北京市药品监督管理局2019年下半年北京市医疗器械质量安全公告》显示,2019年,北京市药品监督管理局根据《2019年北京市“两品一械”抽检工作实施方案》,对全市医疗器械生产企业开展了监督抽检,北京奥精医药科技有限公司(奥精医疗的曾用名)的人工骨修复材料SM-S20190427/20190403101被抽检不合格。

公司生产项目曾存在未办理环评手续的风险。奥精医疗指出,公司位于北京市北京经济技术开发区地盛东路1号院2幢的研发及生产建设项目由于存在配套建设的固体废物污染环境防治设施建成后未经验收,主体工程即投入生产使用的情形,于2020年6月被北京经济技术开发区管理委员会处以罚款1万元的行政处罚。

天眼查显示,奥精医疗涉及产品责任纠纷。北京市海淀区人民法院于2020年10月13日宣判。案件名称是清华大学玉泉医院、奥精医疗科技股份有限公司产品责任纠纷一审民事其他文书,文书正文暂未公开。

科创板拟募资7.89亿元实控人之一为美国国籍

奥精医疗成立于2004年,是一家专注于高端生物医用材料及相关医疗器械产品的研发、生产及销售的国家级高新技术企业。报告期内,公司营业收入和利润均主要来源于矿化胶原人工骨修复产品。

奥精医疗于2020年6月19日报送招股书申报稿,2021年1月6日报送招股书上会稿。奥精医疗拟在上交所科创板上市,保荐机构为华泰联合证券。公司本次拟发行股数不超过3333.3334万股(不含采用超额配售选择权发行的股票数量),不低于发行后总股本的25%。

奥精医疗拟募集资金7.89亿元,其中,5.59亿元用于奥精健康科技产业园建设项目,4585.50万元用于矿化胶原/聚酯人工骨及胶原蛋白海绵研发项目,8430.35万元用于营销网络建设项目,1亿元用于补充营运资金。

截至招股说明书签署日,奥精医疗无控股股东,Eric Gang Hu(胡刚)、崔福斋、黄晚兰系公司的实际控制人。其中,Eric Gang Hu(胡刚)为美国国籍,崔福斋、黄晚兰为中国国籍。

Eric Gang Hu(胡刚),1969年出生,男,美国国籍;研究生学历,拥有清华大学材料科学和工程专业学士学位、中国科学院物理研究所物理专业硕士学位、美国芝加哥大学物理专业硕士学位;1998年6月至2001年10月在AT&T Bell Lab担任项目经理、技术总监职务,2001年10月至2006年10月在Bank of America担任国际贸易市场部总监职务,2002年7月至2006年12月在I Roam,Inc.担任总经理职务,2006年10月至2016年3月在Express Scripts Inc.担任市场总监职务;2004年12月至2005年11月、2006年10月至今担任发行人的董事长职务,2016年8月至2019年1月担任发行人的总经理职务。

崔福斋,1945年出生,男,中国国籍,无境外永久居留权;研究生学历,拥有清华大学工程物理专业学士学位、工程物理专业硕士学位、材料专业博士学位,教授职称,1984年至1987年在荷兰FOM分子原子物理研究所进行博士后研究,1987年8月至2011年5月在清华大学材料学院担任副教授、教授职务;2004年12月至2012年12月担任发行人的总经理职务,2005年11月至今担任发行人的董事职务,2011年6月至今担任发行人的首席科学家职务。

黄晚兰,1943年出生,女,中国国籍,无境外永久居留权;中专学历,统计师;1962年至1976年在北京汽车制造厂有限公司任职,1976年至1993年在北京照相机总厂任职,1993年至2002年在北京联迪东方科技有限公司担任部门经理、财务总监职务;2004年12月至2005年11月担任发行人的董事职务,2004年12月至2016年1月担任发行人副总经理职务,2016年1月至2016年8月担任发行人的总经理职务,2016年8月至今担任发行人的副总经理职务,2020年6月至今担任发行人的董事职务。

Eric Gang Hu(胡刚)、崔福斋、黄晚兰对奥精医疗的持股比例分别为9.49%、6.33%、3.76%;黄晚兰系北京银河九天的执行事务合伙人,北京银河九天对发行人的持股比例为7.76%;李玎对发行人的持股比例为0.73%。

因此,截至招股说明书签署日,Eric Gang Hu(胡刚)、崔福斋、黄晚兰共同控制的奥精医疗的股份比例为28.07%;除Eric Gang Hu(胡刚)、崔福斋、黄晚兰、银河九天、李玎以外,公司的其他股东对发行人的持股比例较为分散。

截至招股说明书签署日,奥精医疗最近一年(2019年度)新增股东为国投创合、厦门中南弘远、厦门中南星火。

2020年前三季度经营活动产生的现金流量净额不敌净利润

2017年、2018年、2019年、2020年1-6月,奥精医疗实现营业收入分别为9137.64万元、1.24亿元、1.69亿元、4163.43万元,销售商品、提供劳务收到的现金分别为8355.76万元、1.22亿元、1.83亿元、3484.66万元。

2017年、2018年、2019年、2020年1-6月,奥精医疗实现净利润分别为2353.20万元、2750.61万元、6419.66万元、910.60万元,经营活动产生的现金流量净额分别为3319.17万元、7972.86万元、8844.53万元、-716.26万元。

2020年1-9月,公司营业收入为1.02亿元,同比减少7.91%;净利润4506.74万元,同比增长6.10%;经营活动产生的现金流量净额3118.32万元,同比减少32.04%。

关于2020年业绩预计情况,奥精医疗表示,2020年度,公司预计可实现营业收入1.8-1.8亿元,较上年变动约6.77%-9.73%,扣除非经常性损益后的净利润7500-8000万元,较上年变动约25.41%-33.78%。

6家控股子公司均未实现盈利

截至2020年6月30日,奥精医疗共有6家控股子公司:北京奥精器械、北京奥精康健、山东奥精、潍坊奥精健康、潍坊奥精医学、美国奥精。

北京奥精器械成立日期是2017年3月21日;2019年、2020年1-6月,净利润分别为-496.46万元、-512.88万元。

北京奥精康健成立日期是2019年8月1日;2019年、2020年1-6月,净利润分别为无、-0.02万元。

山东奥精成立日期是2018年1月15日;2019年、2020年1-6月,净利润分别为-1281.53万元、-246.50万元。

潍坊奥精健康成立日期是2018年3月9日;2019年、2020年1-6月,净利润均为无。

潍坊奥精医学成立日期是2018年3月26日;2019年、2020年1-6月,净利润分别为-69.36万元、-43.42万元。

美国奥精成立日期是2017年11月1日;2019年、2020年1-6月,净利润分别为-407.43万元、-199.31万元。

2020年6月末总资产7.12亿元、总负债1.38亿元

2017年末、2018年末、2019年末、2020年6月末,奥精医疗资产总额分别为3.20亿元、5.25亿元、7.16亿元、7.12亿元,负债总额分别为827.09万元、7339.96万元、1.52亿元、1.38亿元,资产负债率(合并)分别为2.58%、13.98%、21.27%、19.45%。

报告期各期末,公司货币资金余额分别为1303.25万元、8622.84万元、7542.37万元、2885.51万元,占各期末流动资产的比例分别为5.05%、23.24%、15.41%、6.10%。其中,银行存款分别为1292.61万元、8567.54万元、7409.30万元、2855.28万元,各期末银行存款占比分别为99.18%、99.36%、98.24%、98.95%。

责任编辑:hnmd004

- 全球观热点:甘肃酒泉属于哪个市?酒泉的经2023-06-14

- 环球百事通!意大利对法国世界杯谁赢了?在2023-06-14

- 鬼哭狼嚎是贬义词吗?暴跳如雷是贬义词吗?2023-06-14

- 公积金卡和工资卡可以是一张吗?公积金可以2023-06-14

- 每日聚焦:追星的人是什么心态?追星有什么2023-06-14

- 茶黄金是什么东西?大红袍属于哪个茶类? 2023-06-14

- 什么是名义利率? 名义利率和实际2023-06-14

- 天天消息!tp-link路由器怎么样?tp-link路2023-06-14

- 大盘股和板块股的区别是什么?大盘股上市对2023-06-14

- 怎么买一个合适的外接闪光灯?使用外接式闪2023-06-14

- 计算机启动修复要多久?启动修复可以强制2023-06-14

- 每日消息!电脑显卡风扇转速怎么调?怎么在B2023-06-14

- 纤体咖啡有副作用吗?咖啡喝多了对身体有什2023-06-14

- 基金清盘是不是赔惨了?基金一直跌会被清盘2023-06-14

- 美股的钱怎么转回国内?为什么中国人不能买2023-06-14

- 购买空气炸锅需要注意哪些问题?如何清洁空2023-06-14

- 中国农业大学是211还是985?农业大学是冷门2023-06-14

- 焦点滚动:澳大利亚主帅:世界杯前43分钟成2023-06-14

- 鸡蛋怎么孵化成小鸡?人工孵鸡蛋最简单的方2023-06-14

- 6月13日四川发布山洪灾害蓝色预警2023-06-14

- 五月天是什么时候出道的?五月天哪首歌曲最2023-06-14

- 天天热点评!电竞显示器怎么选?哪个电竞显2023-06-14

- 股票为什么会产生异常波动?尾盘拉升第二天2023-06-14

- 劳动法年假规定怎么休?劳动法年假补偿标准2023-06-14

- win10怎么取消开机密码?win10密码过期进不2023-06-14

- 如何升级客户端版本?手机客户端怎么打开?2023-06-14

- 世界快看点丨WIN10右下角天气怎么关?win102023-06-14

- 喝咖啡不能提神怎么回事?喝咖啡一次喝多少2023-06-14

- 清仓和半仓有什么区别?北交所中签100股能赚2023-06-14

- 申购新股最多可以配多少个号?新股申购配号2023-06-14