世界快播:银保渠道保费重回万亿大关 这一次银行和保险公司如何兼顾业务结构的规模和价值?

长久以来,银保渠道被定位为规模型渠道,在外部经济环境变化影响市场需求、内部代理人渠道转型步入深水区,银保渠道重回险企战略视野,推动渠道保费重回万亿大关。

中国保险行业协会数据显示,2021年人身险公司银保业务原保险保费收入1.2万亿元,呈现连续四年增长态势,超过人身险公司保费收入总量的三分之一。

(资料图片)

(资料图片)

从业务结构看来,当前各家银行和保险公司更加注重优化业务结构和内涵价值增长。近年来,包括平安银行探索“价值银保”新模式,行业正试图以新队伍、新产品、新运营重塑传统银保渠道,提升银保渠道的价值潜力,转型成效值得关注。

近日,平安银行行长特别助理兼保险金融事业部总裁方志男在接受记者专访时表示,平安新银保战略落地一年时间取得阶段性成果。

懂保险的财富队伍助力银保渠道重回C位

银保渠道一度经历过快速增长期,彼时,以趸交万能险为代表的中短存续期产品快速扩大规模,推高银保渠道成为寿险行业第一大渠道。方志男认为,过去的银保渠道虽然也曾辉煌过,但存在很多“先天不足,后天失调”的情况,银保渠道要在保险行业再创辉煌,就必须要做出改革。

银保渠道何以重回C位?在方志男看来,目前已具备天时地利人和条件。

方志男指出,在保险业个险渠道发展瓶颈的同时,银行角度同样面临自身转型的需要,从过去追求息差向所谓的零售概念即大财富管理转型。参考国外情况,银行保险给银行带来的中间业务收入已经占到了非常高的比例,未来,银行销售保险通路将会成为主要的收入来源,也是做大财富管理中重要的收入来源。

方志男表认为,“中国有300万以上的高净值客户人群,这些人群大多数都在银行手上,通过银行一站式做财富管理配置,这意味着客户和银行之间强连接的关系。”

方志男分析认为,银行过去卖保险存在的三个痛点,第一个痛点是不愿意卖保险,因为他们只愿意销售理财产品;第二个是他们没有时间卖保险,过去银行的产品线非常的多,保险对他们来讲并不是主业;第三个是没有能力卖保险,银行的产品“短平快”,销售的保险基本上以趸交类理财产品为主,既不能给保险公司带来所要的更好的价值,也不能给银行的中收贡献带来很大的规模。

“要转变传统队伍的销售保险的理念,需要有一段时间。因为银行自身的需要,现有的理财队伍本身还是专注在各个产品上,时间分配是不够的,能力的养成也需要时间。”方志男说,这就是平安新银保打造一支新队伍的原因。

他介绍称,平安新银保招募了一支懂保险的财富队伍,以资产配置的创新方式来为客户做保险规划,目前人数约1500人。截至2022年三季度,平安银行代理保险的保费规模同比增长32.4%,“高质量、高产能、高收入”特征显著。

“银”、“保”能否达成共识仍是最大挑战

2022年4月,银保监会发布《人身保险销售行为管理办法(征求意见稿)》第二十九条明确提出,“鼓励具备保险代理业务资质的银行建立专业化保险销售人员队伍,提升保险销售专业化程度;与保险公司创新业务合作模式,从消费者需求角度出发,提供多样化的保险产品类型,丰富保险产品结构,提升一体化金融服务能力”。

德勤认为,该项政策将利好“银”、“保”合作关系,促进“双向奔赴”。对大型金融控股集团及银邮系险企而言,以股权关系为纽带携手打造专业化保险销售队伍,从而实现集团内银行中间业务的提升与保险银保业务的高质量增长。尤其大型金融控股集团具备丰富的个险经营经验,其个险经营管理体系可植入银行理财经理管理体系中,从而打造擅长复杂产品销售的“个险化”理财经理队伍。

虽然价值银保的路径已经被市场广泛认同,不过“银”、“保”能否达成共识仍是最大挑战。方志男告诉记者,现在很多的银行虽然在转型当中,但实际上还是更多关注眼前的中间业务收入。而很多的保险公司虽然更看重的是长期的价值,但由于无法预期投入回报,在短期也不愿意过多的投入。

对此,方志男表示,“一对一”排他的战略合作,双方都会有相应的长期的投入,通过在基础建设、流程改造、培训、客户活动等方面提高客户产品以外的价值,更为注重双方的长期价值。他举例称,现在很多银行和保险公司已经开始采取这种方式,比如友邦和花旗、中宏和星展、招商信诺和招行。

从运营角度而言,方志男认为,保险公司过去跟银行之间的客户服务是割裂的。银行把保险销售完毕之后,基本上就交给保险公司来服务,保险公司对银行的客户却用的是过去的保险公司专属的那一套服务流程,一套新的客户价值的体验和运营方式就变得非常重要。“银”、“保”达成共识,保险公司才能够更多地去授权银行提供给客户更好的服务价值。

从产品结构来讲,稳定的可持续的合作,对于银保渠道产品结构也会带来影响。“以往,银保渠道规模增长的可持续性是不可控的。一旦保险产品转型竞争力下降,银行又开始卖其他非保险理财产品。”方志男指出,客户购买保险不仅仅只是从“类理财”的产品来看,而是真正地发挥保险的杠杆原理,或者是保险养老的功能。保险产品结构向长期转型,自然而然对保险公司来讲就产生了价值,从而带来可持续性有规模、有价值的银保渠道。

排他战略合作释放银保渠道价值潜力

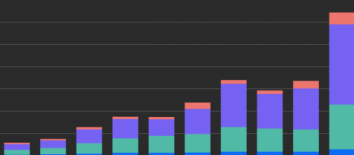

近年来,各大险企重拾银保战略,银保渠道转型初见成效。德勤报告显示,尽管3-5年期的短期产品仍为主流,但期交产品占比由2016年的11%快速提升至2021年的27%,银保渠道整体期限正在逐步拉长。

方志男在此次采访中表示,平安新银保战略实施以来,由于平安银行与平安人寿采取了排他战略合作大大降低了成本损耗,加之产品销售品质好续保率高达96%、产品结构不限于理财类的产品等特点,平安新银保内涵价值率是市场上的3-4倍,远高于现在传统的保险公司银保渠道平均不到5%的内涵价值率。

德勤认为,银保渠道具有巨大的价值释放潜力,据业内人士预测,若保险公司立即采取行动,在乐观情境下2025年头部机构银保渠道新业务价值率有望进入20%-30%的区间。

对于银保渠道的增量和价值增长,方志男也表达了充分乐观。“以前银行卖了不少保险产品,但是相较于银行的客户的资产跟高净值客户的数量来说,其实渗透率还是偏低的。也就是说银行卖保险看起来保费规模很大,但只是相对于保险公司,对于银行来讲跟其他的理财产品相比还是微不足道,所以如果银行的高净值客户把保险的渗透率提高,哪怕只是提高几个点,对保险公司来讲,保费增量也是非常大的。”

方志男告诉记者,保险在资产的渗透率以及每百万的保险资产所产生的中间业务收入,将会是平安银行重要的衡量的指标。

方志男介绍称,新银保充分借助平安集团综合金融及生态优势,聚焦目标客群养老、传承等重点需求。他指出,“从年初刚刚组建,到今年三季度,新银保队伍对整个银保银价值贡献达到20%。新银保模式建设已经进入2.0阶段,新银保队伍还带来鲶鱼效应,将带动银行私财、厅堂队伍同步增长,银保业绩贡献将不断提升,有望成为寿险的主要渠道之一。”

责任编辑:hnmd004

- 当前信息:2GW,总投资129.17亿元!粤电力2022-12-01

- 世界快播:银保渠道保费重回万亿大关 这一2022-12-01

- 每日热讯!腾讯文档发布企业版2022-12-01

- 天天信息:中核西藏昌都光伏电站10MW/20MWh2022-12-01

- 性价比高是什么意思?质价比和性价比的区别2022-12-01

- 梨泰院相当于中国哪里?韩国梨泰院是干什么2022-12-01

- 环球影城员工骤减快乐生产者难快乐 北京环2022-12-01

- 房价下跌最狠的五大城市 五年后房子是黄2022-12-01

- 中国科兴疫苗是哪家公司生产的?科兴中维和2022-12-01

- 广州暴雨为什么跑偏了?受到海陆风环流的调2022-12-01

- 730905中签能赚多少?三峡能源市值多少?2022-12-01

- 乌拉圭驻上海总领事马塞罗·马龙出席宁波万2022-12-01

- 冒充顺丰诈骗严重威胁用户利益,需提高警惕2022-12-01

- 波司登发布22/23财年半年报,延续稳健高质2022-12-01

- 京津冀携手开展2022“世界艾滋病日”主题宣2022-12-01

- 君品谈 | 宗庆后:以人为本,立字生焉2022-12-01

- 汉印推出新品打印U200 家用打印产品矩阵持2022-12-01

- 拼多多500元有成功的吗?拼多多助力领100元2022-12-01

- 三星s5820报价是多少钱?三星s20多少钱?2022-12-01

- 做服装生意的技巧有哪些?做服装生意赚钱吗2022-12-01

- 女孩中大奖4年后怒告彩票公司 男士们总是2022-12-01

- 滴滴顺风车春运暂不上线 2022春运哈啰顺风2022-12-01

- 苹果7s手机报价 苹果7手机价格256g 苹果72022-12-01

- 世界观速讯丨残酷刑罚电刑拷问是什么刑法?2022-12-01

- 汶川地震半张脸是怎么回事?2022-12-01

- 【环球新要闻】鹅的天敌是什么?养鹅要注意2022-12-01

- 丙烯干成块了还能用吗?丙烯颜料怎么洗?2022-12-01

- 【环球新视野】长白山3000年巨蛇传闻是怎么2022-12-01

- 今日观点!世界上最大的峡谷是什么峡谷?旅2022-12-01

- 环球最资讯丨2020年必看的动漫有哪些?分享2022-12-01