年内首单REITs上市成交近7亿元 万亿元市场投资潜力突出

从第一批基础设施公募REITs发行到第二批,再到常态化发行,投资者对其关注度和参与度正在逐渐提升。4月28日,首单央企高速公路REITs——华夏中国交建REIT上市,单日成交额6.99亿元。成交金额与单日涨幅均位列同类基金首位。

业内分析人士表示,公募REITs投资潜力可期,建议投资者理性看待其二级市场价格波动,优选部分受疫情扰动较小、经营稳健、区域环境稳定的产品。同时,持续关注相关产品的扩募机会。

二级市场交投活跃

监管三提公募REITs发展

4月28日,华夏中国交建REIT于上交所上市,作为2022年首单挂牌上市的公募REITs,市场参与热情高涨。集合竞价阶段涨幅为5.31%;开盘26分钟后,成交金额破2.4亿元;盘中涨幅一度达7.46%;截至收盘,涨幅为2.2%,累计成交额6.99亿元。

对此,北京地区某大型券商产品经理表示,“对于华夏中国交建REIT首日表现,业内早有预期。累计前两批已发行公募REITs产品,目前市场仅有12只相关产品,仍然是比较稀缺的投资品种,新产品上市自然容易获得市场关注。”

事实上,该公募REIT产品在募集期间就受到投资者追捧。例如,在网下投资者询价环节,有认购意向的资金量占到初始网下发售份额数量的38倍,面向公众发售的份额更是一日售罄。最终,机构网下认购和公众认购均启动比例配售,共吸引超1500亿元资金参与。

据悉,华夏中国交建REIT已安排多家做市商提供流动性服务,为完善二级市场流动性机制提供助力。

获投资者密切关注的背后,是公募REITs产品蕴含诸多投资优势。一位公募REITs基金经理分析称,公募REITs具有稳定的现金流和值得期待的高比例分红,还可以通过二级市场操作获利。

建信基金方面对记者称,“公募REITs的平均涨幅较大,且与其他大类资产相关性较低。而当前该市场存量规模较小,难以满足广大投资者的配置需求。”

监管方面,近期多次强调推进公募REITs市场加速发展。例如,4月26日证监会发布的《关于加快推进公募基金行业高质量发展的意见》中,三次提到“公募REITs”:要积极推动公募REITs等创新产品发展;要稳步拓展沪深交易所基金通平台业务功能,为场外投资者投资公募REITs等场内基金提供补充性渠道;要支持公募主业突出、合规运营稳健、专业能力适配的基金管理公司设立子公司,专门从事公募REITs等业务。

“公募REITs市场是一个万亿元级别的市场,符合经济转型和基础设施发展趋势,各方面机制正在逐步完善成熟。其管理方式和一般的二级市场证券资产存在较大差异,允许设立专业REITs子公司来开展业务有利于盘活存量资产,进而带来REITs业务发展。”博时基金方面对《记者表示。

产权类收入完成率较高

现金流量净额有所分化

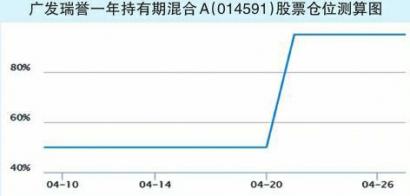

目前,全市场12只公募REITs成交较为稳定,且整体走势上行,但单只产品的涨幅情况有所分化。据东方财富Choice数据显示,今年以来,截至4月28日,博时蛇口产园REIT涨幅超10%,富国首创水务REIT、中航首钢绿能REIT两只产品涨幅超3%,华夏越秀高速REIT、浙商沪杭甬REIT等产品价格则有所下跌。

此外,已上市公募REITs 2022年一季报中的各基金收入、净利润、经营性现金流量净额表现也有所分化。华泰证券首席固收分析师张继强表示,“公募REITs产品中,产权类收入完成率相对较高。受疫情冲击、经营季节性等影响,2022年一季度公募REITs产品累计可供分派利润环比大多下降。”

理论上看,公募REITs的价格长期将围绕其内在价值波动,且更加适合投资者长期持有。对于未来的投资潜力,有业内人士提醒,需关注6月份首批公募REITs解禁或带来估值承压的影响,谨慎选择业绩不及预期、疫情扰动持续的产品。

同时,业内分析人士也提醒,扩募规则即将落地,可以关注市场情绪提振、优质资产注入等带来的机会。目前,REITs试点阶段储备项目均较为优质、审核较为严格,未来公募REITs的扩募机会值得期待。

责任编辑:hnmd004

- 年内首单REITs上市成交近7亿元 万亿元市场2022-04-29

- 云南省昆明市滇池流域瑶冲河 水环境综合治2022-04-29

- 亚信安全2021年净利润1.79亿元同比增4.9%,2022-04-29

- 山东省日照市喜获流域横向生态补偿资金19002022-04-29

- 宁波市正式启动数字人民币试点2022-04-29

- 今日,“协鑫科技”正式生效!2022-04-29

- 民生银行发布“光伏贷”产品2022-04-29

- 国家电投与中国安能签署战略合作框架协议2022-04-29

- 民生银行发布“民生碳e贷”产品 推动中小2022-04-29

- 招商银行重庆涪陵分行完成重庆首笔数字人民2022-04-29

- 广东发改委:全面整顿全省光伏!2022-04-29

- 广发银行重庆分行:加强信贷支持为企业纾困2022-04-29

- 国家能源局:2022年1-3月光伏新增13.21GW2022-04-29

- 招商银行全面启动数字人民币重庆地区试点工2022-04-29

- 瞄准新能源车“换电出行” 力帆科技“造血2022-04-29

- 澳门中银10亿美元SOFR绿色债券发行2022-04-29

- 广东:对符合条件的新能源汽车消费者补贴802022-04-29

- A股大反攻:沪指收复2900点 新能源赛道掀2022-04-29

- 中国结算:股票交易过户费29日起总体下调50%2022-04-29

- 看好新能源汽车市场 曙光股份这样布局2022-04-29

- 央行设立科技创新再贷款:额度2000亿 利率2022-04-29

- 联美控股一季度业绩转好 充沛现金保障氢能2022-04-29

- 考克利尔竞立荣获国家级“高新技术企业”认2022-04-29

- 中央再提“适度超前建设”,哪些省份冲在最2022-04-29

- 我国将开展网络市场监管与服务示范区创建2022-04-29

- 液氨无碳飞机项目正在启动!2022-04-29

- 『科普』一文读懂液氢运输的N个难题!2022-04-29

- 「国际能源网-微视频」全球历年储能累计装2022-04-29

- 阳光依旧,储能企业的盈利该如何破解?2022-04-29

- 国际能源网-储能日报,纵览一日储能大事【42022-04-29