华商基金张永志:以高等级信用债作底仓配置 出击传统价值权益类资产

在权益市场大幅调整震荡行情下,“固收+”基金展现出稳健底色,凭借“波动小、收益稳”的风格表现受到投资者青睐。

由华商基金旗下16年老将张永志打造的“固收+”新品——华商稳健汇利一年持有混合基金,将于4月15日结束募集。张永志现任华商基金固定收益部副总经理,是有着超16年基金从业经验、其中超11年基金管理经验的“固收+”王牌。

海通数据显示,截止2021年12月31日,华商基金旗下固定收益类基金绝对收益近两年在124家基金公司中排名第一,近五年在88家基金公司中排名第一。而张永志最具代表性的产品之一——华商稳定增利债券A基金,近3、5年收益率分别达48.78%、55.09%。

在“固收+”基金外,张永志在传统的债券型基金管理上也颇有建树,其管理的定期开放债券基金——华商瑞鑫定期开放债券,充分体现了基金定期开放运作优势,近1、3年收益分别为19.90%、73.03%。这两只基金上述收益区间排名均位列同类前15%内。

强调三个大类资产合理均衡配置布局 以高等级信用债作底仓配置

“我认为股和债的投资还是要基于各自的规律,股票是要把握结构性机会,债券需要对宏观经济尤其是央行未来货币政策做一个方向性的预判。”张永志表示。在“固收+”领域,张永志属于稳健均衡型投资风格,专注进行大类资产配置。他的核心投资理念是通过在股票、债券、转债这三个大类资产合理均衡配置,来追求长期的绝对收益回报。

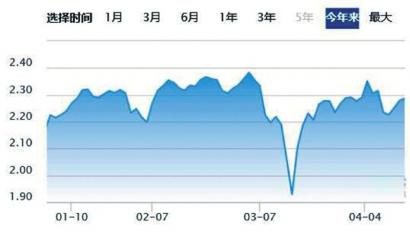

首先,在纯债部分,张永志较为关注未来宏观经济预期情况,以高等级信用债为主,以一到三年的高等级信用债作为债券底仓配置。如果纯债市场出现一定的趋势性机会时,可能会尝试拉长久期或增配一些利率债。

其次在权益部分,张永志专注于长期的行业Beta的形式,选择一些估值相对合理景气趋势向上的行业进行布局。“我更偏好其中估值相对比较合理,未来可预见出现盈利趋势性向上的行业,这类行业是在权益方面优先选择的方向。”张永志表示。

第三,在转债方面,尽可能把握Beta的机会,如果市场存在一些系统性机会或者转债估值有明显配置价值时,可能会进一步增加权益类弹性,配置一些转债标的。

同时,张永志非常强调配置品种的风险收益比,注重组合管理和资金的使用效率;而在风险控制方面,较为关注公司基本面的变化情况。

“不同的产品风格是决定了股票和债券的配置比例。”张永志认为,权益和债券的比例,首先是根据基金产品定位或者产品风险收益特征来确定的。如定位转债基金,无疑它的转债比例会比较高,而追求绝对收益的产品,通常权益类资产比例相对较低,可能转债的配置比例也会低很多,甚至极少配置转债。

“稳增长”主题或贯穿全年 权益配置方向侧重于传统价值股

今年以来,绝大部分权益类产品出现了负收益。对此,张永志表示,展望2022年,行业投资比较大的机会之一是“稳增长”方向,一些传统行业或存在一定的投资机会。

张永志认为,2022年可能“稳增长”会是贯穿全年的大主题,相关行业有望持续强势表现。背后逻辑是这些相关行业首先从估值水平来看,是在所有A股三十多个一级行业中,相对估值较便宜的行业。在过去三年持续牛市过程中,估值没有明显抬升,反而出现了估值压缩。当下,成长股和价值股的估值差也处在历史上比较高的位置。

2022年要实现5.5%左右的经济增长目标,接下来肯定要付出更多努力,而更受益的则可能是偏传统的行业。目前,国内GDP当中贡献最大的还是以地产、基建相关的传统行业为主。随着稳增长政策的逐步加码,这些公司的业绩或将受益更明显,而且叠加海外的通胀持续高涨,在全球通胀的大背景下,偏传统行业的业绩确定性更强。所以,今年二季度以后,偏传统行业、偏价值类的行业相对来说有望表现更佳。

对于市场担忧的美联储加息问题,张永志认为,近十几年来,国内的货币政策大都是基于国内的宏观经济形势、增长目标来确定的,独立于美联储操作。何况从历史经验看,美联储加息周期美股表现偏强的概率更大,而映射到A股,其相关性更加遥远,市场或许有些过于担心了。

设置一年持有期 只为投资者获得更好持有体验

谈及新基金,张永志表示,华商稳健汇利一年持有混合基金投资于股票、可转换债券、可交换债券的比例合计不超过基金资产的40%(基金投资组合比例详见基金合同),所以总体上会是以相对稳健均衡的策略进行布局,控制回撤与波动将为该产品在投资之初考虑配置方向的重要决定因素之一。并且该基金设置了最短一年的持有期,一年持有期到期日及一年持有期到期日之后,基金持有人方可提出赎回申请。

对一年持有期的设定,张永志表示,该设置旨在提升持有人的投资体验。投资一方面需要专业性,一方面可能需要纪律性更强一些,做到知行合一。从持有人的角度来看,其实约束的是短期择时的情绪化操作,以此来获得更好的投资体验。

“我本人也管理了其他几只基金产品,其中有一只为一年定期开放式债券基金。在其过去五个开放期,这只产品只有2018一年是亏损的,也就是说只有2018年打开的时候持有人赎回才是出现了亏损,在其他任何一个开放期赎回,持有人都获得了正回报。”

“如果具体从持有人人数比例来看,至少有90%以上获得了正收益,因为实际上在2018年开放期赎回的投资者较少,绝大部分持有人最终都是真正赚到了钱而落袋的。与普通的开放式基金相比,拥有持有期的基金产品投资体验通常要比普通开放式基金的体验要好很多,这也是选择设置一年持有期比较重要的一个因素。” 张永志表示。

张永志:华商基金固定收益部副总经理、华商稳定增利债券、华商瑞鑫定期开放债券基金经理、华商稳健汇利一年持有混合基金拟任基金经理

责任编辑:hnmd004

- 华商基金张永志:以高等级信用债作底仓配置2022-04-19

- 百亿私募大佬道歉 中国“桥水”们失灵了吗2022-04-19

- 性价比趋十年最高 医药进入绝佳“击球区”2022-04-19

- 银保监会:保险保障基金和信托业保障基金管2022-04-19

- 中国太保一季度原保险保费收入1487.32亿 2022-04-19

- 中国远洋转让平安财险全部股份 平安集团持2022-04-19

- 彻底停止燃油车 比亚迪Q1利润涨幅可达300%2022-04-19

- 推动冬奥场馆反复综合持久利用2022-04-19

- 云签约落袋!上海电气海外大型储能项目近日2022-04-19

- 世行下调2022年全球经济增长预期至3.2%2022-04-19

- 特斯拉日前公开最新巨型Megapack储能项目2022-04-19

- 大地财险重庆长寿支公司违法被罚 管理不善2022-04-19

- 重磅!光伏龙头拿下“亚洲首富”2022-04-19

- 中信银行以普惠创新产品全力支持货运物流保2022-04-19

- 农发行重庆市分行:打造“三合一”专员队伍2022-04-19

- 利润同比下滑60%,联泓新科发布一季度业绩2022-04-19

- 上市银行擦亮“绿色名片” 绿色贷款余额152022-04-19

- 西南首个负荷聚类智慧终端投运2022-04-19

- 彻底停止燃油车 比亚迪Q1利润涨幅可达300%2022-04-19

- 中汽协:一季度新能源汽车产销市占率达19.3%2022-04-19

- 云签约落袋!上海电气海外大型储能项目近日2022-04-19

- 特斯拉日前公开最新巨型Megapack储能项目2022-04-19

- 利润同比下滑60%,联泓新科发布一季度业绩2022-04-19

- 港股恒指收跌超2%,恒生科技指数大跌3.8%2022-04-19

- 多氟多:一季度净利润同比增长685.06%2022-04-19

- 伊利股份股东呼和浩特投资解质2000万股2022-04-19

- 荣盛发展收深交所关注函2022-04-19

- 德国国债跌幅扩大,10年期国债收益率涨6个2022-04-19

- 博拓生物:新冠抗原自测试剂在巴西和缅甸取2022-04-19

- 国资委:把牢债务风险 推动高负债企业负债2022-04-19

营业执照公示信息

营业执照公示信息