5.2GW!2022一季度12家整机商央企集采迎来开门红

鉴于一季度整机商中标统计口径的多维,传承国际能源网/风电头条(微信号:wind-2005s)年度时间节点工作惯例,应后台读者的留言建议,我们重将一季度风电央企集采招中标项目梳理如下,并进行专业分析,以飨读者。

央企32个风电项目整机中标,累计5.2GW。

根据国际能源网/风电头条(微信号:wind-2005s)通过公开信息以及企业调研统计分析发现,2022年一季度,华能、中广核、华润、三峡、国家能源集团、华电、中国电建、中国能建、国家电投等9家央企公布了风电机组采购情况。

2022年1月1日-3月31日,共有32个风电项目的风机中标结果出炉,累计容量达到5228.9MW(约5.2GW)。

从整体规模上来说,陆上风电的采购中标容量是海上风电的6倍多。陆上风电项目共28个,规模为4548.9MW,折合约4.5GW;海上风电项目共4个,规模为680MW,折合约0.68GW。

01

风电整机商中标数据统计

5.2GW!远景、三一、金风居前三!

根据国际能源网/风电头条(微信号:wind-2005s)统计数据显示,2022年一季度风电中标项目累计5228.9MW(约5.2GW),共有12家整机商中标。

从中标规模来看,远景能源是中标项目最多,且规模最大的整机商,中标规模为1924.9MW,是本次唯一一家中标体量超1GW的整机商。

数据来源:国际能源网整理公开数据、企业提供数据

具体中标统计情况如下:

远景能源位居榜首,中标规模为1924.9MW,占中标规模的36.8%;

三一重能位居第二,中标规模为859MW,占中标规模的16.43%;

金风科技位居第三,中标规模为670MW,占中标规模的13%;

电气风电位居第四,中标规模为580MW,占中标规模的11.09%;

中车株洲所位居第五,中标规模为340MW,占中标规模的6.5%;

中国海装位居第六,中标规模为328.4MW,占中标规模的6.28%;

运达股份位居第七,中标规模为157.2MW,占中标规模的3.01%;

华锐风电位居第八,中标规模为100MW,占中标规模的1.91%;

联合动力位居第九,中标规模为73MW,占中标规模的1.4%;

哈电风能位居第十,中标规模为70.4MW,占中标规模的1.3%;

山西安装位居第十一位,中标规模为66MW,占中标规模的1.26%;

东方电气位居第十二位,中标规模为60MW,占中标规模的1.1%。

02

电站开发业主项目统计

4家央企开发商规模超1GW,华能规模最大。

根据国际能源网/风电头条(微信号:wind-2005s)梳理,2022年一季度共有9家央企开发商发布风电机组开标结果,分别是华能、中广核、华润、三峡、国家能源集团、华电、中国电建、中国能建、国家电投。

2022年一季度,华能、中广核、华润开标规模均超1GW,其中,华能开标规模为1648.5MW,位居本季度第一名,其次是中广核,项目开标规模为1557.4MW,位居第二名;其次是华润电力,以1030.4MW的规模位居第三名。

华能本季度夺冠主要源于甘肃省和内蒙古的两个大型风电项目机组采购。这两个项目分别是华能庆阳风光综合新能源示范项目首批风光项目B1、B2、C1区域;蒙能东苏达萨500MW风电项目和正镶白旗蒙电综能新能源有限责任公司分散式风电二期10MW项目。

华能庆阳风光综合新能源示范项目首批风光项目B1、B2、C1区域建设地点位于甘肃省庆阳市环县毛井镇、南湫乡及小南沟乡,规模为1138.5MW;蒙能东苏达萨500MW风电项目及蒙电综能新能源分散式风电二期10MW项目位于内蒙古自治区锡林郭勒盟苏尼特左旗境内和正镶白旗境内,项目总规模为510MW。

这两个项目都含有塔筒,中标人均为远景能源。

03

各电站开发商整机商中标统计

2022年一季度,华能、中广核、华润开标规模均超1GW。

国际能源网/风电头条(微信号:wind-2005s)通过整理,将2022年一季度9家央企开发商中标整机商排名做出梳理,中标统计情况如下:

华能

华能开标规模为1648.5MW,占中标规模的31.5%,其中远景能源中标889.5MW,三一重能中标759MW;

中广核

中广核开标规模1557.4MW,占中标规模的29.78%,其中电气风电中标580MW,中车株洲所中标340MW,中国海装中标280MW,运达股份中标57.4MW,远景能源中标200MW,金风科技中标100MW;

华润

华润开标规模为1030.4MW,占中标规模的19.71%,其中远景能源中标680MW,金风科技中标230MW,哈电风能中标70.4MW,三一重能中标50MW;

三峡能源

三峡能源开标规模为400MW,占中标规模的7.65%,其中金风科技中标340MW,东方电气中标60MW;

中国电建

中国电建开标规模为214.2MW,占中标规模的4.1%,其中山西安装中标66MW,三一重能中标50MW,运达股份中标49.8MW,中国海装中标48.4MW;

国家能源集团

国家能源集团开标规模为178MW,占中标规模的3.4%,其中远景能源中标105MW,联合动力中标73MW;

华电

华电开标规模为100MW,占中标规模的1.91%,由华锐风电中标。

国家电投

国家电投开标规模为50.4MW,占中标规模的0.96%,由远景能源中标;

中国能建

中国能建开标规模为50MW,占中标规模的0.956%,由运达股份中标。

04

分省中标统计

西北、华北地区规模超1GW,内蒙古规模最大。

根据国际能源网/风电头条(微信号:wind-20005s)统计,2022年一季度风电开标项目从国内外来看,国内有14个省份项目进行开标,规模为5162.9MW;国外有1个项目,规模为66MW。

从国内省份来看,内蒙古和甘肃是规模均超1GW的省份。其中内蒙古是中标数量最多,且中标规模最大的省份,规模有1260MW,排名第一。甘肃省规模为1138.5MW,排名第二,其次是云南省,规模为865MW,排名第三。

数据来源:国际能源网整理公开数据、企业提供数据

从区域分布来看,2022年一季度,西北地区和华北地区成为风电开发最火热的土地,规模均超1GW。其中,西北地区开标规模1688.5MW,是中标规模最大的区域,包含甘肃省和青海省。华北地区开标达1360.4MW,包含内蒙古和山西省。

具体来看,西北地区累计开标1688.5MW,其中甘肃开标1138.5MW、青海开标550MW;

华北地区累计开标1360.4MW,其中内蒙古开标1260MW、山西开标100.4MW;

西南地区累计开标935.4MW,其中云南开标865MW、贵州开标70.4MW;

华东地区累计开标795.8MW,其中山东开标394.8MW、浙江开标280MW、福建开标100MW、江苏开标30MW;

华中地区累计开标240MW,其中湖北开标200MW、湖南开标40MW;

华南地区累计开标155.8MW,为广西壮族自治区;

东北地区累计开标23MW,为吉林省;

国外开标66MW,为孟加拉国。

从开发商的角度来看,西北地区中,华能开标1138.5MW、中广核开标500MW、中电建开标50MW;

华北地区中,华润开标600MW、华能开标510MW、华电开标100MW、国家能源集团开标50MW;

西南地区中,中广核开标680MW、国家能源开标105MW、华润开标150.4MW;

华东地区中,中广核开标280MW、三峡开标400MW、中电建开标49.8MW、华润开标30MW;

华南地区中,中广核开标57.4MW、华润开标50MW、中电建开标48.4MW;

华中地区中,华润开标200MW、中广核开标40MW;

东北地区中,国家能源集团开标23MW;

国外中电建开标66MW。

05

各整机商中标统计

含塔筒2.8GW,最高单价4696元/kW;不含塔筒2.4GW,最高单价3830元/kW。

风机中标价格方面,国际能源网/风电头条(微信号:wind-2005s)对2022年一季度开标风机项目价格进行整理,整体来看,风力发电机组采购含塔筒的项目有11个,总规模为2803.5MW。不含塔筒的项目有20个,总规模为2375MW。其中,有6个项目无投标报价。

在已公布的有投标报价且含塔筒的项目中,投标单价最高价为4696元/kW,最低价为1889.4元/kW,项目分别是三峡集团2021年新能源领域设备物资(海上风机及塔筒)打捆集中采购(第一批)(第二、三标段)【001】、华润电力乌拉特中旗100MW风电项目风力发电机组(含塔筒、锚栓及锚板)货物及服务。中标人分别为金风科技、远景能源。

不含塔筒的项目中,投标单价最高价为3830元/kW,最低价为1558.44元/kW,项目分别是中广核象山涂茨海上风电场风力发电机组设备采购、青海冷湖50万千瓦风电基地项目风电机组设备采购(二标段)。中标人分别为中国海装、中车株洲所。

陆上风电项目有28个,总规模为4548.9MW,其中含塔筒项目有8个,总规模为2403.5MW。不含塔筒项目有19个,总规模为2095MW。

在已公布的投标报价中含塔筒项目投标单价最高价为2533.33元/kW,最低价为1889.4元/kW,项目分别是华能庆阳风光综合新能源示范项目首批风光项目B1、B2、C1区域风力发电机组(含塔筒)标段二和华润电力乌拉特中旗100MW风电项目风力发电机组(含塔筒、锚栓及锚板)货物及服务,中标均人为远景能源。

不含塔筒的项目中投标单价最高价为3136.51元/kW,最低价为1558.44元/kW,项目分别为青海冷湖50万千瓦风电基地项目风电机组设备采购(一标段)、青海冷湖50万千瓦风电基地项目风电机组设备采购(二标段),中标人为远景能源、中车株洲所。

海上风电项目有4个,总规模为680MW,其中含塔筒项目3个,规模为400MW,不含塔筒1个,规模为280MW。

含塔筒项目投标单价最高价为4696元/kW,最低价为4477元/kW,项目分别为三峡集团2021年新能源领域设备物资(海上风机及塔筒)打捆集中采购(第一批)(第二、三标段)【001】、三峡集团2021年新能源领域设备物资(海上风机及塔筒)打捆集中采购(第一批)(第一标段),中标人均为金风科技。

不含塔筒项目投标单价为3830元/kW,项目为中广核象山涂茨海上风电场风力发电机组设备采购,中标人为中国海装。

具体来看各风电整机商中标情况:

远景能源

远景能源中标项目有9个,规模为1924.9MW,含塔筒项目6个,规模为1594.5MW,不含塔筒项目2个,规模为280MW。

含塔筒投标单价最高价为2533.3元/kW,最低价为1889.4元/kW,项目分别是华能庆阳风光综合新能源示范项目首批风光项目B1、B2、C1区域风力发电机组(含塔筒)标段二、华润电力乌拉特中旗100MW风电项目风力发电机组(含塔筒、锚栓及锚板)货物及服务。项目开发商分别是为华能集团、华润电力。

不含塔筒项目投标单价最高价为3136.51元/kW,最低价为1940元/kW,项目分别是青海冷湖50万千瓦标段一、华润电力云南宜良中营80MW风电项目。项目开发商分别是为中广核、华润电力。

三一重能

三一重能中标项目有3个,规模为859MW,含塔筒项目有1个,项目为华能庆阳风光综合新能源示范项目首批风光项目B1、B2、C1区域风力发电机组(含塔筒)标段一,规模为759MW,投标单价为2300元/kW,项目开发商为中国华能。

不含塔筒项目2个,规模为100MW,项目分别是华润广西来宾象州沐恩50MW风电项目、中国电建上海院青海茫崖5万千瓦风电项目风力发电机组3.0MW(陆上)采购项目。其中华润广西来宾象州沐恩50MW风电项目投标单价为1880元/kW,开发商是华润电力。

金风科技

金风科技中标项目有5个,规模为670MW。其中含塔筒项目2个,规模为340MW,不含塔筒项目3个,规模为330MW。

含塔筒项目分别是三峡集团2021年新能源领域设备物资(海上风机及塔筒)打捆集中采购(第一批)(第二、三标段)【001】、三峡集团2021年新能源领域设备物资(海上风机及塔筒)打捆集中采购(第一批)(第一标段),投标单价分别为4696元/kW、4477元/kW,项目开发商均为三峡能源。

不含塔筒项目分别是华润电力仪征刘集30MW分散式风电项目风力发电机组采购、中广核云南大姚茅稗田二期100MW项目、华润电力应城龙湖风储一体化风电场二期200MW工程,投标单价分别为2222元/kW、2069.6元/kW、2050元/kW。

电气风电

电气风电中标项目有2个,规模为580MW,均不含塔筒。项目分别是中广核云南曲靖市文兴480MW风电场、中广核云南玉溪市华宁县起则风电场,项目投标单价分别为1944.71875元/kW、1943元/kW。

中车株洲所

中车株洲所中标项目有2个,规模为340MW,均不含塔筒。项目分别是中广核湖南湘乡白鹭风电项目棋梓区域和青海冷湖50万千瓦标段二。投标单价分别为2586.15元/kW、1558.44元/kW。

中国海装

中国海装中标项目有2个,规模为328.4MW,均不含塔筒。项目分别是中广核象山涂茨海上风电场风力发电机组设备采购、中国电建湖北工程公司广西马山协合周鹿风电场工程。其中中广核象山涂茨海上风电场风力发电机组设备采购投标单价为3830元/kW。

运达股份

运达股份中标项目有3个,规模为157.2MW,其中1个项目含塔筒,规模为50MW,2个项目不含塔筒,规模为107.2MW。

在3个项目中,中广核广西兴业北市二期风电场投标单价为2345.91元/kW。

华锐风电

华锐风电中标项目有1个,规模为100MW。项目不含塔筒,项目为内蒙古华电蒙东能源有限公司代力吉南二期100MW风电项目风电机组设备,投标单价为2230元/kW。

联合动力

联合动力中标项目2个,规模为73MW。项目均不含塔筒,项目分别是龙源电力吉林龙源(农安)风力发电有限公司吉林东丰沙河镇23MW分散式风电项目、内蒙古巴盟乌拉特后旗50MW分散式风电项目,投标分别为2343.44元/kW、2247元/kW。

哈电风能

哈电风能中标项目有1个,规模为70.4MW。项目不含塔筒,项目为华润电力贵州望谟石屯风电项目,投标单价为2160元/kW。

山西安装

山西安装中标项目有1个,规模为66MW,项目不含塔筒,项目为中国电建成都院孟加拉科巴风电项目。

东方电气

东方电气中标项目有1个,规模为60MW,项目含有塔筒。项目是三峡集团2021年新能源领域设备物资(海上风机及塔筒)打捆集中采购(第一批)(第二、三标段)【002】,投标单价为4580元/kW。

『风电项目月报/季报』由国际能源网/风电头条(微信号:wind-2005s)从2020年开始推出,分为月报、季报,面向风电及新能源全产业的风电项目跟踪分析报告,旨在通过对风电产业项目招标、中标信息的搜集、调研与整理,监测风电产业市场规模、价格变动及市场商机,为产业链相关企业提供时效性强、专业度高、全面的即时产业内参。

特别说明:由于受限于信息渠道与公开性等多重因素,我们在信息搜集、调研与整理中难免会存在疏漏,如有信息漏缺,也欢迎各相关企业主动与我们建立联系,做为后续项目的有力补充,共建风电行业最全、最精准、最客观的产业项目数据库,为风电产业的快速发展助航!

添加魏主编微信,参与调研

责任编辑:hnmd004

- 5.2GW!2022一季度12家整机商央企集采迎来2022-04-27

- 整机提效25%,汇川技术助力高明基业1450mm2022-04-27

- 7家公司确定退市 A股市场优胜劣汰加速2022-04-27

- 15GW!中国华能新能源项目建设再提速2022-04-27

- 国际能源网-风电每日报丨3分钟·纵览风电事2022-04-27

- 中国华能集中开工逾150个新能源项目2022-04-27

- 蒙西弃风率达10.8%!2022年1-3月全国新能源2022-04-27

- 包装机械相关上市公司有哪些?包装机械上市2022-04-27

- 量子技术概念股有哪些?量子技术概念龙头股2022-04-27

- 黄酒板块龙头股有哪些?这些股票值得爱吗?2022-04-27

- 2022年甲酸行业股票有哪些?这些股票值得收2022-04-27

- 航运概念上市公司2022年名单一览2022-04-27

- 高铁概念股一览,2021年高铁概念股票有哪些2022-04-27

- 日料自助餐厅上井赴港IPO 已在国内18个城2022-04-27

- 预计到2024年 盆栽蔬菜农产品销量可能达到2022-04-27

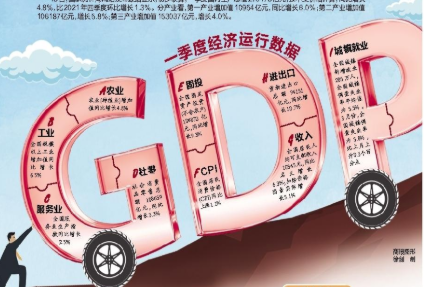

- 一季度杭州GDP同比增长4% 第二产业增加值2022-04-27

- 中国煤科西安研究院突破煤矿井下瓦斯防治无2022-04-27

- 中煤华利公司露天矿无人驾驶自卸车项目获批2022-04-27

- 安徽省蚌埠市:全面推进垃圾分类工作 提升2022-04-27

- 云南省生态环境厅建立强化工作联动机制 着2022-04-27

- 一季度深圳新增商事主体88065户2022-04-27

- 一季度全国生态环境质量持续改善2022-04-27

- 深圳惠企“30条”满月 市场主体减负超150亿元2022-04-27

- 陕西省加快落实国土空间生态修复2022-04-27

- 深圳市疾控专家呼吁儿童应尽早接种新冠疫苗2022-04-27

- 世行贷款黄河流域生态保护和污染防治项目落2022-04-27

- 深中通道海底沉管隧道E18管节安装成功2022-04-27

- “电车”成香饽饽,一季度安徽合肥新能源新2022-04-27

- 一季度深圳新增商事主体88065户2022-04-27

- 日本重提电池振兴规划 计划2030年占全球202022-04-27