面临着清盘的压力?前海联合旗下FOF“保壳”成功

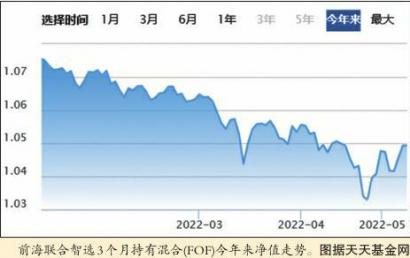

5月14日,前海联合智选3个月发布公告,经基金份额持有人大会表决,该基金继续运作的议案已全票审议通过,这意味着该基金“保壳”成功不必清盘。截止今年一季度末,这只FOF是所有FOF中资产规模最小的。而在半个多月以前,国联安安享稳健养老目标一年持有期进入清算程序,成为首只清盘的FOF。

事实上,当前不少FOF资产规模颇显“迷你”,存在一定的清盘压力。据Wind统计,截止一季度末,FOF之间的规模分化较大,仅有一只基金资产规模在百亿元以上,有近20%的FOF资产规模在5000万元警戒线之下。这一比例高于除FOF以外的普通公募基金。

前海联合旗下FOF“保壳”成功

前海联合智选3个月FOF于今年4月份发布了召开持有人大会的公告,拟对关于持续运作新疆前海联合智选3个月持有期混合型基金中基金(FOF)的议案进行表决。该基金成立于2020年10月14日,发行总份额为2.05亿元,刚过成立门槛。运行一年多以后,截止今年一季度末,该基金资产规模仅203.35万元,是一只“迷你”基金,面临着清盘的压力。而该基金是前海联合基金旗下唯一 一只FOF,于是该基金召开持有人大会旨在“保壳”。

5月14日,前海联合智选3个月发布公告,根据表决情况,该基金继续运作的议案获基金份额持有人的全票通过。据Wind统计,自成立以来截止5月13日,前海联合智选3个月A累计回报4.93%,期间净值超越基准的超额回报为3.53%。

而在半个多月前,国联安安享稳健养老目标一年持有期FOF则进入了清盘程序。该基金于3月22日公告将召开持有人大会,审议终止基金合同相关事宜。这是一只混合型FOF,于2018年末获批,2019年4月26日发行成立,发行总份额为3.47亿元。从投资上看,该基金为目标风险策略基金,投资于股票、股票型基金、混合型基金和商品基金(含商品期货基金和黄金ETF)等品种比例合计原则上不超过30%,拟投资于权益资产的比例为15%-30%。

该基金作为一年持有期的基金,在第一个持有期到来之后,资金就普遍选择赎回,2020年二季度末资产规模降至0.29亿元,此后节节走低,到2021年末已经只有984万元规模。从业绩表现看,从成立日起至第一个持有期满的一年间,该基金累计回报为15.1%,区间跑赢业绩基准仅0.02%。

最终,经持有人大会审议后,该基金于4月下旬进入清算程序。据Wind统计,该基金成为首只清盘的FOF,也是首只清盘的养老FOF。

仅1只FOF资产规模超100亿

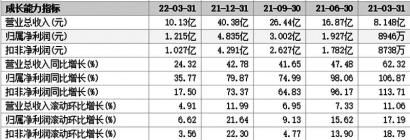

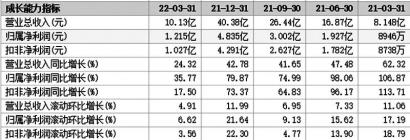

无论是成功保壳还是无奈清盘,其背后反应的是,备受关注的FOF在经过四年多的发展后,总资产规模持续增长,但产品分化严重,部分产品面临着不小的清盘压力。

自首批FOF于2017年发行成立以来,截止5月16日,共有282只FOF,以一季度末的规模及二季度以来的新发规模估算,FOF资产规模合计约2187亿元。其中,养老FOF共有167只,资产规模估算为1051亿元;普通FOF共有115只,资产规模估算为1136亿元。

但单只产品之间的规模分化较大。以一季度末的规模看,仅有一只基金资产规模在百亿元以上,为交银安享稳健养老一年,截止一季度末资产规模为216亿元。但其它FOF资产规模皆不足百亿,排在第二的是交银招享一年持有,资产规模为89亿元。兴证全球优选平衡三个月持有、兴证全球安悦稳健养老一年持有、浦银安盛颐和稳健养老一年、浦银安盛嘉和稳健一年持有资产规模较大,分别为63.09亿元、62.71亿元、54.13亿元,53.14亿元。

然而,一季度末规模不足2亿元的FOF达到111只,占比达到了43.7%,其中更有49只资产规模不足5000万元,在清盘警戒线之下,占比19.3%。刚刚保壳成功的前海联合智选3个月持有是其中资产规模最小的,此外,中融量化精选、嘉合永泰优选三个月、嘉实养老目标日期2045五年持有、创金合信景气行业3个月持有、创金合信添福平衡养老目标三年持有、银河悦宁稳健养老目标一年持有、博时养老目标日期2045五年持有期持有的资产规模都在1000万元以下。可以看出,其中不乏大公司旗下的产品。

这不是FOF所面对的“独特”问题,不过FOF中“迷你”基金的占比确实要比普通基金产品要高。据Wind统计,截止今年一季度末,剔除FOF后的普通公募基金中,有占比约10.13%的基金资产规模小于5000万元,这一比例远小于FOF。(本报记者 刘庆华)

责任编辑:hnmd004

- 面临着清盘的压力?前海联合旗下FOF“保壳2022-05-17

- 源飞宠物首发获通过 能否靠一条牵狗绳拉动2022-05-17

- 卡特顿环球基金中国香港分公司正式启动运行2022-05-17

- 机构买卖意愿降温 凯淳股份(301001)被减持2022-05-17

- 极米科技推股票期权和限制性股票 人均约0.2022-05-17

- 四川路桥公司高管人均授予9.73万股 最长不2022-05-17

- 中国经济长期向好基本面未变 5月经济运行2022-05-17

- 起底增高针市场 龙头企业金赛药业年入80亿2022-05-17

- 招商证券、华西证券APP同日宕机 券商交易2022-05-17

- 暂缓分布式光伏备案:江苏射阳、滨海、盐都2022-05-17

- 全国首次特高压密集通道直升机带电作业在浙2022-05-17

- 储能8个!国家能源局公布2021年度能源领域2022-05-17

- 风云榜!储能产业链上谁最赚钱?9张表透视2022-05-17

- 国际能源网 - 光伏每日报,众览光伏天下2022-05-17

- 新能源开发战略合作签约 湖北荆州市打造302022-05-17

- 千亿市场“蛋糕” 新能源汽车后市场将成“2022-05-17

- 回收的新能源汽车里竟然没电池,咋回事?2022-05-17

- 新能源参与电力市场化交易渐入佳境2022-05-17

- 江西:全面提升新能源产业链发展水平2022-05-17

- 疫情最严峻时期已过去 基建投资增速有望反2022-05-17

- 疫情冲击家庭消费意愿等 4月消费同比下降11% 2022-05-17

- 郑州方舱医院一期工程完工 投用后将由郑州2022-05-17

- 河南各地市一季度GDP出炉 人均上济源、郑2022-05-17

- 瞬干胶怎么选?专业瞬干胶生产厂家乐泰给你2022-05-16

- 宝成铁路客运停运了吗?继续保留宝成铁路经2022-05-16

- 去西安旅游6天5夜要多少钱?旅游旺季可能会2022-05-16

- 正泰电器发布2021社会责任报告:践行ESG长2022-05-16

- “铸基计划”助力移动办公数据安全转型升级2022-05-16

- 惠普CQ40笔记本价格是多少?参考价格是32002022-05-16

- 上海二手牌照多少钱?上海二手牌死牌9.6~9.2022-05-16