中国电信中签率出炉 有效申购倍数为104.57倍

8月9日,千亿巨无霸中国电信A股线上“打新”正式开启。若超额配售选择权全额行使,预计其募资总额可达541.59亿元,将成为A股历史上第五大IPO。同时,中国电信也是今年以来网上申购数量上限最高的新股,有望成为今年最容易中签的新股。

今日晚间,中国电信对外公告,本次申购发行中签率为0.956%,回拨后本次网上发行中签率为0.95629301%(含超额配售部分),有效申购倍数为104.57倍。

值得注意的是,早在5月17日,中国移动发布公告称,公司将申请于上交所主板上市,拟公开发行人民币股份数量不超过9.65亿股。这意味着,在不久的未来,国内三大电信运营商将齐聚A股。

而早在今年4月份,《红周刊》就曾推出重磅封面文章《中国电信、中国联通、中国移动的A股“三国杀”》,从财务基本面以及5G时代三大巨头的业务布局等角度深度剖析其投资机遇及困局所在。

如本文认为,表面上,电信行业三大巨头在A股聚首,能够让A股投资者充分享受到电信巨头高速成长的成果,募资投向上也对我国5G产业发展以及新基建带来很大的撬动作用。但介于中国移动、中国电信的体量,其一旦在A股市场成功获得融资机会,短期内也必然对存量资金维持的A股市场带来一定资金分流压力,导致资本市场波动。

对于中国联通来说,因其早已经三地上市,融资渠道早已定型,若在美国退市,则对于融资能力有一定影响,进而也会影响到其新项目的投入。此外,中国电信和中国移动因拥有了新的融资通道,其市场占有率或将进一步提升,而这又将对联通带来经营上压力。当然,5G时代,随着蛋糕的几何倍的扩大,原先4G时代相杀的惨烈格局应有所缓和,互相合作机会或更为突出。

以下为文章部分精彩观点摘录:

三巨头净利都有退步且分化明显

中国联通最弱

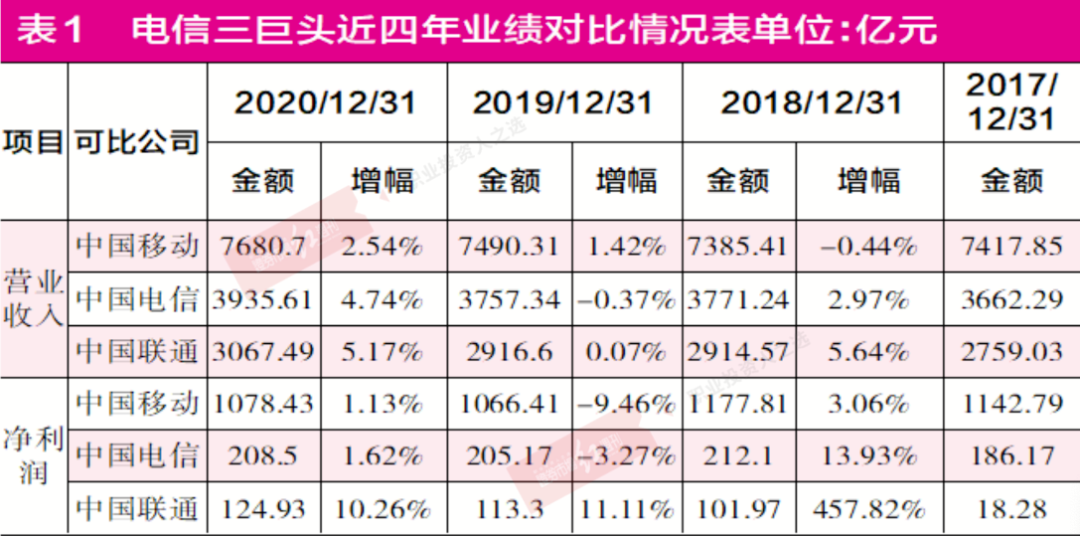

对比三家电信巨头近几年经营情况,不论是从营收规模,还是净利润角度,可以看到中国移动一直是“王者”。从2020年“成绩单”来看(表1),中国移动营收规模已经超过中国电信和中国联通的加和;净利润方面,中国移动的净利润是中国电信和中国联通总和的3倍多。如果按照以三家公司在行业中地位划分,中国移动好比是三国时期的“魏”,而中国电信和中国联通则分别代表着“吴”和“蜀”。

从表1来看,虽然在营收增长上,三大运营商2017年以来均实现增长,但收入规模增速却都不快。净利润方面,三者不再同步,之间存在明显分化。比如中国移动,2020年的净利润实现额还不如2017年,相当于发展4年后出现退步;中国电信2020年的净利润虽比2017年高,但实际上也比不上2018年,基本负增长;中国联通近几年是一直增长的,但因其前期实力太弱,经营业绩基数很低,即便是业绩出现了连续增长,实现金额仍在三家公司中“吊车尾”。

中国电信虽错失宽带“霸主”地位

但移动电话用户超中国移动实现正增长

俗话说“一叶知秋”,从三家公司财报披露的数据不难看出,电信巨头们的业务构成在这几年是不断变化的,曾经收入蛋糕中占比很高的语音收入(电话费、装机等收入)如今已经越来越低了,2017年至2020年,中国移动语音业务收入同比下降了49.79%,中国电信语音收入同比下降33.74%,中国联通语音业务同比下降33.69%。

责任编辑:hnmd004

- 快播:民事诉讼时效为一年的有哪些?什么诉2023-06-14

- 昌黎第六中学怎么样?昌黎第六中学分数线_2023-06-14

- 什么是执行异议之诉?执行异议之诉是民事诉2023-06-14

- 干股亏了要一起承担吗?干股和分红股有什么2023-06-14

- 家庭食用盐哪种最健康 加碘盐和未加碘盐哪2023-06-14

- 类似kkknife的开箱网站有哪些推荐?csgo抽2023-06-14

- 炒股应该关注哪些新闻?股票跌停的原因有哪2023-06-14

- 止损止盈是什么意思怎么设置?止盈止损是什2023-06-14

- 究竟怎么选股息率高的股票?股票跌停的原因2023-06-14

- 每日热门:实际利率指的是什么意思? 2023-06-14

- flash player的更新方法是什么? 电脑安2023-06-14

- 民事诉讼送达时间怎么规定?民事诉讼公告送2023-06-14

- 贷款买房有什么好处?贷款买房怎么贷最划算2023-06-14

- 什么是SDL流程图?Microsoft Visio怎么绘2023-06-14

- 今日热讯:什么是白马股蓝筹股? 蓝筹股的2023-06-14

- 天天热点评!csgo几点开箱容易出货?csgo游2023-06-14

- 计算机启动修复要多久?怎么删除系统启动选2023-06-14

- 全球快看:美容院祛斑方法有哪些?医院祛斑2023-06-14

- 电脑显示器无信号什么原因?mac外接显示器2023-06-14

- 自截肾常见于哪种疾病?自截肾是什么意思?2023-06-14

- 电脑硬盘如何重新分区?c盘分小了怎么重新2023-06-14

- 债权转让是什么?逾期后债权转让有效吗?2023-06-14

- 网购手机怎么验货?网购手机拆封了还能退货2023-06-14

- 新股为什么容易出现天地板?新股天地板后大2023-06-14

- 天天看点:消息称苹果明年推出的Vision Pr2023-06-14

- 最新消息:信用卡到期还款日什么意思?信用2023-06-14

- 尿蛋白浓度高怎么回事?尿蛋白高吃中药可以2023-06-14

- 购房定金能不能退?遇到购房定金纠纷应该怎2023-06-14

- 即时:民事诉讼立案程序是怎样的?立案的构2023-06-14

- 人民币升值是什么意思?人民币贬值的利与弊2023-06-14