产品涨价 天际股份、赣锋锂业等业绩预增幅度超过500%

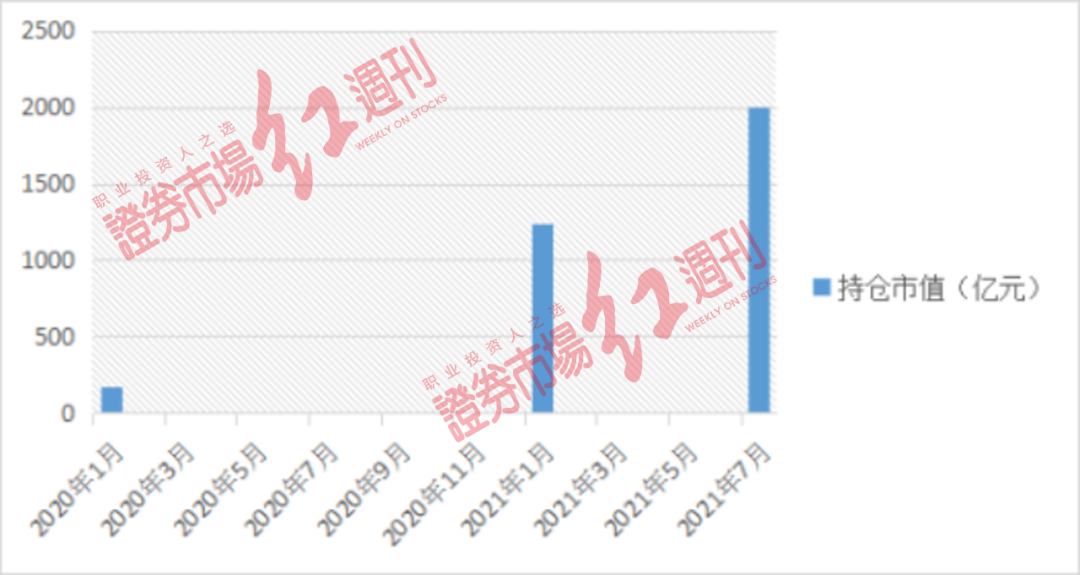

同时,北上资金重仓的相关头部公司也获得了包括高毅、景林等私募机构的关注。统计显示,包括电解液公司天赐材料、新宙邦;锂电池资源公司天齐锂业;隔膜公司星源材质等公司年内均受到多批次机构密集调研。如天赐材料,分别在4月下旬、6月中旬共迎来4批次合计600余家机构调研,调研名单中不乏高毅、景林、淡水泉等知名机构。另外,葛卫东的混沌投资曾在4月初现身新宙邦调研名单,6月下旬现身天齐锂业调研名单。

动力电池材料“涨价潮”

带动产业链公司业绩普增

受下游新能源汽车景气度提升以及供需错配等因素影响,六氟磷酸锂、磷酸铁锂等动力电池核心材料掀起密集“涨价潮”。

据Wind数据显示,7月9日,作为锂电池电解液的核心原料,六氟磷酸锂价格已上涨至38.00 万元/吨,相较于去年8月的低点(6.95万元/吨)上涨超过4倍。另外,正极材料磷酸铁锂价格自去年以来亦出现显著上涨。Wind显示,磷酸铁锂最新报收5.40万元/吨,相较于去年下半年低点(3.40万元/吨)上涨60%。(见图2、图3)

图2 六氟磷酸锂价格表现

数据来源:Wind

图3 磷酸铁锂价格表现

数据来源:Wind

光大证券指出,2025年我国新能源汽车渗透率要实现20%的目标(2020年为5.4%),提升空间巨大,因此新能源车也被认为是未来五到十年增速快、确定性高的优质赛道。国内与海外的动力电池需求空间都将受益于新能源车的快速增长,2021-2025年将保持30%-40%的高速成长。按其预测,锂电池产业链、上游材料环节“量价齐升”的景气格局或还将持续。

伴随产品涨价,锂电池相关公司中报业绩大幅预增。据Wind数据显示,在Wind锂电池板块中,有25家锂电池公司发布了中报业绩预告,其中24家业绩预增。比如,多氟多、道氏技术、天际股份、赣锋锂业等业绩预增幅度超过500%。(见表3)

表3 最新发布中报预增的锂电池概念股

数据来源:Wind

从公司近期公告来看,多氟多表示,中报预增与公司新材料相关产品市场需求旺盛、价格持续上涨且处于满产满销状态有关。其他如天际股份、赣锋锂业的原因也类似。

全球竞争凸显中国动力电池产业链优势

“强者愈强、集中度提升”趋势强化

在机构来看,得益于完善的产业链以及技术等多方面优势,中国动力电池全球竞争力还将增强。

“我国的动力电池产业链的国际竞争优势体现在多个方面,例如技术优势,龙头们在材料上的创新,从5系做到8系9系高能量密度;在电池系统上的创新,从CTP到即将推出的CTC等。例如成本优势,我们的产业链配套最全面,核心四大材料厂家均在中国,扩产计划全球最为积极,在规模化的过程又实现了快速降低成本。整体而言,我国的动力电池产业以及电池头部企业的国际竞争优势,主要体现在中国的‘工程师红利’以及价美物廉的‘中国制造’优势,这种优势我认为未来还会持续,在全球竞争中也将会获得越来越多的市场份额。”悟空投资投研总裁江敬文向《红周刊》记者表示。

康庄资产基金经理裘伯元向记者指出,“中国拥有巨大的电动汽车市场。目前来看,电动汽车已经上升到了国家能源安全的高度,叠加政策的支持,中国市场为各种技术创新提供了孵化、培育和发展成熟的肥沃土壤。另外,从上游材料端到电池,中国拥有完整的电动汽车动力电池产业链,全产业链的高效制造红利十分凸显。再者,中国的动力电池具有较高的性价比优势。目前来看,中国的动力电池在国际市场上的份额进一步扩大或还会持续。”

光大证券研究显示,中国企业在冶炼、电池材料、电池制造环节的全球产量份额达到60%-70%;上游方面,由于我国不是锂、钴、镍的主要产国,在资源端有所掣肘。正极、负极、隔膜、电解液、电池环节竞争格局存在差异化,但强者愈强,集中度提升将是未来的重要趋势。

(文中提及个股仅为举例分析,不做买卖建议。)

责任编辑:hnmd004

- 天天热点评!csgo几点开箱容易出货?csgo游2023-06-14

- 计算机启动修复要多久?怎么删除系统启动选2023-06-14

- 全球快看:美容院祛斑方法有哪些?医院祛斑2023-06-14

- 电脑显示器无信号什么原因?mac外接显示器2023-06-14

- 自截肾常见于哪种疾病?自截肾是什么意思?2023-06-14

- 电脑硬盘如何重新分区?c盘分小了怎么重新2023-06-14

- 债权转让是什么?逾期后债权转让有效吗?2023-06-14

- 网购手机怎么验货?网购手机拆封了还能退货2023-06-14

- 新股为什么容易出现天地板?新股天地板后大2023-06-14

- 天天看点:消息称苹果明年推出的Vision Pr2023-06-14

- 最新消息:信用卡到期还款日什么意思?信用2023-06-14

- 尿蛋白浓度高怎么回事?尿蛋白高吃中药可以2023-06-14

- 购房定金能不能退?遇到购房定金纠纷应该怎2023-06-14

- 即时:民事诉讼立案程序是怎样的?立案的构2023-06-14

- 人民币升值是什么意思?人民币贬值的利与弊2023-06-14

- 东芝宣布推出采用最新一代工艺制造的"TK0552023-06-14

- 当前热议!世贸天阶地址位置在哪里?世贸天2023-06-14

- 定投什么基金比较好?炒股同花顺软件好用吗2023-06-14

- 环球播报:origin下载速度慢怎么解决?origi2023-06-14

- 环球快看:小米手机桌面壁纸设置在哪?小米2023-06-14

- 龙俊亨参加过的综艺节目有哪些?龙俊亨个人2023-06-14

- 异地存折丢了当地可以补办吗?存折丢失了必2023-06-14

- 全球观察:本机ip地址怎么查?怎么看自己的2023-06-14

- 每日信息:电脑摄像头打不开怎么回事?电脑2023-06-14

- 刚开始怎么学画画?初学者怎么画人物?2023-06-14

- 利率影响生产规模指的是什么内容? 2023-06-14

- 苹果MacBookAir15正式开启首销了吗?你知道2023-06-14

- 尿肌酐是什么意思?肌酐多少是尿毒症?_全2023-06-14

- 世界看热讯:除权除息日什么意思?除权除息2023-06-14

- 铁观音属于乌龙茶吗?铁观音茶叶保质期多久?2023-06-14