中骏商管预期7月2日挂牌 新开14座购物中心未完成拓展目标

中骏商管发布拆分中骏商管全球发售预期规模与发售价范围的公告称,拟全球发售5亿股股份,其中香港发售股份5000万股,占此次发售规模的10%,国际发售股份4.5亿股,另有15%超额配股权。

信息显示,2021年6月21日至6月24日招股,预期定价日为6月24日。发售价范围每股3.70-4.60港元,每手买卖单位1000股,入场费约4646港元;BofA SECURITIES及UBS为联席保荐人,预期股份将于2021年7月2日于联交所主板挂牌上市。

按上述定价范围,若连同额外配额成功发售,中骏商管筹集资金不少于21.28亿港元(2.75亿美元),最多不超26.45亿港元(3.41亿美元),若配额不成功当前筹资资金不少于18.5亿港元(2.38亿美元),最多不超23亿港元(2.96亿美元)。

此外,中骏商管的市值将介乎于74亿港元-92亿港元之间,中骏控股集团持股62.43%。

在管面积1620万方

中华网财经此前报道,据聆讯后资料集显示,截至2020年12月31日,中骏商管在中国18个省、市及自治区的54个城市拥有104个在管商业及住宅项目,在管总建筑面积约为1620万平方米及总签约建筑面积约为3660万平方米。在管总面积为中国商业物业管理及运营服务的物业管理公司中排名第15位。

其中,商业物业组合在管面积98.98万平方米,涉及北京、上海、泉州、厦门等地10个项目,如北京CBD中骏世界城、上海中骏广场等。

商管收入占比提升至46.3%、住宅管理收入占比下降至53.7%

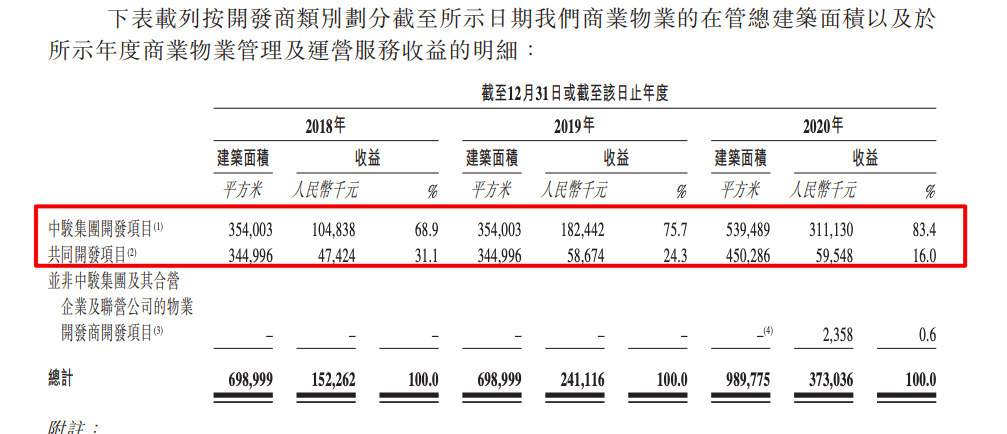

收入方面,中骏商管收入由2018年的3.97亿元增长至2020年的8.05亿元,净利润由2018年的3480万元增长至2020年的1.63亿元。其中,商管收入由2018年的1.52亿元增加至2020年的3.73亿元,占物业总收入的比例从38.4%上升至46.3%。而住宅管理收入占物业总收入的比例则从2018年的61.6%下降至去年末的53.7%为4.32亿元。商管收入占比逐年增长。

过于依赖母公司

值得注意的是,与大多数未上市或刚上市的物业公司一样,中骏商管亦存在过于依赖母公司的问题。

截至2020年末,中骏商管住宅部分由中骏集团开发和共同开发的,占住宅物业管理服务分部总收益约97.7%,商业部分的数据则为99.4%(如下图)。因此,中骏商管已提出,要通过收购和外拓获取更多第三方的在管面积。

2020年新开14座购物中心未完成拓展目标

实际中骏集团对于开拓商业项目的雄心与完成结果又怎样呢?据公开报道显示,黄朝阳的儿子、公司助理总裁黄伦此前曾对外表示,至2025年,公司将布局100座购物中心,租金目标45亿元。同时,公司还将布局20万间长租公寓,届时长租公寓资产规模将至600亿元,租金规模将至100亿元。

中华网财经从中骏集团2020年年报中了解到,有关商业管理及住宅物业管理业务的数据显示,2020年新增项目中,14个为世界城购物商场项目,未完成去年拓展目标。

信贷风险:面临与中骏集团有关的信贷风险

据聆讯后资料集中,对于存在的信贷风险,中骏商管表示,“我们的信贷风险主要来自贸易应收款项、其他应收款项以及现金及银行结余。由于现金及银行结余主要存放于国有银行及其他中型或大型上市银行,故我们预期不会面临有关现金及银行结余的重大信贷风险。我们预期将不会因该等交易对手方不履约而产生任何重大损失。”

“中骏集团为我们的最大客户,因此我们面临与中骏集团有关的信贷风险。我们预期与贸易应收款项及应收中骏集团款项相关的信贷风险较低,因为我们认为中骏集团具有强大的能力履行近期的合约现金流量义务。”

中骏集团债务结构优化依旧不可忽视

实际上中骏集团的相关信贷风险怎样呢?总负债方面数据显示,2017年-2020年,中骏集团控股负债合计分别为,496.17亿元、793.51亿元、1190.96亿元、1314.62亿元四年来负债上涨了164.95%,且债务在2019年率先比销售额提前破千亿元。

中华网财经此前报道,虽然中骏集团整体债务情况有所缓解,但是,对债务结构的优化依旧不可忽视。据中骏集团发布的2020年年报数据显示,2020年中骏剔除预收账款货物资产负债率为68.7%,净负债率进一步降低至59.2%,非受限现金短债比为1.3倍,期内实现三道红线全面达标;平均融资成本下降至6.5%。

而另一方面,年内中骏EBITDA覆盖率约2.5倍,总债务对EBITDA的比率改善至5.8倍;未来一年内还款占比少于30%,三年以上还款占比仍高达46%。

募资用于收并购扩大规模等

对于IPO所得款项用途,中骏商管今次集资所得,约50%将用于战略收购及投资其他物业管理公司及服务提供商,以扩大集团的业务及多元发展集团的服务种类;约25%将用于投资科技,以改善服务质量、客户体验和参与度,并提高集团的运营效率;约10%将用于扩展价值链上业务,并多元发展集团的增值服务种类;约5%将用于吸引、培养和挽留人才以支持集团的发展;约10%将用于一般业务用途及营运资金。

安踏、恒安董事任基础投资者

此次中骏商管引入4名基础投资者,包括安踏体育(2020)副主席兼执行董事丁世家的家族信托的控股公司和盛海外、恒安国际(1044)执行董事许清流全资拥有的King Terrace Limited、九牧王投资部主管林婉莹及TX Capital,4名基础投资者将合共认购5.43亿元的中骏商管的股份,并设有6个月禁售期。按招股区间中位数每股4.15元计,相当于占是次上巿计划发行股份的 26.2%。

具体而言,据基石投资协议的条款,公司同意按发售价向和盛海外控股有限公司发行及配发总金额2000万美元(相等于约1.552亿港元)的股份;King Terrace Limited(由许清流先生全资拥有的公司)同意认购总金额2000万美元(相等于约1.552亿港元)的股份;林婉莹女士同意认购总金额2000美元(相等于约1.552亿港元)的股份;此外,TX Capital Value Fund同意认购总金额1000万美元(相等于约7760万港元)的股份。

责任编辑:hnmd004

- 网购手机怎么验货?网购手机拆封了还能退货2023-06-14

- 新股为什么容易出现天地板?新股天地板后大2023-06-14

- 天天看点:消息称苹果明年推出的Vision Pr2023-06-14

- 最新消息:信用卡到期还款日什么意思?信用2023-06-14

- 尿蛋白浓度高怎么回事?尿蛋白高吃中药可以2023-06-14

- 购房定金能不能退?遇到购房定金纠纷应该怎2023-06-14

- 即时:民事诉讼立案程序是怎样的?立案的构2023-06-14

- 人民币升值是什么意思?人民币贬值的利与弊2023-06-14

- 东芝宣布推出采用最新一代工艺制造的"TK0552023-06-14

- 当前热议!世贸天阶地址位置在哪里?世贸天2023-06-14

- 定投什么基金比较好?炒股同花顺软件好用吗2023-06-14

- 环球播报:origin下载速度慢怎么解决?origi2023-06-14

- 环球快看:小米手机桌面壁纸设置在哪?小米2023-06-14

- 龙俊亨参加过的综艺节目有哪些?龙俊亨个人2023-06-14

- 异地存折丢了当地可以补办吗?存折丢失了必2023-06-14

- 全球观察:本机ip地址怎么查?怎么看自己的2023-06-14

- 每日信息:电脑摄像头打不开怎么回事?电脑2023-06-14

- 刚开始怎么学画画?初学者怎么画人物?2023-06-14

- 利率影响生产规模指的是什么内容? 2023-06-14

- 苹果MacBookAir15正式开启首销了吗?你知道2023-06-14

- 尿肌酐是什么意思?肌酐多少是尿毒症?_全2023-06-14

- 世界看热讯:除权除息日什么意思?除权除息2023-06-14

- 铁观音属于乌龙茶吗?铁观音茶叶保质期多久?2023-06-14

- miui7是安卓几?小米手机72小时密码怎么关2023-06-14

- 环球热推荐:麒麟9000和骁龙888对比哪个好2023-06-14

- 全球热讯:争风吃醋的意思是什么? 争风吃醋2023-06-14

- 《原神》绯红之愿有什么用?为什么很多人后2023-06-14

- 白茶适合啥季节喝 哪些人适合喝白茶?2023-06-14

- 世界即时:劳动争议受理范围是怎样的?劳动2023-06-14

- 湖南中医药大学算好大学吗?湖南中医药大学2023-06-14