资金拆借、大额担保行为频繁发生 金徽矿业内控堪忧

金徽矿业的资产负债率高企,流动比率和速动比率则远低于同行,偿债能力偏弱,面临着极大的财务风险。为了解决资金问题,其不惜以对赌为条件引资,结果业绩不佳,对赌失败。另外,报告期内频频违规,公司内控堪忧。

主要从事有色金属的采选及贸易的金徽矿业股份有限公司(以下简称“金徽矿业”)于2021年10月11日更新招股书,拟登陆上交所主板市场,其本次发行不超过9800万股,保荐机构为华龙证券。

《红周刊》记者在翻阅其招股书后,发现金徽矿业存在不少问题。金徽矿业的资产负债率远高于同行,而速动比率和流动比率则低于同行,公司偿债能力偏弱,财务风险很高。为引入资金,公司控股股东亚特投资两次和新增股东签订对赌协议,然而两次对赌皆以失败告终。此外,金徽矿业与控股股东亚特投资之间存在频繁的资金拆借、转贷、担保等行为,公司内控问题堪忧。

高负债下偿债能力堪忧

有色金属采选行业为典型的资本密集型的行业,从事有色金属的勘查、采选工程的建设、固定资产的购置等均需要投入大量资金。

报告期之前,金徽矿业因自身矿山开发建设需要,向金融机构借入大量资金,导致公司资产负债率高企。2018年时,公司的负债为41.38亿元,资产负债率达83.67%。

由于负债压力巨大,在后续的经营过程中,金徽矿业一边借新还旧,一边通过经营现金流偿债,负债水平有所下降。

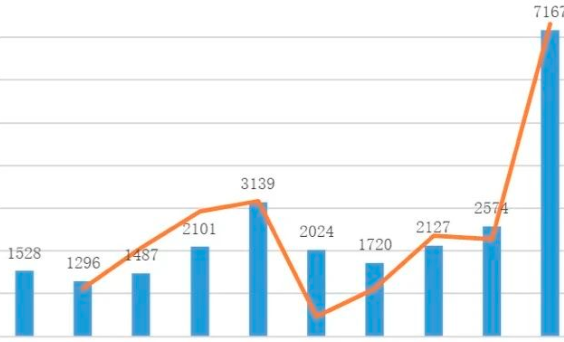

2018年-2021年上半年,其偿还债务支付的现金分别为33.05亿元、29.77亿元、27.42亿元和23.04亿元,取得借款收到的现金分别为43.22亿元、18.89亿元、23.60亿元和19.00亿元。借款金额的减少使得其2019年-2021年筹资活动产生的现金净流量分别为-2.05亿元、-5.52亿元和-4.71亿元。

在现金筹资净流出的情况下,金徽矿业现金状况越来越吃紧,其报告期各期末的现金余额分别为3.05亿元、2.14亿元、0.36亿元和1.27亿元,现金余额在逐渐减少。

随着资金的减少,金徽矿业短期偿债能力显现出不足。2018年-2021年上半年,其流动比率分别为0.36、0.13、0.16和0.15,速动比率分别为0.35、0.11、0.15和0.12,而招股书披露的同行业公司的流动比率均值分别为1.51、0.93、1.09和0.52,速动比率均值分别为1.36、0.83、0.99和0.44。相比同行,金徽矿业短期偿债能力十分薄弱,且还在不断降低。

从长期负债水平来看,金徽矿业的负债分别为41.38亿元、33.42亿元、29.44亿元和25.51亿元,资产负债率分别为83.67%、70.20%、62.39%和56.53%。而同期同行业公司盛达资源、国城矿业、西藏珠峰、华钰矿业和兴业矿业的资产负债率平均值分别为30.62%、24.78%、30.39%和31.74%。上述同行业公司均为有色金属矿采选行业上市公司。金徽矿业的资产负债率明显高于同行,存在较大的偿债压力。

由于有息负债水平较高,金徽矿业每期支付的利息费用远多于同行,影响了公司的盈利水平。报告期内,金徽矿业的各期利息费用分别为2.59亿元、2.20亿元、1.64亿元和0.64亿元,各期的净利润分别为0.30亿元、1.61亿元、3.62亿元和2.37亿元,利息费用占净利润的比例分别为863%、137%、45%和27%。从占比情况来看,利息费用对金徽矿业的盈利水平有较大影响。

为了解决负债高企的问题,IPO之前,金徽矿业减少借款,主动降低资产负债率,但这也令其出现流动性不足的问题,而且其短期偿债压力仍然巨大,问题并未彻底解决。

业绩不达标 两次对赌皆失败

金徽矿业当下的控股股东为甘肃亚特投资集团有限公司(以下简称“亚特投资”),其持股比例为56.25%。亚特投资实际控制人李明持股比例为98%,因此,其也是金徽矿业的实控人。

2019年1月,金徽矿业为了引资,曾两次与相关方签订对赌协议。

第一次是绿矿基金认购金徽有限新增注册资本8000万元。当时,亚特投资和绿矿基金签订了一系列对赌条款:一是如果金徽有限达不到各期业绩承诺,亚特投资同意在各业绩承诺期末给予相应补偿;二是亚特投资承诺,自2021年1月1日起至2022年12月31日之间,若金徽有限出现存在实质性上市障碍等约定情形之一,绿矿基金有权要求亚特投资回购其持有的金徽有限全部股权。

并且,实际控制人李明也与绿矿基金签订了《保证合同》,如果亚特投资无法按时支付款项,李明保证在债务发生之日起十五日内无条件将上述款项支付给绿矿基金。

第二次是奥亚实业与中改院签订《股权转让合同》,奥亚实业将其所持金徽有限1.30%的股权以11668.80万元价格转让给中改院。

亚特投资和中改院也签订了对赌协议:一是亚特投资承诺,金徽有限若出现规定时间内未申报上市等约定情形之一,中改院有权要求亚特投资回购中改院持有的金徽有限全部股权;二是若金徽有限达不到各期业绩承诺,亚特投资同意在上述各业绩承诺期末由亚特投资或亚特投资指定第三方向中改院支付转让款的1.25%作为补偿;三是亚特投资向金徽有限股东以外的第三方转让其股权时,亚特投资应保证受让方优先购买中改院的股权。

实际控制人李明同样签订了《保证合同》,如果亚特投资无法按时支付款项,李明保证在债务发生之日起十五日内无条件将上述款项支付给中改院。

然而,由于金徽有限实现的利润未达到补充协议的要求,两次对赌最后均以失败告终。亚特投资一共向绿矿基金支付了近8000万元的补偿款。

那么金徽矿业的实际业绩与约定业绩究竟相差多少呢?

亚特投资与绿矿基金、中改院签订的对赌协议中约定的业绩均为:截至2019年6月30日,金徽有限实现本年度净利润不少于人民币2.5亿元;截至2019年12月31日,实现净利润不少于人民币5亿元;截至2020年6月30日,实现净利润不少于人民币4亿元;截至2020年12月31日,实现净利润不少于人民币8亿元。

但记者查阅金徽矿业2018年的盈利状况时发现,金徽矿业2018年实现净利润仅为0.30亿元,2019年和2020年实现净利润仅分别为1.61亿元和3.62亿,与对赌业绩相差甚远。

以金徽矿业报告期内高负债的状况来看,显然其短期内没有足够的资金实力通过增加投资,大幅扩大经营规模的方式来拉动业绩增长,因此,在公司明显难以达到约定业绩目标的情况下,为什么大股东亚特投资还要签订对赌协议?为什么实控人还要签订保证协议呢?这着实令人生疑,其中缘由恐怕还需要公司做出解释。

经过几番折腾,引入新股东带来的资金合计有8.79亿元,然而,对于金徽矿业来说,似乎依旧资金紧缺,那么,通过此次上市,是否能打破其资金紧缺的怪圈,真正缓解资金之渴?显然,其中尚存在很大不确定性。

资金拆借、转贷、大额担保行为频繁发生,内控堪忧

金徽矿业的控股股东为亚特投资,李明为亚特投资实控人,持股比例为98%。而亚特投资主要从事投资管理业务,拥有多家控股和参股子公司,包括金徽新材、金徽地产等。

2018年,金徽矿业与亚特投资存在频繁的资金互相拆借情况。当期金徽矿业向亚特投资拆出金额达18.29亿元,收回金额为17.45亿元;同时,金徽矿业还存在向亚特投资拆入资金的情况,当年拆入资金19.10亿元,归还金额为23.46亿元。双方资金拆借金额巨大。

在2018年之前,金徽矿业曾向实控人李明侄子李锁银控制的企业亚鑫房地产拆入资金500万元,这笔资金直到IPO前夕的2020年才归还给亚鑫房地产。

金徽矿业在招股书中表示:“发行人股东大会和董事会已对报告期内公司资金拆借事项进行了补充审议,独立董事已对报告期内发生的关联交易进行了确认,发行人已全部收回或归还本金,并按约定收取或支付利息。”这说明,在发生上述巨额资金相互拆借之前,金徽矿业并未通过股东大会和董事会的审议,而是“先斩后奏”,事后才补充审议的,这显然不符合程序。

更值得一提的是,从其招股书披露的信息来看,金徽矿业与亚鑫房地产之间并不存在任何关联方资金拆借利息支出,难道其占用该公司数百万资金好几年,竟然可以不用支付利息?要知道,其与亚特投资之间的资金拆借,后续都有收取或支付利息的,这也需要公司进一步做出说明。

金徽矿业与大股东之间发生大额频繁的资金拆借,还不按流程操作,这无疑会增加公司的财务风险。

事实上,除了存在频繁资金拆借行为外,据招股书显示,金徽矿业还存在“转贷”行为。

2020年,其通过懋达建设、泓盛混凝土、甘肃泓盛生态农林发展有限公司三家关联方进行转贷,金额共计达2.38亿元,这显然也不符合《贷款通则》和《流动资金贷款管理暂行办法》的相关规定。

资金拆借和转贷行为频发,但这仍然无法解决其缺乏资金的问题,于是金徽矿业频频与关联方相互担保。据招股书披露的信息来看,报告期内其为亚特投资担保的金额合计达20.21亿元,为懋达建设和中改院酒店担保金额也有4.4亿元。

虽然金徽矿业表示公司加强了内部控制建设,但从其诸多违规情况来看,其内控问题仍然令人担忧,如果未来其成功上市,一旦出现实控人控制不当的风险,很有可能会损害其他中小投资者的利益。

责任编辑:hnmd004

- 生死保险指的是什么?保险公司万能险安全吗2023-06-14

- 同花顺股票软件有什么特色?同花顺股票软件2023-06-14

- 【天天新视野】[快讯]宝骅股份公布2022年年2023-06-14

- 防雾镜片真的防雾吗 防雾镜片是智商税吗?2023-06-14

- 全球微头条丨《三国无双7》吕玲绮的秘武怎2023-06-14

- 世界快报:踩脚袜是啥?踩脚袜是放在袜子里2023-06-14

- 曹骏蓝盈莹合作什么剧认识的啊?曹骏演过的2023-06-14

- 罗山:“罗才之家”揭牌暨招才引智集中签2023-06-14

- lpr定价是什么意思?LPR4倍是多少?2023-06-14

- 司法部:2022年全国执业律师超65万人2023-06-14

- 创业板涨幅限制是多少?散户为什么不能买创2023-06-14

- 电子车牌什么时候开始全面推广 电子车牌怎2023-06-14

- 精选!夜夜笙歌什么意思?笙歌的含义是好是2023-06-14

- 环球讯息:国债逆回购券商佣金怎么收?国债2023-06-14

- csgo开箱靠谱吗?csgo怎么看开箱记录?2023-06-14

- 完全小学是指什么学校?为什么小学要叫完小2023-06-14

- 今日快讯:visa卡在哪个银行办理比较好?申2023-06-14

- 天天关注:最新!中国中化、中国石化人事调2023-06-14

- 外交部:RCEP全面生效为推动地区发展繁荣注2023-06-14

- WTI原油站上70美元/桶,日内涨0.82% 环球快资讯2023-06-14

- 消息称亚马逊云计算部门正在考虑使用AMD的2023-06-14

- 世界动态:上市公司回购股票是好事还是坏事2023-06-14

- 丰田召开股东大会,新经营体制成立_环球新2023-06-14

- 农业农村部:将加大对农业产业化龙头企业和2023-06-14

- 全球速看:回顾过去展望未来作文300字_回顾2023-06-14

- 天天亮点!世界最大!民营油服总装世界最大2023-06-14

- 中国首个自营深水油田群累产原油突破千万吨2023-06-14

- 含有多家锂电企业!福建省工业龙头企业名单2023-06-14

- 全球聚焦:证券账户加挂是什么意思 2023-06-14

- 【世界报资讯】c罗打破梅西球衣销售纪录吗2023-06-14

![【天天新视野】[快讯]宝骅股份公布2022年年度分红实施方案](http://www.lygmedia.com/uploadfile/2022/0923/20220923104011293.jpg)