鑫铂股份(003038.SZ)换手率67% 净现比均低于0.6

今日,鑫铂股份(003038.SZ)开盘涨停,随后巨量换手。截至今日收盘,鑫铂股份报41.67元,跌幅0.62%,成交额7.82亿元,换手率67.24%。该股此前连续六个交易日涨停。

鑫铂股份专业从事工业铝型材、工业铝部件和建筑铝型材的研发、生产与销售,建立了从原材料研发、模具设计与制造、生产加工、表面处理至精加工工艺的完整的工业生产体系,具备全流程生产制造能力。目前公司生产的铝型材及铝部件具备高强韧、质量轻、易加工、耐腐蚀等优良物理及化学性能,已成为新能源光伏产业链中的重要供应商,同时公司的产品还应用于轨道交通、汽车轻量化、医疗环保、电子家电、系统门窗、节能建筑等领域。

鑫铂股份于2021年2月10日在深交所中小板上市,发行数量为2661万股,发行价格为18.08元/股,保荐机构为华林证券股份有限公司,保荐代表人为钟昊、李军。

鑫铂股份控股股东、实际控制人为唐开健。截至2021年1月29日版招股说明书签署之日,唐开健直接持有公司4420.992万股股份,占公司发行前股本总额的55.38%;通过天长天鼎控制公司528.76万股股份,占公司发行前股本总额的6.62%,合计控制公司62.00%股权。唐开健,1978年4月出生,中国国籍,无永久境外居留权,大专学历,长江商学院EMBA在读,现任公司董事长。

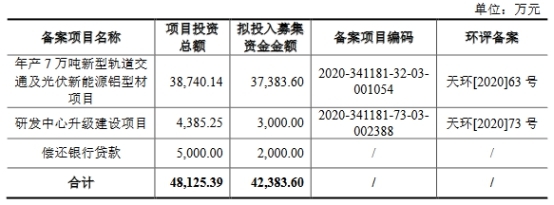

鑫铂股份募集资金总额为4.81亿元,扣除发行费用后募集资金净额为4.24亿元。其中,3.74亿元用于年产7万吨新型轨道交通及光伏新能源铝型材项目,3000万元用于研发中心升级建设项目,2000万元用于偿还银行贷款。

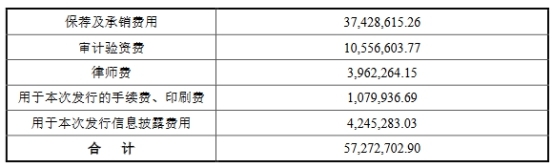

鑫铂股份本次上市发行费用为5727.27万元,其中保荐机构华林证券股份有限公司获得保荐及承销费用3742.86万元,容诚会计师事务所(特殊普通合伙)获得审计及验资费用1055.66万元,安徽天禾律师事务所获得律师费用396.23万元。

2017年至2020年,鑫铂股份实现营业收入分别为5.83亿元、7.05亿元、9.24亿元、12.87亿元,实现净利润分别为3011.95万元、1578.74万元、6328.42万元、9097.72万元。

2018年和2019年,鑫铂股份营业收入同比增幅分别为20.88%和31.07%,净利润同比增幅分别为-47.58%和300.85%。

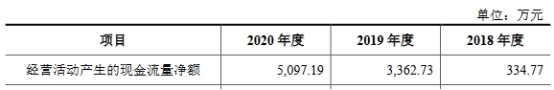

2017年至2020年,鑫铂股份经营活动产生的现金流量净额分别为2676.28万元、334.77万元、3362.73万元、5097.19万元,净现比分别为88.86%、21.20%、53.14%、56.03%。可见,2018年至2020年,鑫铂股份连续三年净现比低于60%。

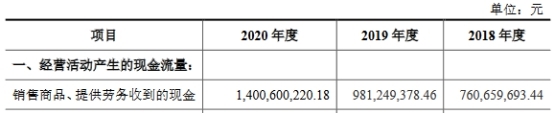

同期,鑫铂股份销售商品、提供劳务收到的现金分别为6.67亿元、7.61亿元、9.81亿元、14.01亿元。

截至2017年12月31日、2018年12月31日、2019年12月31日、2020年12月31日,鑫铂股份资产总额分别为3.08亿元、4.56亿元、5.92亿元、9.12亿元。其中,该公司流动资产分别为1.59亿元、2.74亿元、3.82亿元、5.21亿元,占总资产的比例分别51.78%、59.98%、64.58%、57.08%;非流动资产分别为1.48亿元、1.83亿元、2.10亿元、3.91亿元,占总资产的比例分别为48.22%、40.02%、35.42%、42.92%。

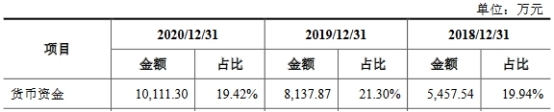

报告期各期末,鑫铂股份的货币资金分别为715.99万元、5457.54万元、8137.87万元、1.01亿元。

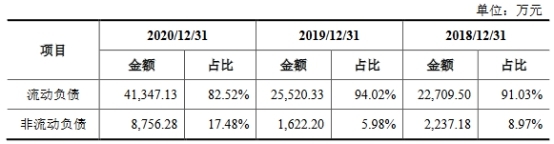

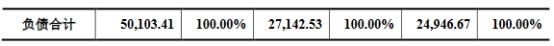

截至2017年12月31日、2018年12月31日、2019年12月31日、2020年12月31日,鑫铂股份负债总额分别为2.11亿元、2.49亿元、2.71亿元、5.01亿元。其中,该公司流动负债分别为2.06亿元、2.27亿元、2.55亿元、4.13亿元,占总负债的比例分别为97.35%、91.03%、94.02%、82.52%;非流动负债分别为560.71万元、2237.18万元、1622.20万元、8756.28万元,占总负债的比例分别为2.65%、8.97%、5.98%、17.48%。

报告期各期末,鑫铂股份短期借款金额分别为1.13亿元、1.21亿元、1.37亿元、1.88亿元,占流动负债的比例分别为54.93%、53.15%、53.50%、45.54%。

报告期各期末,鑫铂股份资产负债率(合并)分别为68.70%、54.68%、45.89%、54.93%,资产负债率(母公司)分别为60.33%、48.81%、40.64%、50.91%,流动比率分别为0.77、1.21、1.50、1.26,速动比率分别为0.60、1.02、1.30、1.05。

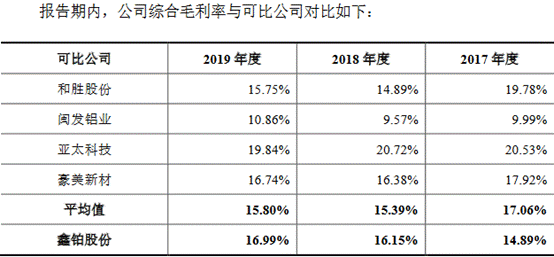

2017年至2019年,鑫铂股份综合毛利率分别为14.89%、16.15%和16.99%。对毛利率逐年上升,该公司给出的解释是主要受产品结构、产品升级带来的平均单价上升、铝锭价格变动等因素的影响。同期,同行业可比上市公司毛利率平均值分别为17.06%、15.39%和 15.80%。

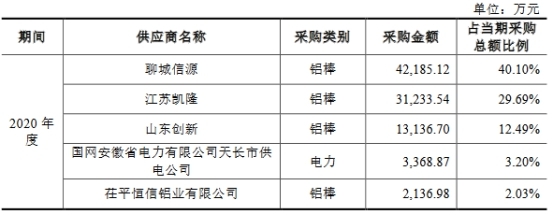

2017年至2020年,鑫铂股份向前五大供应商采购金额分别为4.22亿元、5.04亿元、6.27亿元、9.21亿元,占当期采购总额比例分别为85.13%、87.22%、84.63%、87.51%。其中,2017年至2019年,该公司第一大供应商始终为江苏凯隆铝业有限公司,采购金额分别为3.45亿元、4.23亿元和3.70亿元,占当期采购总额比例分别为69.57%、73.26%和19.84%,采购集中度相对较高。

2020年,江苏凯隆铝业有限公司为例第二大供应商,采购金额为3.12亿元,占当期采购总额比例29.69%;聊城信源为第一大供应商,采购金额为4.22亿元,占当期采购总额比例40.10%。

鑫铂股份在招股说明书中解释称,公司保持了向其他铝棒供应商的采购,以防止单一供应商的波动给公司带来的影响。同时,由于铝棒为大宗商品,市场供应量充足,且各铝棒生产厂商产品质量、价格接近,因此尽管公司向江苏凯隆铝业有限公司采购占比较高,但不构成重大依赖。

公开信息显示,江苏凯隆铝业有限公司成立于2011年2月24日,注册资本1.68亿元,参保人数67人。

2016年9月至2020年7月,江苏凯隆铝业有限公司存在3宗行政处罚。2016年4月,江苏凯隆铝业有限公司被常熟市环境保护局检查发现存在建设单位的建设项目环境影响评价文件经批准后,建设项目采用的生产工艺发生重大变动,而建设单位未重新报批,主体工程正式投入生产或使用的违法行为,被常熟市支塘镇综合执法局罚款10万元。

2017年10月,该公司因增建配电房违法建筑面积被常熟市规划局罚款0.8259万元。2020年7月,该公司因违反《中华人民共和国安全生产法》第一百零九条第(二)项,被苏州市应急管理局罚款69万元。

此外,根据案号(2019)苏0581执6960号,2019年10月,江苏凯隆铝业有限公司被常熟市人民法院列为被执行人,执行标的557元。

2017年至2019年,与江苏凯隆铝业有限公司有关的裁判文书共5个,该公司身涉买卖合同纠纷、运输合同纠纷、劳动争议等。

值得注意的是,据媒体报道,2019年10月31日,江苏凯隆铝业有限公司在铸造铝棒的过程中发生爆炸导致4人死亡,引起政府高度重视并进行调查整改。

另外,报告期内鑫铂股份内控频违规,存在违规周转银行贷款、无真实交易背景的票据、第三方回款、现金回款等行为。

招股书显示,为了解决经营过程中流动资金周转紧张情况,2017年鑫铂股份及子公司鑫发铝业存在以受托支付方式通过关联方进行周转银行贷款的情况,贷款金额总计400万元。

2017年度,鑫铂股份还存在不规范使用票据的情况。招股说明书显示,因日常生产经营资金需求,2017年4月鑫铂股份开具了无真实交易背景的票据,金额总计150万。该票据于2017年10月正常解付。

2017年至2020年,鑫铂股份部分客户存在通过集团内部其它公司、终端客户及商业合作伙伴、客户的实际控制人、股东及其近亲属等第三方代为支付货款的情形。报告期内该公司第三方回款金额分别为3243.09万元、2921.74万元、1500.03万元和1599.83万元,占销售回款的比重分别为4.30%、3.63%、1.50%和1.17%。

此外,2017年至2020年,鑫铂股份还存在部分客户现金回款的情况,现金回款金额分别为1606.01万元、420.16万元、137.69万元和0.04万元,占销售回款的比重分别为2.13%、0.51%、0.14%、0.00%。

鑫铂股份还与关联方存在资金拆借。2017年,鑫铂股份向安徽亿信门窗幕墙科技有限公司拆入650万元,期初余额690万元,截至2017年末,期末归还金额为1340万元;鑫铂股份向天长市鑫发企业运营管理中心(普通合伙)拆入870万元,期末归还金额为870万元。

资金拆出方面,2017年,鑫铂股份向天哲节能拆出金额1902.57万元,期初余额2789.93万元,当年收回资金4692.50万元;向唐开健拆出金额1564.79万元,期初余额905.81万元,当年收回资金2470.60万元;向安徽奥润仪表有限公司出金额99.00万元,期初余额32.00万元,当年收回资金131.00万元。

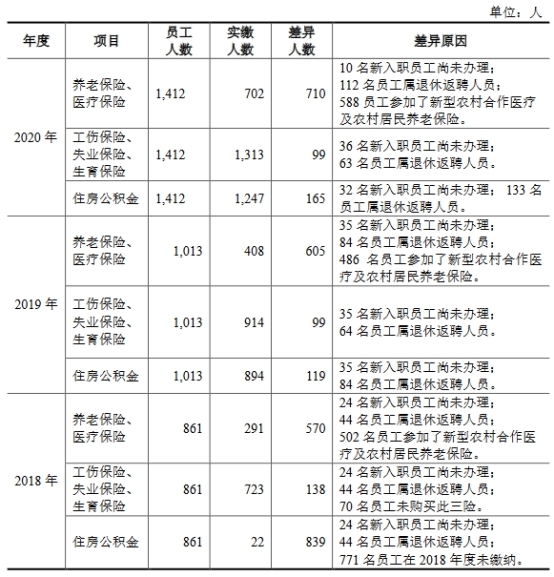

2018年至2020年,鑫铂股份未缴纳社会保险和公积金的人数较多。2018年,鑫铂股份未缴纳养老保险、医疗保险人数为570人,未缴纳工伤保险、失业保险、生育保险人数为138人,未缴纳住房公积金人数为839人。

2019年,鑫铂股份未缴纳养老保险、医疗保险人数为605人,未缴纳工伤保险、失业保险、生育保险人数为99人,未缴纳住房公积金人数为119人。

2020年,鑫铂股份未缴纳养老保险、医疗保险人数为710人,未缴纳工伤保险、失业保险、生育保险人数为99人,未缴纳住房公积金人数为165人。

以2020年数据为例,鑫铂股份未缴纳养老保险、医疗保险人数占比为50.28%。

2020年12月24日,鑫铂股份通过了证监会第十八届发行审核委员会2020年第180次发审委会议,发审委会议提出询问的主要问题如下:

1、请发行人代表:(1)结合行业发展情况,说明报告期发行人营业收入、扣除非经常性损益后净利润持续增长的原因,营业收入增长趋势与同行业公司相比存在差异的原因及合理性;(2)说明报告期发行人扣非净利润大幅波动的原因及合理性,导致业绩大幅波动的不利因素是否已经消除,是否长期对发行人经营造成重大不利影响;(3)结合客户获取方式,说明发行人客户逐步集中的原因及合理性,与主要客户业务关系的稳定性、可持续性,是否存在被替代风险;(4)说明报告期应收账款余额大幅增长的原因及合理性;(5)说明逾期账款形成的原因,目前回款情况,是否存在无法收回风险,期末坏账准备计提是否充分。请保荐代表人说明核查依据、过程,并发表明确核查意见。

2、报告期发行人将生产过程中产生的废铝委托外协方重新加工成铝棒再次使用。请发行人代表:(1)说明报告期对废铝的管理制度及收发存实际发生情况,废铝委托加工发出数量与铝棒回收数量,投入产出比是否正常;(2)说明报告期铝棒实际耗用量微高于外购采购量、铝锭产量(重量)持续高于铝棒耗用量(重量)是否符合生产工艺,是否符合行业惯例,发行人是否存在体外采购废铝进行加工但未计入成本的情形;(3)结合主要废铝回棒外协加工商基本情况、报告期主要财务数据,说明废铝回棒外协加工商与发行人是否存在关联关系,是否代垫成本费用或存在其他利益安排。请保荐代表人说明核查依据、过程,并发表明确核查意见。

3、发行人报告期向前五大供应商采购额及占当期采购总额的比例较高,且存在贸易商。请发行人代表说明:(1)发行人供应商集中度高、多家贸易公司为发行人主要供应商的原因及合理性,是否属于行业惯例;(2)报告期向主要铝锭供应商采购价格是否低于同行业可比公司;(3)供应商江苏五一成立时间较短而与发行人交易金额较大的原因;(4)发行人主要原材料供应渠道是否稳定和可持续,发行人对主要供应商、特别是第一大供应商是否存在重大依赖,供应商集中风险是否充分披露。请保荐代表人说明核查依据、过程,并发表明确核查意见。

4、报告期发行人未缴纳社会保险和公积金的人数较多。请发行人代表说明:(1)报告期员工“五险一金”缴纳的人数、基数、比例情况,未全部或全额缴纳社保及公积金的原因及合理性、合法合规性,相关主管部门出具证明文件的依据是否充分,是否存在潜在纠纷;(2)未全部或全额缴纳社保及公积金是否存在被有权部门行政处罚的风险,是否构成重大违法行为;(3)报告期内未足额缴纳社保及公积金对发行人净利润的影响。请保荐代表人说明核查依据、过程,并发表明确核查意见。

责任编辑:hnmd004

- 快看点丨积雪草对皮肤有什么作用?积雪草能2023-06-14

- 技嘉主板怎么设置第一启动为硬盘启动?bios2023-06-14

- 男性陪产假多少天 男性陪产假工资怎么发?2023-06-14

- 速读:融资融券股票与普通股票区别?如何利2023-06-14

- 怎样才能省钱?如何花钱更有理财效果?2023-06-14

- 【天天新视野】买的股票大跌了该如何操作?2023-06-14

- 股市五一休市几天?股市周末一定休市吗? 热2023-06-14

- 定期寿险有哪些优势 为什么要买定期2023-06-14

- 信息:股票成交价格比委托价格高怎么回事?2023-06-14

- 全球即时看!一博科技珠海高新区基地动工,2023-06-14

- 当前热门:新电脑开机提示CPU Fan Error2023-06-14

- 苹果笔记本可以运行Creo吗?苹果笔记本怎么2023-06-14

- 6月14日国内多晶硅价格持稳 每日看点2023-06-14

- 对镜子全身拍照姿势技巧有哪些?对镜子自拍2023-06-14

- 不喝酒常锻炼,38岁男子却查出肝癌晚期,他2023-06-14

- 全球观热点:甘肃酒泉属于哪个市?酒泉的经2023-06-14

- 环球百事通!意大利对法国世界杯谁赢了?在2023-06-14

- 鬼哭狼嚎是贬义词吗?暴跳如雷是贬义词吗?2023-06-14

- 公积金卡和工资卡可以是一张吗?公积金可以2023-06-14

- 每日聚焦:追星的人是什么心态?追星有什么2023-06-14

- 茶黄金是什么东西?大红袍属于哪个茶类? 2023-06-14

- 什么是名义利率? 名义利率和实际2023-06-14

- 天天消息!tp-link路由器怎么样?tp-link路2023-06-14

- 大盘股和板块股的区别是什么?大盘股上市对2023-06-14

- 怎么买一个合适的外接闪光灯?使用外接式闪2023-06-14

- 计算机启动修复要多久?启动修复可以强制2023-06-14

- 每日消息!电脑显卡风扇转速怎么调?怎么在B2023-06-14

- 纤体咖啡有副作用吗?咖啡喝多了对身体有什2023-06-14

- 基金清盘是不是赔惨了?基金一直跌会被清盘2023-06-14

- 美股的钱怎么转回国内?为什么中国人不能买2023-06-14