敏实集团谋求“A+H”两地上市 营收利润双双下滑

港股上市公司敏实集团欲冲击科创板,实现“A+H”两地上市。据招股书显示,2018年至2020年(以下简称“报告期”),其分别实现营业收入128.42亿元、134.44亿元、127.21亿元,其中2019年和2020年同比增幅分别为4.69%、-5.38%;其分别实现净利润17.39亿元、17.66亿元、13.99亿元,其中2019年和2020年的同比增幅分别为1.57%、-20.79%。可见,其营收、净利润在2019年增长疲乏,至2020年则双双下滑,尤其是净利润,降幅较大。

令人担忧的是,敏实集团业绩中存在诸多不稳定因素,且行业市场规模较此前大幅收缩,其未来业绩走势难言乐观,而在此情况下,其产能利用率大幅下滑,但其仍要大手笔募资扩产,必要性有待商榷。

业绩受不稳定因素影响较大

敏实集团主要生产、销售汽车外饰件、车身结构件、铝动力电池盒及智能前脸电动化等产品,下游客户主要为整车企业,例如宝马、奔驰、奥迪等,其业绩变动与下游乘用车市场销售情况紧密相关。

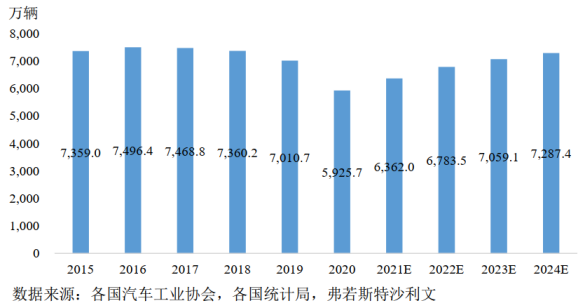

然而,近年来,全球乘用车市场销售情况不容乐观,在2016年达到峰值后,自2017年开始进入下滑通道,据弗若斯特沙利文数据显示,2018年至2020年,全球乘用车销量分别为7360.2万辆、7010.7万辆、5925.7万辆,市场规模逐年收缩。

附图 全球乘用车销量及预测

有意思的是,同受下游乘用车市场收缩冲击,敏实集团在招股书中列举的同行业可比公司,旭升股份、拓普集团、新泉股份、凌云股份、英利汽车、福耀玻璃在2020年的营收增幅分别为48.33%、21.50%、21.24%、14.95%、4.32%、-5.67%,可见,除福耀玻璃外,其他可比公司营收均呈上涨趋势,且多家公司大幅上涨,而敏实集团当期营收下滑-5.38%的表现与大部分可比公司相悖,也反映出其去年收入增速表现逊于大多数行业内企业。

表1:同行业公司营业收入增长对比情况表

数据来源:Wind

2020年其收入增速表现不佳,与其涉及大量境外业务有很大关系,报告期内,其境外业务收入占比均在四成左右,但境外收入波动较大,金额分别为47.26亿元、53.29亿元、47.39亿元,近年来同比增幅分别为12.76%、-11.07%。可见,敏实集团境外业务收入骤增骤降,稳定性不佳,对于2020年境外收入下滑,其解释为系受疫情影响较严重导致。

事实上,敏实集团业绩中还暗藏其他不稳定因素,比如非经常性损益。非经常性损益与主业无直接关联,属于偶发性损益,可能导致业绩增加,也可能令业绩大幅减少,此类收益如果占利润比重较高,可能造成企业业绩的不稳定。

据招股书显示,报告期内,敏实集团非经常性损益金额分别为1.21亿元、2.03亿元、9336.64万元,占归母净利润的比重分别为7.19%、12.00%、7.01%。其非经常性损益项目主要包含政府补助、投资收益及税收优惠等,其中政府补助主要来源于“嘉兴秀洲高新技术产业开发区产业政策奖励”,报告期内,金额为2000万元、4000万元、1000万元,2020年,奖励金额较此前大幅缩减,成为其当期相关损益大幅减少的重要因素。

投资收益方面,其主要为结构性存款及其他理财产品取得的投资收益,报告期内的金额分别为2936.83万元、1282.58万元、8823.91万元,值得注意的是,2020年,其投资收益骤增,主要为其当期购买了4.51亿元的私募证券投资基金,上述基金均为打新基金,其主要业务为参与及投资沪、深两市交易所新上市股票的发行。此类投资特点在于风险相对较高,收益波动性较大,难保此后不会出现亏损进而削弱其业绩水平。

募投项目扩产必要性存疑

据招股书显示,敏实集团本次拟募集资金65亿元,主要用于汽车新材料数字化工厂生产建设、新能源汽车电池盒生产建设、前瞻技术研发中心建设、产业并购及整合以及补充流动资金,拟使用募集资金金额分别为26亿元、9.75亿元、6.5亿元、6.5亿元、16.25亿元。

汽车新材料数字化工厂生产建设为本次募集资金金额最高的项目,主要用于敏实集团现有主营产品的产能扩张。其主营产品主要包含金属饰条、塑件、铝件,2020年,其前述各产品收入占总营收比重分别为35.80%、29.03%、23.84%,合计占比88.67%。然而,其相关产品的产能利用率在报告期内却呈现逐年下滑趋势,其中,金属饰条分别为92.29%、84.74%、80.88%;塑件分别为95.97%、88.61%、74.15%;铝件分别为87.88%、93.82%、89.87%。至2020年,其上述主要产品产能利用率均处于不饱和的状态。

表2:主要产品产能利用率情况

同时,上文也曾提到,敏实集团下游乘用车市场规模在收缩,受此影响其所处的全球汽车外饰件行业市场的规模也同步下滑,据弗若斯特沙利文数据显示,2017年至2019年,全球汽车外饰件市场规模分别为2479.4亿元、2444.4亿元、2365.2亿元,2020年则更低,市场规模骤降至1692.8亿元。虽预测未来年份市场规模有望回升,2021年至2024年预估市场规模分别为1919.9亿元、2194.7亿元、2346.1亿元、2458.2亿元,但直至2024年市场规模才能与2018年持平。

敏实集团主要产品现有产能尚未全部消化,行业市场规模又有大幅缩减,短期内能否实现销售规模的大幅增长存在很大不确定性,故其此时选择大幅扩产的必要性就值得商榷了。

还需要考虑的是,前述募投项目拟投资总额为43.85亿元,若建成后固定资产折旧的计提也是一笔不小的数目。据招股书显示,报告期内,敏实集团固定资产金额分别为63.74亿元、72.39亿元、73.63亿元,各期计提固定资产折旧金额分别为6.05亿元、7.39亿元、8.03亿元,占各期净利润比重为34.79%、41.85%、57.40%。不难看出,若募投项目建成后,高额的折旧金额将严重吞噬其利润。

此外,敏实集团募投的新能源汽车电池盒生产建设项目,相关产品主要用于其铝动力电池盒产品的生产。2019年,敏实集团研发的铝动力电池盒刚实现量产,但产量甚微,为0.33万PCS,产能利用率仅为1.22%,至2020年,产量虽提升至7.20万PCS,但产能利用率仍仅为16.68%。从销售价格来看,该产品平均售价分别为2048.51元/PCS、1076.96元/PCS, 2020年售价较上期腰斩,产品价格波动较大。对此,敏实集团称,“2019年该产品的产销量均较低,故产品均价参考性不高;且不同电池盒产品因技术指标、性能、结构等要求的不同,售价也有一定差异。”

由于产量不高,销量有限,价格又大幅下滑,以至于2019年、2020年,该产品收入分别仅为676.83万元、9203.46万元,占营业收入比重分别为0.05%、0.72%,尚不足1%。而敏实集团的铝动力电池盒尚存约八成闲置产能,且该产品未来市场销量、售价、毛利空间均存在较大不确定性,届时是否能成为敏实集团利润增长的动力引擎还需要打个大大的问号。

(文中提及个股仅为举例分析,不做买卖建议。)

责任编辑:hnmd004

- 昌黎第六中学怎么样?昌黎第六中学分数线_2023-06-14

- 什么是执行异议之诉?执行异议之诉是民事诉2023-06-14

- 干股亏了要一起承担吗?干股和分红股有什么2023-06-14

- 家庭食用盐哪种最健康 加碘盐和未加碘盐哪2023-06-14

- 类似kkknife的开箱网站有哪些推荐?csgo抽2023-06-14

- 炒股应该关注哪些新闻?股票跌停的原因有哪2023-06-14

- 止损止盈是什么意思怎么设置?止盈止损是什2023-06-14

- 究竟怎么选股息率高的股票?股票跌停的原因2023-06-14

- 每日热门:实际利率指的是什么意思? 2023-06-14

- flash player的更新方法是什么? 电脑安2023-06-14

- 民事诉讼送达时间怎么规定?民事诉讼公告送2023-06-14

- 贷款买房有什么好处?贷款买房怎么贷最划算2023-06-14

- 什么是SDL流程图?Microsoft Visio怎么绘2023-06-14

- 今日热讯:什么是白马股蓝筹股? 蓝筹股的2023-06-14

- 天天热点评!csgo几点开箱容易出货?csgo游2023-06-14

- 计算机启动修复要多久?怎么删除系统启动选2023-06-14

- 全球快看:美容院祛斑方法有哪些?医院祛斑2023-06-14

- 电脑显示器无信号什么原因?mac外接显示器2023-06-14

- 自截肾常见于哪种疾病?自截肾是什么意思?2023-06-14

- 电脑硬盘如何重新分区?c盘分小了怎么重新2023-06-14

- 债权转让是什么?逾期后债权转让有效吗?2023-06-14

- 网购手机怎么验货?网购手机拆封了还能退货2023-06-14

- 新股为什么容易出现天地板?新股天地板后大2023-06-14

- 天天看点:消息称苹果明年推出的Vision Pr2023-06-14

- 最新消息:信用卡到期还款日什么意思?信用2023-06-14

- 尿蛋白浓度高怎么回事?尿蛋白高吃中药可以2023-06-14

- 购房定金能不能退?遇到购房定金纠纷应该怎2023-06-14

- 即时:民事诉讼立案程序是怎样的?立案的构2023-06-14

- 人民币升值是什么意思?人民币贬值的利与弊2023-06-14

- 东芝宣布推出采用最新一代工艺制造的"TK0552023-06-14