力生制药(002393.SZ)净利下滑超九成 隐忧丛生

近日,力生制药(002393.SZ)发布2020年度报告,报告期内公司实现营业收入11.41亿元,同比下滑29.37%;归属于上市公司股东的净利润861.53万元,同比下滑95.42%。

对于业绩变动的原因,公司解释称一是受新冠疫情影响,二是因为公司终止23价肺炎球菌多糖疫苗项目,将对相关资产计提减值准备约6000万元,该项减值损失计入2020年度合并损益。

中国网财经记者注意到,2019年12月,力生制药时任公司董事长齐铁栓曾公开表示“研发是公司战略的重要组成部分,将向高端制剂及产品领域转型升级”。不过,力生制药2020年研发费用率有所下降,研发人员减少,无专利申请。

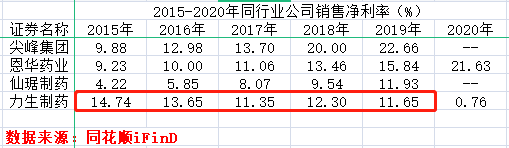

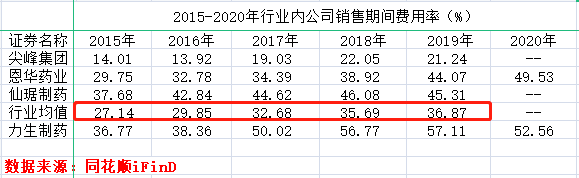

与此同时,近年来力生制药销售净利率逐年下降,2020年该数据仅为0.76%,销售期间费用率逐年上升,销售费用率也高于行业可比公司。

业绩不如十年前 主营产品毛利率多波动

力生制药成立于1981年,公司主要从事化学药片剂、硬胶囊剂、滴丸剂、冻干粉针剂、水针剂、原料药等产品的生产销售;公司主要产品有主胶囊、片剂、针剂等。

力生制药近年来业绩表现并不稳定,无论是营业收入还是归母净利润的增速都出现较大幅度的变动。自2015年以来,公司始终增收不增利。由于2020年业绩受疫情影响下滑幅度较多,仅看2015-2019年,公司的营业收入从2015年的7.75亿元增加到2019年的16.15亿元,但是同期归母净利润从1.14亿元增加到1.88亿元。可以明显看到,近年来公司归母净利润增速明显低于营收增速。

值得一提的是,力生制药2010年登陆中小板,2010年上市当年的扣非后归母净利润为2.01亿,同比增长31.64%。上市十年后的2020年,扣非后归母净利润仅0.02亿,同比减少95.42%。

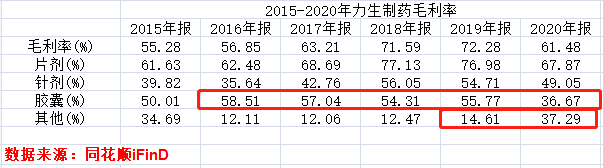

近年来力生制药的毛利率逐年提高,2017-2018年毛利率大增,而2019年毛利率较上年增速减缓,2020年毛利率由上一年的72.28%下滑至61.48%。

从细分产品来看,近年来力生制药收入主要来源于片剂和针剂,2015-2019年毛利率在提升,而胶囊产品的毛利率从2016年开始呈下降态势。2020年各主营产品毛利率普遍较2019年降低,但“其他”产品的毛利率大幅提高,较上年翻了一倍之多。

净利率创新低 期间费用率高于同行

仅看2015-2019年,力生制药营收及销售毛利率呈增长态势,但销售净利率却明显下降,与同行业公司净利率逐年上升的情况相悖。一般来说,若毛利率较高、但净利率较低,其中的原因就是费用率太高。

与同行业公司对比可看出,力生制药销售期间费用率明显高于行业可比公司。近年来同行业期间费用率涨幅不大,2019年同行业均值为36.87%,而力生制药的期间费用大幅上涨,2019年涨至57.11%。

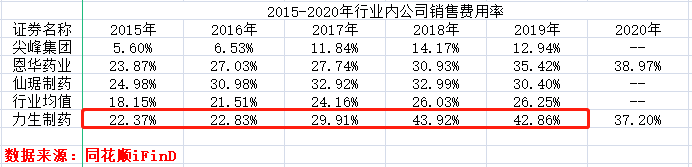

此外,2015-2019年力生制药的销售费用也逐年增长,分别为0.17亿元、0.19亿元、0.31亿元、0.66亿元和0.69亿元。与同行业公司相比,力生制药销售费用率始终高于行业均值。

中国网财经记者查阅年报注意到,力生制药销售费用以广告费为主。2015-2019年,力生制药的广告费占销售费用比分别高达35.43%、33.07%、51.97%、81.36%和84.79%。可见,力生制药为拓展市场份额可谓下足了功夫。

研发费用率下降 研发人员减少

作为医药企业,力生制药多次表示注重研发实力。2019年12月,时任公司董事长齐铁栓曾公开表示“研发是公司战略的重要组成部分”,同时表示研发对于制药企业而言是长期行为,持续投入才能研发出所期望的新产品。力生制药注重研发,这几年在研发上保持较高的投入。

2015-2020年,力生制药研发费用率为4.29%、7.58%、9.93%、6.27%、7.64%和6.72%。2017年研发费用率为近年来最高值9.93%,自2017年起呈下降趋势,虽高于行业可比公司,但与自身的销售费用率相差甚远。

从研发人员数量看,2015-2019年来持续增加,但在2019年提出上述目标后,2020年公司研发人员数量却较上一年减少33人。

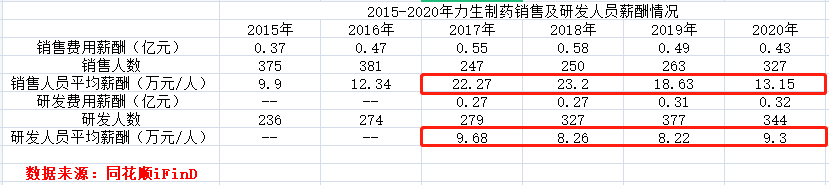

在员工薪酬方面,虽然近年来研发人员与销售人员薪酬差距逐渐拉小,但2017-2019年,销售人员薪酬是研发人员薪酬的两倍多。公司如此重销售轻研发似乎与之宣称的不符,同时存在研发人员流失的风险。

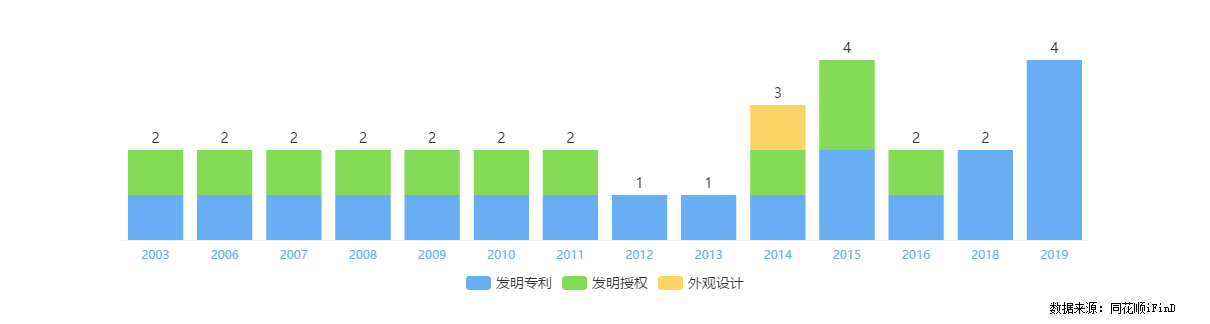

专利是研发成果的最佳体现之一,由于公司未在2020年年报中年披露专利申请情况,中国网财经记者在同花顺iFinD看到,力生制药每年至少保持有一项发明专利申请,2019年集中发力,2020年未申请发明专利。

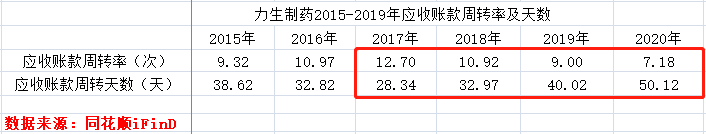

值得注意的是,2017年力生制药的应收账款周转率及周转天数开始走下坡路。应收账款周转率自2017年的12.7次下降至2020年的7.18次,应收账款周转天数由2017年的28.34天上涨至2020年的50.12天,翻了近一倍。

对于毛利率波动、研发投入、应收账款等问题,中国网财经记者致函致电力生制药,公司证券部相关工作人员表示目前不接受采访。中国网财经记者将对力生制药保持持续关注。(记者胡靖聆 见习记者单盛群)

责任编辑:hnmd004

- 被称作教育王国的是哪个国家?被称为教育王2023-06-14

- 湖南中医药大学怎么样?湖南中医药大学在全2023-06-14

- 我区3个村入选省级乡村振兴示范村2023-06-14

- 焦点消息!劳动争议调解怎么处理?劳动争议2023-06-14

- 观焦点:医保卡被锁了怎么解锁?医保卡可以2023-06-14

- 乌克兰面积有多大?乌克兰面积相当于哪个省2023-06-14

- 佳能5D4像素是多少?佳能5D4相机可以采取触2023-06-14

- 舌根癌有哪些症状?舌根癌能活多久?2023-06-14

- 苹果手机nfc功能在哪里?苹果手机nfc怎么复2023-06-14

- 世界速读:抖音一万赞能收入多少?抖音的音2023-06-14

- 苹果公司股价在周一创下了新高 仍有分析师2023-06-14

- 黑卡是什么级别的信用卡?黑卡的信用卡额度2023-06-14

- 快看点丨积雪草对皮肤有什么作用?积雪草能2023-06-14

- 技嘉主板怎么设置第一启动为硬盘启动?bios2023-06-14

- 男性陪产假多少天 男性陪产假工资怎么发?2023-06-14

- 速读:融资融券股票与普通股票区别?如何利2023-06-14

- 怎样才能省钱?如何花钱更有理财效果?2023-06-14

- 【天天新视野】买的股票大跌了该如何操作?2023-06-14

- 股市五一休市几天?股市周末一定休市吗? 热2023-06-14

- 定期寿险有哪些优势 为什么要买定期2023-06-14

- 信息:股票成交价格比委托价格高怎么回事?2023-06-14

- 全球即时看!一博科技珠海高新区基地动工,2023-06-14

- 当前热门:新电脑开机提示CPU Fan Error2023-06-14

- 苹果笔记本可以运行Creo吗?苹果笔记本怎么2023-06-14

- 6月14日国内多晶硅价格持稳 每日看点2023-06-14

- 对镜子全身拍照姿势技巧有哪些?对镜子自拍2023-06-14

- 不喝酒常锻炼,38岁男子却查出肝癌晚期,他2023-06-14

- 全球观热点:甘肃酒泉属于哪个市?酒泉的经2023-06-14

- 环球百事通!意大利对法国世界杯谁赢了?在2023-06-14

- 鬼哭狼嚎是贬义词吗?暴跳如雷是贬义词吗?2023-06-14