电气风电拟登陆科创板 上半年负债243亿资产负债率86%

11月19日,上海电气风电集团股份有限公司(以下简称“电气风电”)首发上会,保荐机构为中信证券。电气风电拟于上交所科创板上市,计划发行股数不超过5.33亿股,拟募集资金31.06亿元,分别用于新产品和技术开发项目、上海电气风电集团山东海阳测试基地项目、后市场能力提升项目、风电机组柔性化生产技改项目、补充流动资金。

电气风电为上海电气集团股份有限公司(以下简称“上海电气”)控股子公司,电气风电属于上海电气新能源及环保设备板块。本次分拆电气风电上市后,上海电气仍将保持对电气风电的控制权。

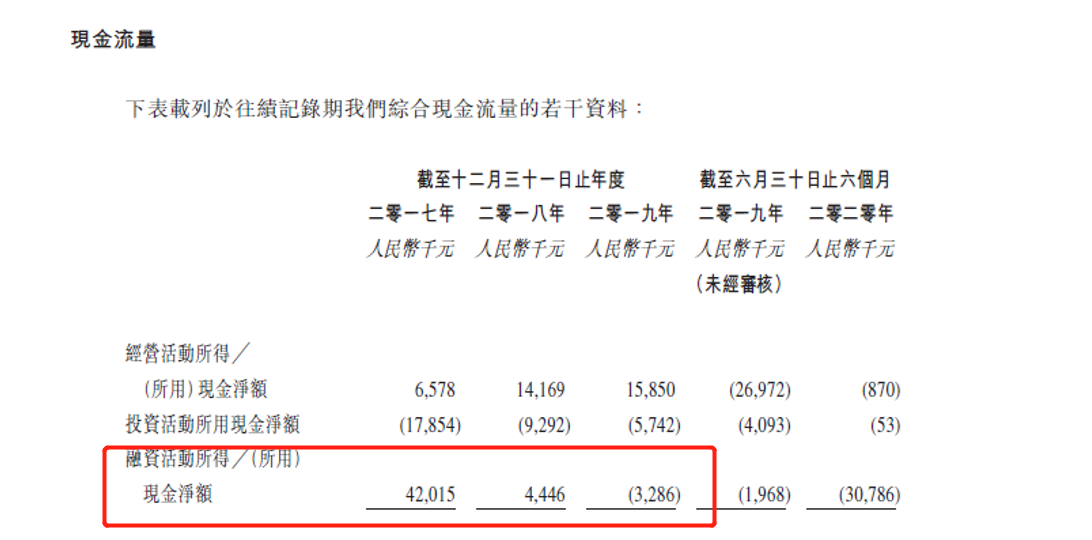

电气风电业绩波动较大。2017年至2020年1-6月,电气风电实现营业收入分别为65.57亿元、61.71亿元、101.35亿元、56.38亿元,实现归属于母公司所有者的净利润分别为2118.54万元、-5230.76万元、2.52亿元、1.05亿元。

报告期内,公司经营活动产生的现金流量净额分别为-4.32亿元、4.33亿元、27.70亿元、19.31亿元。其中,销售商品、提供劳务收到的现金分别为67.89亿元、74.45亿元、129.17亿元、96.99亿元。

电气风电负债水平高。2017年至2020年6月30日,电气风电总资产分别为123.11亿元、145.23亿元、222.56亿元、282.75亿元,总负债分别为101.10亿元、123.74亿元、183.60亿元、242.66亿元。报告期内,公司资产负债率(合并)分别为82.12%、85.21%、82.49%、85.82%。

2017年至2020年6月30日,电气风电应收账款余额分别为55.15亿元、29.74亿元、50.43亿元、51.95亿元,占营业收入的比例分别为84.11%、48.18%、49.76%、92.14%。公司应收账款周转率分别为1.12、1.22、1.50、1.25,低于可比上市公司平均应收账款周转率1.84、1.79、2.26、1.60。

电气风电存货猛增,去年底时为20.72亿元,今年上半年已增至47.42亿元。2017年至2020年6月30日,电气风电存货金额分别为10.30亿元、10.89亿元、20.72亿元、47.42亿元,占各期末资产总额的比例分别为8.36%、7.50%、9.31%和16.77%。公司存货周转率分别为5.69、4.52、5.12、2.79,高于可比上市公司的存货周转率平均值3.29、3.80、3.83、1.59。

电气风电毛利率下降,今年上半年降幅较大。2017年至2020年1-6月,电气风电综合毛利率分别为22.50%、22.34%、20.17%和15.53%。可比上市公司毛利率水平在报告期内均出现一定下滑,毛利率均值分别为25.42%、23.37%、19.61%、17.20%。

电气风电2019年税收优惠和政府补助合计2.7亿元,占利润总额高达94.72%。2017年至2020年1-6月,电气风电税收优惠合计金额分别为8582.63万元、2685.93万元、2.04亿元和2237.33万元,公司非经常性损益中政府补助金额分别为6051.23万元、1.26亿元、6814.25万元和5535.52万元。

经中国经济网记者计算,报告期内,电气风电税收优惠和政府补助合计1.46亿元、1.53亿元、2.72亿元、7772.85万元,占利润总额的比例分别为597.29%、-243.85%、94.72%、63.19%。

电气风电去年研发费用减少1.10亿元。2017年至2020年1-6月,电气风电研发费用分别为2.35亿元、4.05亿元、2.94亿元、1.32亿元,占当期营业收入的比例分别为3.58%、6.56%、2.90%和2.35%,平均值为3.85%。可比上市公司金风科技、运达股份、明阳智能研发费用率平均值分别为3.08%、3.76%、3.22%。

电气风电报告期内销售费用始终高于研发费用。2017年至2020年1-6月,电气风电销售费用分别为8.72亿元、6.94亿元、8.79亿元、4.14亿元,占当期营业收入的比例分别为13.30%、11.25%、8.67%和7.34%。可比上市公司平均销售费用率分别为9.40%、8.98%、8.86%、7.95%。

电气风电对西门子存在持续的技术依赖。西门子公司对于公司的技术许可涵盖海上4.X系列、6.X系列、7.X系列等报告期内主要在售机型,其核心技术来源于西门子公司。因此公司“技术许可产品”对西门子存在技术依赖;“二次开发产品”基于技术许可产品平台由公司自主开发形成,对西门子存在一定的技术依赖。此外,电气风电还对西门子存在采购依赖,若双方终止合作可能对业绩造成不利影响的风险。电气风电需持续向西门子支付技术许可费。

截至2020年6月30日,电气风电超过1000万元的诉讼主要为下属子公司甘肃风电与金昌成音投资管理有限公司(以下简称“金昌成音”)的诉讼以及公司与武汉武船重型装备工程有限责任公司(以下简称“武汉武船”)相关诉讼。公司控股股东上海电气涉及的重大诉讼为上海电气诉王志军、官红岩合同纠纷案和上海电气诉RELIANCE INFRASTRUCTURE LIMITED仲裁案。

中国经济网向电气风电证券事务部发去采访提纲,截至发稿未收到回复。

风力发电设备制造服务商拟登陆科创板

据招股书,电气风电主营业务为风力发电设备设计、研发、制造和销售以及后市场配套服务。公司是国家清洁能源骨干企业,是中国领先的风电整机制造商与服务商,也是中国最大的海上风电整机制造商与服务商。

公司产品覆盖1.25MW到8MW全系列风电机组,基本实现了全功率覆盖。产品按应用场景主要可分为陆上风电机组与海上风电机组。其中,报告期内形成销售收入的陆上风电机组主要包括2.X系列、3.X系列、4.0MW(陆上);海上风电机组主要包括4.X系列、6.X系列、7.X系列。同时,公司也在陆上4.X系列、5.X系列与海上8.0MW系列进行积极的产品研发与布局。

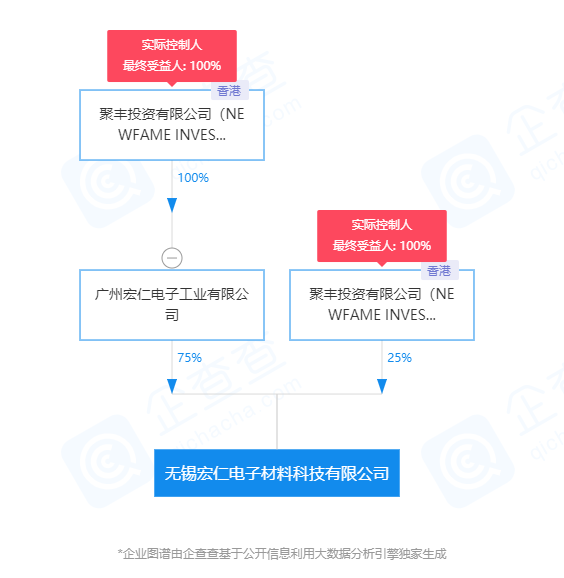

上海电气直接持有电气风电99%股份,通过全资子公司电气投资间接持有1%股份,系公司控股股东。

上海市国资委持有电气总公司100%股权,电气总公司系上海电气控股股东,因此上海市国资委为公司实际控制人。

电气风电拟于上交所科创板上市,计划发行股数不超过5.33亿股,拟募集资金31.06亿元,其中10.11亿元用于新产品和技术开发项目、5.38亿元用于上海电气风电集团山东海阳测试基地项目、4.92亿元用于后市场能力提升项目、1.65亿元用于风电机组柔性化生产技改项目、9亿元用于补充流动资金。

业绩波动较大

电气风电2018年营业收入、净利润双双下滑,其中,归属于母公司所有者的净利润由正转负,亏损达5千余万元。

2017年至2020年1-6月,电气风电实现营业收入分别为65.57亿元、61.71亿元、101.35亿元、56.38亿元,实现归属于母公司所有者的净利润分别为2118.54万元、-5230.76万元、2.52亿元、1.05亿元。

报告期内,公司经营活动产生的现金流量净额分别为-4.32亿元、4.33亿元、27.70亿元、19.31亿元。

其中,销售商品、提供劳务收到的现金分别为67.89亿元、74.45亿元、129.17亿元、96.99亿元。

今年上半年负债243亿元资产负债率86%

2017年至2020年6月30日,电气风电总资产分别为123.11亿元、145.23亿元、222.56亿元、282.75亿元,总负债分别为101.10亿元、123.74亿元、183.60亿元、242.66亿元。

报告期内,公司资产负债率(合并)分别为82.12%、85.21%、82.49%、85.82%,高于行业平均水平。

同期,同行业可比公司的资产负债率平均值分别为77.00%、76.99%、78.36%、78.79%。

报告期内,公司短期借款分别为14.28亿元、26.42亿元、8.15亿元、4574.33万元,一年内到期的非流动负债分别为5.01亿元、6.03亿元、6.86亿元、7.60亿元。

报告期内,公司货币资金余额分别为11.22亿元、24.47亿元、39.31亿元、48.27亿元。

今年上半年应收账款52亿元

2017年至2020年6月30日,电气风电应收账款余额分别为55.15亿元、29.74亿元、50.43亿元、51.95亿元,应收账款账面价值分别为50.56亿元、25.94亿元、46.31亿元、47.78亿元,占流动资产的比例分别为54.56%、24.84%、26.91%、20.97%。

报告期内,公司应收账款余额占营业收入的比例分别为84.11%、48.18%、49.76%、92.14%。

截至当年末的逾期应收账款金额分别为14.97亿元、17.08亿元、24.59亿元、28.21亿元。

报告期内,公司应收票据金额分别为10.43亿元、4.74亿元、10.34亿元、7.54亿元,占流动资产的比例分别为11.25%、4.53%、6.01%、2.24%。

报告期内,公司应收账款周转率分别为1.12、1.22、1.50、1.25,低于可比上市公司平均应收账款周转率1.84、1.79、2.26、1.60。

存货半年增27亿元

2017年至2020年6月30日,电气风电存货金额分别为10.30亿元、10.89亿元、20.72亿元、47.42亿元,占各期末资产总额的比例分别为8.36%、7.50%、9.31%和16.77%。

招股书称,公司2019年末和2020年6月末存货的规模增长较多,主要原因为近两年风电行业需求旺盛,公司订单及销售规模大幅增长,因此公司库存原材料及在产品相比2018年末均大幅增加。

责任编辑:hnmd004

- 美股的钱怎么转回国内?为什么中国人不能买2023-06-14

- 购买空气炸锅需要注意哪些问题?如何清洁空2023-06-14

- 中国农业大学是211还是985?农业大学是冷门2023-06-14

- 焦点滚动:澳大利亚主帅:世界杯前43分钟成2023-06-14

- 鸡蛋怎么孵化成小鸡?人工孵鸡蛋最简单的方2023-06-14

- 6月13日四川发布山洪灾害蓝色预警2023-06-14

- 五月天是什么时候出道的?五月天哪首歌曲最2023-06-14

- 天天热点评!电竞显示器怎么选?哪个电竞显2023-06-14

- 股票为什么会产生异常波动?尾盘拉升第二天2023-06-14

- 劳动法年假规定怎么休?劳动法年假补偿标准2023-06-14

- win10怎么取消开机密码?win10密码过期进不2023-06-14

- 如何升级客户端版本?手机客户端怎么打开?2023-06-14

- 世界快看点丨WIN10右下角天气怎么关?win102023-06-14

- 喝咖啡不能提神怎么回事?喝咖啡一次喝多少2023-06-14

- 清仓和半仓有什么区别?北交所中签100股能赚2023-06-14

- 申购新股最多可以配多少个号?新股申购配号2023-06-14

- 环球视讯!提前还车贷会影响征信吗?车贷提2023-06-14

- 内马尔和姆巴佩谁才是球队老大?内马尔和梅2023-06-14

- 房贷转贷有什么风险?按揭房转贷贷款可靠吗2023-06-14

- 雅迪冠能探索E10电动车亮相 售价从4990元2023-06-14

- 涨浮不定与涨幅不定的区别是什么?涨幅和涨2023-06-14

- 保温杯有涂层的目的是什么?保温杯什么材质2023-06-14

- 苹果手机可以更新系统吗?苹果手机发热发烫2023-06-14

- 水瓶给人一种好欺负的样子 其实内心特别坚2023-06-14

- 环球滚动:小米文件夹在哪里?小米手机怎么2023-06-14

- 心的繁体字怎么写?比的繁体字怎么写?2023-06-14

- 天秤会和很多人都是朋友 有自己的底线和原2023-06-14

- 电脑桌介绍 电脑桌分类有哪些?2023-06-14

- nft概念是什么意思?nft龙头股有哪些?什么2023-06-14

- 安利净水器简介 安利净水器好吗?2023-06-14