广联航空营收不敌应收账款 前五大客户贡献超九成

冲刺创业板

广联航空前身为哈尔滨广联航空复合材料工艺装备有限公司,成立于2011年2月25日。2016年3月,公司整体变更为股份有限公司。

广联航空是专业从事航空工业相关产品设计、研发、制造的国家级高新技术企业。该公司的主要产品包括航空工装、航空零部件和无人机。

2019年6月11日,广联航空在证监会网站披露招股说明书,拟于深交所创业板上市,保荐机构为中信证券股份有限公司,审计机构为天职国际会计师事务所(特殊普通合伙)。

广联航空选择的上市标准为《深圳证券交易所创业板股票上市规则》第2.1.2条的第(一)项要求的市值及财务指标标准,即“最近两年净利润均为正,且累计净利润不低于5000万”。

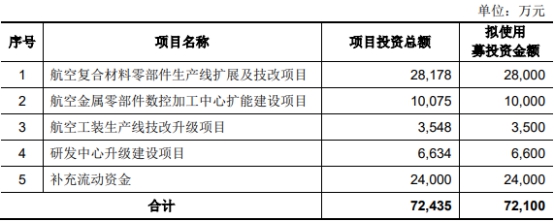

广联航空本次拟公开发行股票数量不超过5256万股,不低于发行后总股本的25%,发行后总股本不超过2.10亿股。其拟募集资金7.21亿元,拟分别用于投资建设航空复合材料零部件生产线扩展及技改项目、航空金属零部件数控加工中心扩能建设项目、航空工装生产线技改升级项目、研发中心升级建设项目和补充流动资金。

广联航空的控股股东、实际控制人为王增夺。王增夺直接持有广联航空41.79%的股份,未间接持有广联航空的股份,为广联肮空的控股股东、实际控制人。

王增夺,男,1963年出生,中国国籍,无境外永久居留权,毕业于北京航空航天大学计算机专业,本科学历。1987年8月至1989年10月,就职于哈尔滨飞机制造公司,任计算机中心技术员;1989年11月至1992年10月,就职于哈尔滨塑料工业公司下属电脑公司,任总经理;1992年11月至1996年10月,就职于哈飞电脑公司,任董事长;1996年11月至2000年7月,就职于哈尔滨广联电子有限公司,任董事长;2000年8月至2011年1月,就职于哈尔滨广联精密机械制造有限公司,历任总经理、执行董事;2011年2月至2016年3月,就职于广联有限,任执行董事、总经理;2016年3月至今,任广联航空董事长、总经理。

曾挂牌新三板未按时披露年报董事长被出具警示函

广联航空于2016年10月25日挂牌新三板,证券代码“839402”。据悉,广联航空曾定向增发两次。2016年以5元/股的价格发行股票460万股,募资2300.00万元,用于补充公司流动资金。2017年以7元/股的价格发行股票650万股,募资4550.00万元,用于偿还银行借款、补充流动资金。

该公司2017年4月23日召开的第一届董事会第十次会议和2017年5月9日召开的2017年第二次临时股东大会分别审议通过了《关于申请公司股票在全国中小企业股份转让系统终止挂牌的议案》。

而据黑龙江证监局2016年12月21日在官方网站披露的公示,彼时广联航空正在接受东北证券股份有限公司的辅导,辅导期自2016年12月开始。

根据规定,广联航空于2017年5月22日向股转公司报送了终止挂牌的申请材料。经核对,股转公司认为公司申请符合《全国中小企业股份转让系统业务规则(试行)》的相关要求,予以受理,并向公司出具了编号为171556的《受理通知书》。经股转公司同意,2017年7月6日广联航空股票从新三板摘牌。

值得一提的是,广联航空曾因未按时披露2016年年度报告被采取自律监管措施。

2017年6月26日,广联航空收到全国股转公司出具的《关于对未按期披露2016年年度报告的挂牌公司及相关信息披露责任人采取自律监管措施的决定》(股转系统发[2017]823号)。文件显示:公司未在2016年会计年度结束之日起四个月内编制并披露年度报告,违反了《全国中小企业股份转让系统挂牌公司信息披露细则(试行)》第十一条之规定,构成信息披露违规。对于挂牌公司的违规行为,时任挂牌公司的董事长、董事会秘书/信息披露负责人未能忠实、勤勉地履行职责,违反了《全国中小企业股份转让系统业务规则(试行)》第1.5条的相关规定。

鉴于上述违规事实和情节,根据上述《信息披露细则(试行)》第四十七条及《业务规则》第1.4条、第6.1条的规定,全国股转公司做出如下决定:“对挂牌公司采取出具警示函的自律监管措施。对挂牌公司时任董事长王增夺、董事会秘书/信息披露负责人吴铁华采取出具警示函的自律监管措施。”

广联航空称,公司当时正在准备首次公开发行股票并在创业板上市,为了保证申报数据的真实、完整、准确,公司聘请的审计机构需对申报期间财务数据进行全面审计,由于工作量较大,公司未能在2017年4月30日前及时完成2016年年度报告的审计及报告编制工作。就未能及时完成年度报告的审计和披露事宜,公司已于2017年4月26日公告《关于2016年年度报告延期披露的风险提示性公告》。

销售商品、提供劳务收到的现金连续四年不及营业收入

2016年至2019年,广联航空营业收入分别为8974.48万元、1.07亿元、2.06亿元和2.68亿元;净利润分别为816.77万元、1850.00万元、5295.44万元和7482.10万元;归属于母公司所有者的净利润分别为829.16万元、1854.02万元、5296.27万元和7464.85万元。

2017年至2019年,广联航空营业收入同比增幅分别为18.73%、93.70%、30.08%;净利润同比增幅分别为126.50%、186.24%和41.29%。

2018年和2019年,广联航空经营活动产生的现金流量净流出。过去四年,该公司经营活动产生的现金流量净额分别为1467.65万元、1280.94万元、-953.47万元和-772.79万元

过去四年,广联航空销售商品、提供劳务收到的现金均不及同期营业收入,分别为7671.32万元、9141.72万元、1.14亿元和1.92亿元。

2020年1-6月,广联航空营业收入为7844.12万元,较上年同期增长31.58%;净利润为1121.03万元,较上年同期下降11.35%,扣除非经常性损益后归属母公司股东的净利润为1060.63万元,较上年同期增长140.27%。

同时,广联航空预计2020年1-9月可实现的营业收入区间为1.30亿元至1.45亿元,同比增长33.05%至47.86%;预计2020年1-9月归属于母公司股东的净利润区间为2170.00万元至2750.00万元,同比增长13.38%至43.68%;扣除非经常性损益后归属于母公司股东的净利润区间为2100.00万元至2670.00万元,同比增长97.37%至150.94%。

申报稿招股说明书提示极端情况下或面临净利同比下滑50%以上风险

根据申报稿招股说明书,广联航空在“极端情况下,将面临营业利润同比下滑50%以上的风险”。

对此,创业板发审委亦予以关注并问询,要求广联航空充分说明并披露存在前述经营业绩大幅下滑风险的具体依据和原因,相关预测依据及风险因素是否充分披露,持续经营能力是否发生重大不利变化。

广联航空回复深交所落实函称,随着国内疫情防控形势向好,其对宏观环境、行业状况的影响相对可控,通过进一步核查,公司所处的航空军工行业具有良好的发展前景,公司的航空工装、航空零部件、无人机产品具有较为突出的行业地位和竞争优势,形成了较高的研发能力和技术水平,公司具备良好的成长性和持续盈利能力。广联航空表示,公司持续经营能力未发生重大不利变化,未面临“营业利润同比下滑50%以上的风险”的情形。

同时,广联航空已将招股说明书中的重大事项提示和风险因素中的“发行人经营业绩大幅下滑的风险”删除。该公司2020年7月29日披露的上会稿招股说明书中,未见“营业利润同比下滑50%以上的风险”字样。

2017年至2019年主要产品收入金额大幅波动

据中国经济网记者了解,广联航空2017年至2019年主要产品收入金额及占比大幅变动。

广联航空主要产品包括航空工装、航空零部件、无人机及航空辅助工具。2017年至2019年,航空工装营业收入分别为8632.47万元、8205.51万元、1.17亿元,占比分别为81.02%、39.76%和43.50%;航空零部件营业收入分别为1440.32万元、5380.85万元和3544.62万元,占比分别为13.52%、26.07%和13.20%;无人机营业收入分别为273.50万元、6549.93万元和1.13亿元,占比分别为2.57%、31.74%和42.25%。

数据显示,2017年至2019年,广联航空无人机业务收入增长较快,2019年无人机业务占比已经达到42.25%,而该公司2017年才刚刚开始无人机业务。航空工装业务和航空零部件业务2017年至2019年营业收入均出现波动,且航空工装业务2017年至2019年占营业收入的比例大幅下滑。

深交所亦关注到该公司无人机业务收入增长较快一事,并要求广联航空说明相关业务是否具有可持续性。

广联航空回复深交所称,公司目前在大型金属航空零件加工和工艺技术上领先,在复合材料零件制造方面具有与世界同步的先进设计理念和高超的复合材料产品生产工艺能力,同时基于在航空工装领域领先的技术优势和丰富的经验积累,公司能够快速自主开发出生产航空零部件的配套工装,提高了生产效率的同时也降低了生产成本。公司主要通过各主机厂的综合评选方式(军品),以及竞价和招投标方式(民品)获取航空零部件订单。2017年至2019年,中航工业、中国商飞等主要客户对航空零部件的业务需求相对稳定,公司还新增开拓中国兵器等军工央企客户。2020年,公司航空零部件业务有望继续增长并超过2018年。

对无人机业务,广联航空称,无人机是近年来在我国高速发展的一类高技术航空工业产品,根据公开信息显示,2015-2018年,我国军用无人机市场规模从42.4亿元增长到123.2亿元,年均复合增长率达到42.70%,2019年,预计市场规模进一步增长到149亿元。未来随着我国无人机产业日趋成熟,军用无人机在通信侦察、电子对抗、空中打击等领域的应用渗透率将进一步提升,市场前景广阔。

前五大客户贡献超九成营业收入

2016年、2017年、2018年和2019年,广联航空对前五大客户的销售金额合计分别为8373.01万元、9349.05万元、1.80亿元和2.51亿元,占当期营业收入的比例分别为93.30%、87.74%、87.37%和93.61%。

招股说明书显示,过去四年,中航工业下属单位始终位列广联航空第一大客户,贡献营业收入分别为6975.73万元、7412.29万元、1.01亿元和1.25亿元,占营业收入的比例分别为77.73%、69.56%、48.74%和46.38%。

广联航空表示,公司客户集中度较高,形主要系下游行业分布状况导致。我国航空制造业经历数次战略性和专业化重组,形成了以中航工业、中国商飞为主的制造格局。公司处于航空制造产业链的中上游,主要向中航工业下属单位提供航空工装产品并承接航空零部件制造业务,导致公司2017年至2019年呈现客户集中度较高的特征。

不过,广联航空也坦言,公司对前五大客户的销售收入占营业收入的比例较高,公司的生产经营可能会受到不利影响:一方面,如果部分客户经营情况不利,降低对公司产品的采购,公司的营业收入增长将受到较大影响;另一方面,客户集中度过高对公司的议价能力也存在一定的不利影响。

2017年至2019年,同行业可比上市公司爱乐达、新研股份、三角防务、利君股份、正旭科技和佳力奇6家公司前五名客户销售占比平均值分别为68.78%、69.70%和66.35%,中位值分别为73.22%、81.85%、75.77%。也就是说,同行业可比上市公司前五大客户集中度平均值2017年至2019年各期末均低于广联航空。

关于对中航工业的销售情况,公开资料中显示,2017年、2018年和2019年,爱乐达对中航工业销售占比分别为98.37%、85.20%和85.54%,三角防务对中航工业销售占比分别为89.20%、83.85%和87.45%,对中航工业的销售占比均较高。

近4年内3年营收不敌应收账款

2016年末、2017年末、2018年末和2019年末,广联航空应收账款账面价值分别为9047.83万元、1.11亿元、2.02亿元和2.90亿元,占总资产的比例分别为25.80%、27.58%、31.17%和37.39%;占营业收入的比例分别为100.82%、103.83%、97.87%和107.95%。

2017年至2019年,广联航空应收账款同比增长率分别为22.28%、82.58%和43.47%。

广联航空称,2017年至2019年公司应收账款较大,占当期营业收入比例较高且保持稳定,主要由本公司业务模式决定:公司的主要客户为军工企业和军方,受军品结算特点影响,公司在2017年至2019年各期末的应收账款相对较高。公司涉军产品的主要销售方式是与中航工业、航天科工等飞机总装单位签订订货合同,由总装单位在完成飞机总装后再向军方进行交付,军方定期与总装单位结算并付款,总装单位收到军方的结算款项后再向各供应商等配套单位支付相关款项。因此,公司涉军业务的应收账款回款进度受总装单位完工进度及军方结算流程等因素影响,回款周期较长。在该种结算模式下,公司的回款速度受审批流程、军方结算速度等影响较大,因此2017年至2019年公司的应收账款较大。

广联航空应收账款的客户分布较为集中且主要为军工央企,应收账款账面原值前五名合计占比在2017年末、2018年末和2019年末分别为68.69%、56.67%和67.40%。

2017年至2019年,广联航空逾期应收账款分别为3154.96万元、6338.87万元和6291.66万元,占比分别为26.81%、29.22%和20.13%。

截至2020年5月31日,该公司上述逾期应收账款的期后回款分别为1823.36万元、4662.52万元和1529.22万元,逾期应收账款期后回款比例分别为57.79%、73.55%和24.31%。

2019年,广联股份应收账款坏账损失为778.99万元。

过去四年,广联航空应收账款周转率分别为1.18次、1.06次、1.32次和1.09次。同期,同行业上市公司的应收账款周转率平均值分别为2.15次、1.79次、1.64次和1.74次,均高于广联航空的应收账款周转率。

流动比率、速动比率低于同行业公司

过去四年,广联航空资产负债率分别为39.95%、31.69%、25.10%和27.69%;流动比率分别为1.37、1.50、2.34和2.20;速动比率分别为1.15、1.26、1.95和1.83。

广联航空表示,2017年至2019年,随着生产经营规模的迅速增长和外部投资者增资入股,公司流动比率和速动比率不断优化,资产负债率持续下降。同时,盈利能力的显著改善导致短期偿债能力不断提升。2019年较2018年息税折旧摊销前利润、利息保障倍数等指标大幅增长,公司偿债能力不断改善。

与同行业可比上市公司相比,广联航空流动比率、速动比率低于同行业可比公司平均水平。过去四年,同行业可比公司流动比率平均值分别为5.64、5.71、5.15和5.51;速动比率平均值分别为4.73、4.99、4.36和4.48。此外,过去四年,同行业上市公司资产负债率平均值分为22.01%、32.27%、29.01%和28.73%。

主营业务毛利率与同行业平均水平基本一致

2016年、2017年、2018年和2019年,广联航空主营业务毛利率分别为42.86%、43.74%、51.04%和49.20%。

过去四年,同行业上市公司毛利率平均值分别为59.10%、53.03%、51.02%和48.44%。

广联航空称,公司主营业务毛利率在一定区间内存在波动,主要系各期间不同批次的定制化产品毛利率存在差异。

广联航空主营业务包括航空工装、航空零部件、无人机及航空辅助工具,该公司的毛利主要来自于航空工装、航空零部件及无人机。

分产品来看,2017年至2019年,广联航空航空工装毛利率分别为44.19%、44.07%和39.58%;航空零部件毛利率分别为48.20%、60.12%和63.66%;无人机毛利率分别为4.85%、52.65%和54.59%。

2019年销售费用大幅上涨

2017年至2019年,广联航空销售费用分别为153.25万元、318.09万元和945.16万元,占营业收入的比例分别为1.44%、1.54%、3.52%。

对于销售费用呈上升趋势,广联航空表示,主要原因是2018年、2019年无人机业务收入规模快速增长,部分无人机的使用地为西北地区,且客户要求公司提供日常巡检、维护服务,公司直接提供该等服务的差旅成本较高,因此公司选聘了当地的航空技术服务公司,经公司培训和客户同意后,提供上述服务。

具体来看,广联航空销售费用主要用于售后服务费、运输费、职工薪酬、业务招待费、差旅费和其他费用。其中,售后服务费和运输费占比较高,2019年,二者分别为628.67万元和151.88万元,占比分别为66.51%和16.07%。

2017年至2019年,同行业可比上市公司销售费用率平均值分别为2.72%、2.72%和2.65%。

责任编辑:hnmd004

- 天秤会和很多人都是朋友 有自己的底线和原2023-06-14

- 电脑桌介绍 电脑桌分类有哪些?2023-06-14

- nft概念是什么意思?nft龙头股有哪些?什么2023-06-14

- 安利净水器简介 安利净水器好吗?2023-06-14

- c1驾照增驾b2驾照需要什么条件?c1驾照怎么2023-06-14

- 什么是利率调节机制? 利率调节2023-06-14

- 微波炉有辐射吗?微波炉解冻要几分钟?2023-06-14

- 渭南:2023年新建停车泊位不少于10000个2023-06-14

- 戌山辰向大富大贵水法_戌 汉字2023-06-14

- 当前速读:延安发布枣芽茶公用品牌2023-06-14

- 【环球新要闻】布林带是指什么有哪些作用?2023-06-14

- 7万亿之后 科创板的下一站|全球热点评2023-06-14

- 天天实时:四部门:对不裁员、少裁员的企业2023-06-14

- 基金公司解读央行“降息”:或提振实体经济2023-06-14

- 汇丰银行将分阶段结束新西兰财富和个人银行2023-06-14

- 天天速讯:人民币尾号4444有收藏价值吗?人2023-06-14

- 当前消息! 摄影的光线有哪几种?不同方向2023-06-14

- 全球热门:两部门:拟分三批组织开展中小企2023-06-14

- 国内商品期货收盘,沪镍涨超5% 环球播报2023-06-14

- 全球即时看!国家能源局:积极采用新型储能2023-06-14

- Intersolar Europe 2023 | 华为发布全2023-06-14

- 国内商品期货收盘多数上涨,燃料油、原油等2023-06-14

- 消息!国家能源局:5月全社会用电量同比增2023-06-14

- 处女座总是口是心非 因此会把自己的爱人越2023-06-14

- 滚动:国家能源局:选择山东等6省开展分布2023-06-14

- 国家能源局:积极采用新型储能等措施,提高2023-06-14

- 环球消息!汽车美容都有哪些项目_汽车美容2023-06-14

- 财政政策与货币政策的区别是什么?贷款属于2023-06-14

- 【当前热闻】手机突然发烫怎么回事?手机发2023-06-14

- 产值利润率是什么?产值利润率和成本利润率2023-06-14