宁新新材IPO 多家“零人”供应商贡献千万元采购额

近日,江西宁新新材料股份有限公司(简称:宁新新材)更新披露创业板IPO招股书。此次IPO,宁新新材拟募集3.41亿元用于生产18000吨高纯石墨(特种石墨)和6000吨锂离子电池负极项目(二期)。

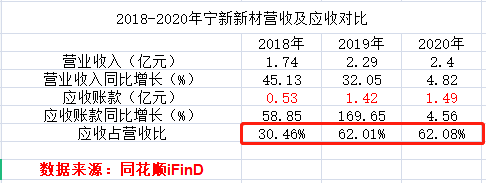

招股书显示,宁新新材近三年来营业收入持续增长,但扣非后归母净利润持续下滑,同时,应收账款逐年增多,应收账款周转情况却明显逊色于同行。值得注意的是,2018年宁新新材向多家“零人”供应商采购了数千万元原材料。

对于应收账款增幅较大,有业内分析师向中国网财经记者表示,2019年宁新新材应收账款增幅如此之大,不排除是公司为冲IPO“扮靓”业绩,放宽了下游信用,向客户压货从而提高应收账款。此外,该分析师认为,宁新新材应收账款坏账计提比例过于保守,2019年营业收入增长多得益于暴增的应收账款,且计提坏账准备比例远低于同行业可比公司,真实盈利能力存疑。

增收不增利 造血能力差

招股书显示,宁新新材成立于2007年5月21日,2016年11月8日在新三板挂牌,目前处于停牌状态。公司从事特种石墨材料及制品的研发、生产和销售,主要产品为特种石墨材料及制品。

数据显示,虽然宁新新材营收净利基本呈增长趋势,但2019年以来增收不增利。2018-2020年报告期内,宁新新材营业收入逐年增加,但营收增速明显放缓,2020年营收增幅为4.82%。而扣非后归母净利润的表现更糟糕,拉长时间来看,2015年-2017年,宁欣新材的业绩飙升,但是在2018年后归母净利润逐年下降,其中2019年和2020年两年均呈负增长,分别为-3.75%和-15.17%。

不仅营收增速放缓,宁新新材的盈利质量也令人担忧。报告期内,宁新新材的净利润分别为0.48亿元、0.50亿元和0.45亿元,同期经营活动产生的现金流量净额波动较大,分别为763.57万元、-2057.99万元和1237.71万元。过往三年,公司的净利润总额为1.43亿元,而经营活动产生的现金流量净额为-56.71万元。

宁新新材所处石墨行业是资金密集型行业,需要大量资金建造厂房、生产线和购置大型设备。对于经营活动产生的现金流波动大,公司在招股书中表示,报告期内公司销售规模增长较快,对主要客户的应收账款有一定期间的信用期,回款相对滞后;随着生产及销售规模的增长,公司购买原材料、支付各项税费及职工工资大幅增加;生产周期较长,每道工序均会产生一定量的存货,需要流动资金量较大。

而经营活动产生的现金无法为宁新新材提供足够的现金流入,造成公司营运资金缺口。从财务数据来看,报告期内,公司账上的货币资金分别为0.24亿元、0.40亿元和0.60亿元,同期短期借款分别为0.44亿元、0.53亿元和0.93亿元,短期借款在2020年大幅增加。而公司的流动比率和速动比率也低于同行业公司的均值,偿债能力存疑。

2019年应收账款激增 坏账计提比例保守

在营收增速放缓的同时,宁新新材还加大了赊销力度。报告期内,公司应收账款逐年升高,应收账款占营收的比例也呈上升趋势。2019年公司应收账款同比增长169.65%,远超同期营收增幅;应收占营收比也由上一年的30.46%翻了一倍之多,达62.01%。

有业内分析师认为,2019年宁新新材应收账款增幅如此之大,不排除是公司为冲IPO“扮靓”业绩,放宽了下游信用,向客户压货从而提高应收账款。

而同期,宁新新材应收账款周转率持续下降,2018年和2019年两年公司应收账款周转率分别为4.37和2.49,同期同行业可比公司均值为25.73和14.65,宁新新材应收账款周转率仅为同行业可比公司1/5左右。

对于应收账款周转率低于行业可比公司,宁新新材在招股书中解释称,主要原因是公司主要产品多流向锂电、人造金刚石和光伏行业,上述行业受外界因素影响较大,且客户多为上市公司和大型厂家,付款周期长,导致其应收账款回款周期拉长,应收账款周转率相对较低。

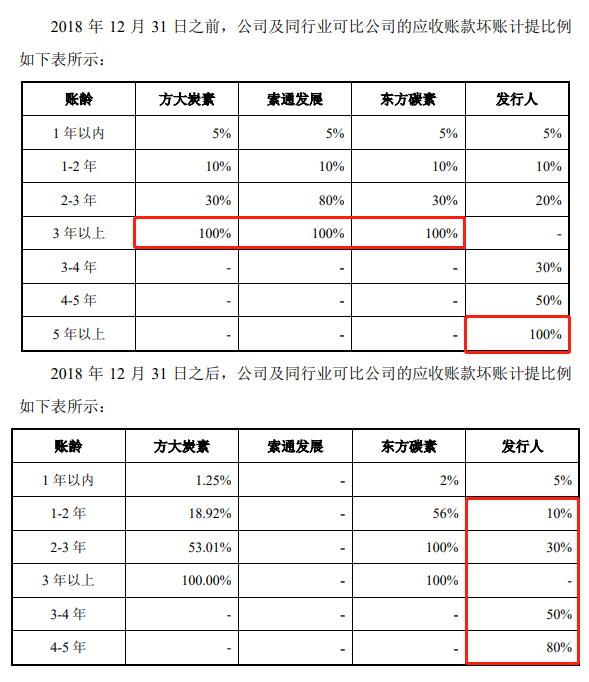

令人诧异的是,宁新新材的部分应收账款坏账计提力度低于同行业可比公司。2018年底前,宁新新材账龄5年以上的应收账款坏账100%计提,同行业公司均3年以上账龄就100%计提。且2018年底后,宁新新材账龄在1—3年内的应收账款坏账计提比始终低于同行业公司。

上述业内分析师认为,宁新新材应收账款坏账计提比例过于保守,2019年其营业收入增长多得益于暴增的应收账款,且计提坏账准备比例远低于同行业可比公司,其真实盈利能力存疑。

大举募资扩产 多家“零人”供应商贡献千万元采购额

报告期内,宁新新材主营产品为特种石墨材料及制品,其中特种石墨对收入贡献最大,2020年收入占比为65.95%,同时毛利贡献率最大,2020年为68.39%。但宁新新材特种石墨各生产环节的产能利用率波动较大,且磨粉、混捏和压型环节在2020年的产能利用率都较低。

另外,报告期内特种石墨制品(精加工制品)的产能利用率分别为71.68%、92.59%和86.82%,波动较大。

在此情况下,此次IPO宁新新材拟募集3.41亿用于生产18000吨高纯石墨(特种石墨)和6000吨锂离子电池负极项目(二期),新增特种石墨的产能是现有产能的3倍左右。

此外,宁新新材的供应商选择也耐人寻味。报告期内,公司的原材料供应商中,出现了不少“零人”公司,且采购金额高达3000万元。比如,2018年,宁新新材与第一、第二、第五大供应商葫芦岛正洋石化有限公司、江西新伟业耐火保温材料有限公司及南昌市伟业耐火保温材料有限公司(受同一控制人控制的企业)和江西丰硕耐火材料有限公司交易金额分别为3123.11万元、2129.23万元和936.72万元,但查阅公开资料,中国网财经记者发现,这几家供应商社保缴纳人数均为0人。“零人”公司撑起上千万元采购额,交易数据真实性几何?

对于公司增收不增利、应收账款逐年升高、零人供应商等问题,中国网财经记者致函致电宁新新材,截至发稿未收到公司回复。中国网财经记者将保持持续关注。(记者叶浅 胡靖聆 见习记者单盛群)

责任编辑:hnmd004

- 《原神》绯红之愿有什么用?为什么很多人后2023-06-14

- 白茶适合啥季节喝 哪些人适合喝白茶?2023-06-14

- 世界即时:劳动争议受理范围是怎样的?劳动2023-06-14

- 湖南中医药大学算好大学吗?湖南中医药大学2023-06-14

- 被称作教育王国的是哪个国家?被称为教育王2023-06-14

- 湖南中医药大学怎么样?湖南中医药大学在全2023-06-14

- 我区3个村入选省级乡村振兴示范村2023-06-14

- 焦点消息!劳动争议调解怎么处理?劳动争议2023-06-14

- 观焦点:医保卡被锁了怎么解锁?医保卡可以2023-06-14

- 乌克兰面积有多大?乌克兰面积相当于哪个省2023-06-14

- 佳能5D4像素是多少?佳能5D4相机可以采取触2023-06-14

- 舌根癌有哪些症状?舌根癌能活多久?2023-06-14

- 苹果手机nfc功能在哪里?苹果手机nfc怎么复2023-06-14

- 世界速读:抖音一万赞能收入多少?抖音的音2023-06-14

- 苹果公司股价在周一创下了新高 仍有分析师2023-06-14

- 黑卡是什么级别的信用卡?黑卡的信用卡额度2023-06-14

- 快看点丨积雪草对皮肤有什么作用?积雪草能2023-06-14

- 技嘉主板怎么设置第一启动为硬盘启动?bios2023-06-14

- 男性陪产假多少天 男性陪产假工资怎么发?2023-06-14

- 速读:融资融券股票与普通股票区别?如何利2023-06-14

- 怎样才能省钱?如何花钱更有理财效果?2023-06-14

- 【天天新视野】买的股票大跌了该如何操作?2023-06-14

- 股市五一休市几天?股市周末一定休市吗? 热2023-06-14

- 定期寿险有哪些优势 为什么要买定期2023-06-14

- 信息:股票成交价格比委托价格高怎么回事?2023-06-14

- 全球即时看!一博科技珠海高新区基地动工,2023-06-14

- 当前热门:新电脑开机提示CPU Fan Error2023-06-14

- 苹果笔记本可以运行Creo吗?苹果笔记本怎么2023-06-14

- 6月14日国内多晶硅价格持稳 每日看点2023-06-14

- 对镜子全身拍照姿势技巧有哪些?对镜子自拍2023-06-14