燕麦科技盈利深"V"型不稳定 实际控制人控股70%

报告期内,燕麦科技整体盈利水平并不稳定,总体呈深“V”型波动。2016年、2017年、2018年和2019年1-9月,燕麦科技实现归属于母公司所有者的净利润分别为9234.02万元、3078.63万元、6616.40万元和6117.61万元。2017年和2018年,燕麦科技营业收入同比分别增长8.37%和0.68%,归属于母公司所有者的净利润同比增长-66.66%和114.91%。

2017年,燕麦科技现金流呈净流出状态,销售商品、提供劳务收到的现金也不及同期营业收入。报告期内,燕麦科技实现营业收入分别为2.34亿元、2.42亿元、2.44亿元和1.81亿元;销售商品、提供劳务收到的现金分别为2.85亿元、1.95亿元、2.89亿元和2.34亿元。

数据显示,报告期内,燕麦科技经营活动产生的现金流量净额分别为1.10亿元、-963.42万元、5550.56万元和7654.07万元。

报告期内,燕麦科技主营业务毛利率分别为69.56%、58.10%、59.40%和60.17%,综合毛利率分别为66.35%、55.02%、59.40%、60.17%。

燕麦科技的主营业务毛利主要由自动化测试设备贡献,其贡献的毛利占比分别为81.49%、86.29%、89.78%、79.10%。报告期内,自动化测试设备的毛利率分别为71.10%、58.34%、60.09%和59.41%。这一主要利润来源产品,在2016年经历了高毛利率后,此后两年及一期毛利率始终维持在60%左右,较2016年毛利率低逾10余个百分点。

燕麦科技称,尽管公司目前毛利率仍处于较高水平,但未来随着同行业竞争对手数量的增多及规模的扩大,市场竞争将日趋激烈,行业的供求关系将可能发生变化,导致行业整体毛利率水平存在下降的风险。

与此同时,燕麦科技还面临着客户集中度较高的风险。报告期内,燕麦科技对前五大客户的销售收入占当期营业收入的比例分别为88.01%、84.24%、85.88%、92.03%。

不仅如此,燕麦科技的主营收入还主要集中于以苹果为主的消费电子领域。报告期内该公司最终用于检测苹果公司产品FPC的测试设备营收占当期营业收入的比例分别达到 85.73%、89.74%、89.79%、79.02%;直接来源于苹果公司及其指定的采购订单所对应的销售收入占比分别为45.90%、49.72%、41.31%、27.91%。

报告期内,苹果公司对燕麦科技的直接及指定采购金额合计分别为1.03亿元、1.20亿元、1.01亿元、5054.96万元,其中最近一年一期的采购金额呈下降趋势。

值得一提的事,2018年苹果公司因需求变更取消订单,燕麦科技将与之相关的库存商品全额计提跌价准备291.63万元。

从资产结构来看,截至2019年三季度末,燕麦科技资产总额5.23亿元,资产负债率仅为9.00%。其中,该公司货币资金达到2.89亿元,整体偿债能力较强。在资金较为充裕的情况下,燕麦科技仍计划募集资金1.3亿元用于补充营运资金。

另据中国经济网记者统计,过去三年及一期,燕麦科技共完成分红5次,累计分红金额达1.04亿元。

此外,2017年和2018年,燕麦科技还被监管部门行政处罚两次。

2017年5月16月,深圳市南山区人力资源局核发深(南)劳监罚[2017]016号《劳动人事监察行政处罚决定书》,因燕麦科技2017年2月份延长文艳军等21名劳动者工作时间超过36个小时,超过部分合计271小时,对燕麦科技处以警告并对超时加班的违法行为按每人100元的标准给予罚款2100元。

2016年11月30日,深圳市南山区国家税务局核发深国税南简罚(2016)80951号《税务行政处罚决定书(简易)》,因燕麦科技丢失已开具增值税专用发票1份,对燕麦科技处以200元罚款。

对上述问题,中国经济网记者发送邮件至燕麦科技董秘办,截至发稿未收到回复。

实际控制人控股70%

燕麦科技前身为深圳市燕麦科技开发有限公司,成立于2012年3月12日。2016年2月17日,燕麦有限召开股东会并作出决议,同意有限公司变更设立为股份有限公司。

燕麦科技主要从事自动化、智能化测试设备的研发、设计、生产和销售,为客户自动化、智能化生产提供系统解决方案。燕麦科技的测试设备目前主要应用于柔性线路板测试领域。

2019年9月27日,燕麦科技在上交所网站披露招股说明书,拟于上交所科创板上市,保荐机构为华泰联合证券有限公司,审计机构为天健会计师事务所。

燕麦科技选择的上市标准为《上海证券交易所科创板股票发行上市审核规则》第二十二条,“(一)预计市值不低于人民币10亿元,最近两年净利润均为正且累计净利润不低于人民币5,000万元,或者预计市值不低于人民币10亿元,最近一年净利润为正且营业收入不低于人民币1亿元”。

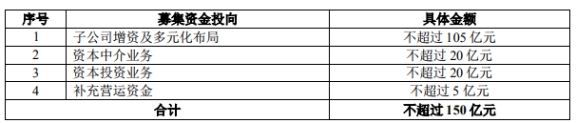

燕麦科技本次公开发行股票3587万股,公开发行股份数量不低于本次发行后总股本25%,发行后总股本不超过1.43亿股。其拟募集资金5.38亿元,扣除发行费用后的实际募集资金净额拟用于建设自动化测试设备及配套建设项目、研发中心建设项目和补充运营资金。

燕麦科技的控股股东为刘燕;实际控制人为刘燕、张国峰,二人系夫妻关系。

本次发行前,刘燕直接持有燕麦科技61.8240%的股份,张国峰通过深圳市麦其芃投资企业(有限合伙)和宁波麦利粟投资管理合伙企业(有限合伙)控制燕麦科技4.6464%的股份,刘燕与张国峰通过宁波素绚投资管理企业(有限合伙)控制公司3.5536%的股份;刘燕与张国峰合计控制燕麦科技70.0240 %的股份。

刘燕,女,1972年出生,中国国籍,无境外居留权,硕士学历。1993年7月至1995年8月,任三江航天集团总体研究所助理工程师。1997年9月至2006年7月,历任中兴通讯股份有限公司开发经理、项目经理。2006年8月至2007年7月,任深圳市名通科技股份有限公司研发工程师。2007年8月至2012年2月任深圳市大路科技有限公司技术总监。2012年3月至2016年3月,创立燕麦有限并担任执行董事、总经理。2016年3月至2017年7月任燕麦科技董事长、总经理。2017年7月至今,任燕麦科技董事长。

张国峰,男,1973年出生,中国国籍,无境外居留权,硕士学历。1997年8月至1999年9月在中兴通讯股份有限公司担任研发及售后工程师。1999年9月至2000年10月在深圳市伟令达信息技术有限公司担任研发工程师。2000年10月至2002年12月在深圳市中兴集成电路设计有限责任公司担任市场部经理。2003年1月至2004年10月在网泰金安信息技术有限公司担任研发经理。2004年11月至2016年2月在深圳市大路科技有限公司担任执行董事兼总经理。2012年3月至2016年3月,任燕麦科技产品经理。2016年3月至2017年7月,任公司副总经理、董事。2017年7月至今,任燕麦科技总经理、董事。

社保基金、歌斐资产间接持股

2017年9月,燕麦科技进行增资,共有3家机构和1名自然人参与。

其中,青岛华芯创原创业投资中心(有限合伙)(下称“华芯创原”)、北京君联慧诚股权投资合伙企业(有限合伙)(下称“君联慧诚”)、深圳市汉志投资有限公司(下称“汉志投资”)和范琦分别投资了约1375万元、1375万元、1250万元和6002万元。

投资完成后,上述四名投资方分别持股1.10%、1.10%、1.00%和4.80%,以此计算,燕麦科技当时的估值为12.50亿元。增资完成后,华芯创原和君联慧诚分别再次斥资2376万元和3376万元受让燕麦科技数位原股东的部分股份,合计分别为1.9%和2.7%,该次股份转让交易燕麦科技的估值与前次增资相同,同为12.50亿元。

截至本次IPO申请前,燕麦科技共有12大股东,自然人股东和机构股东各半。

在6家机构股东中,素绚投资、麦利粟投资、麦其芃投资为燕麦科技董监高、员工持股企业,分别持有燕麦科技股份3.55%、2.58%和2.06%,而君联慧诚、华芯创原和汉志投资则为财务投资机构,分别持股3.80%、3.00%和1.00%。

天眼查显示,君联慧诚前三大股东分别为全国社会保障基金理事会、西藏东方企慧投资有限公司(下称“东方企慧”)和中国科学院控股有限公司,这三家机构分别持有君联慧诚股权33.33%、22.22%和6.67%。

其中,东方企慧由融科物业投资有限公司(下称“融科物业”)和联想投资有限公司分别持股98.33%和1.67%,融科物业由联想控股股份有限公司和联想投资有限公司分别持股75%和25%。

华芯创原背后则出现了今年7月踩雷承兴国际的歌斐资产的身影。

另据企查查,上海沛斐投资中心(有限合伙)持有华芯创原28.7%股权,前者大股东为芜湖歌斐资产管理有限公司,其由歌斐资产管理有限公司(下称“歌斐资产”)100%控股,而上海诺亚投资管理有限公司(下称“诺亚投资”)100%控股歌斐资产,汪静波持有诺亚投资46%股份。[page]

报告期内净利大幅波动2017年净利同比下滑近七成

2016年、2017年、2018年和2019年1-9月,燕麦科技实现营业收入分别为2.34亿元、2.42亿元、2.44亿元和1.81亿元;实现归属于母公司所有者的净利润分别为9234.02万元、3078.63万元、6616.40万元和6117.61万元;实现扣除非经常性损益后归属于母公司所有者的净利润分别为9089.16万元、5336.46万元、6850.90万元和5798.86万元。

经中国经济网记者计算, 2017年和2018年,燕麦科技营业收入同比分别增长8.37%和0.68%,归属于母公司所有者的净利润同比增长-66.66%和114.91%。

另据燕麦科技未经审计的财务信息,2019年末,该公司资产总额5.47亿元,负债总额4149.33万元,归属于母公司所有者权益5.06亿元。2019年,燕麦科技实现营业收入2.71亿元,较2018年增长11.05%;实现归属于母公司股东的净利润9123.59万元,较2018年增长37.89%;实现扣除非经营性损益后归属于母公司股东的净利润8752.10万元,较2018年增长27.75%。

燕麦科技称,公司预计2020年一季度实现营业收入在3300.00万元-3800.00万元之间,较去年同期变动-7.37%至6.66%;预计实现归属于母公司股东的净利润在460.00万元-690.00万元之间,较去年同期变动-18.74%至21.89%;预计实现扣除非经营性损益后归属于母公司股东的净利润在340.00万元-570.00万元之间,较去年同期增长0.85%至69.08%。

燕麦科技现金流2017年呈净流出状态。报告期内,燕麦科技经营活动产生的现金流量净额分别为1.10亿元、-963.42万元、5550.56万元和7654.07万元。

同时,2017年,燕麦科技销售商品、提供劳务收到的现金也不及同期营业收入。报告期内,燕麦科技销售商品、提供劳务收到的现金分别为2.85亿元、1.95亿元、2.89亿元和2.34亿元。

毛利率存下滑风险

报告期内,燕麦科技主营业务毛利率分别为69.56%、58.10%、59.40%和60.17%,综合毛利率分别为66.35%、55.02%、59.40%、60.17%。

分产品类别来看,报告期内,燕麦科技自动化测试设备的毛利率分别为71.10%、58.34%、60.09%和59.41%;测试治具毛利率分别为63.64%、43.81%、42.98%和53.13%;配件及其他产品毛利率分别为63.28%、60.97%、61.13%、68.22%。

报告期内,燕麦科技的主营业务毛利主要由自动化测试设备贡献,其贡献的毛利占比分别为81.49%、86.29%、89.78%、79.10%。而这一主要利润来源产品,在2016年经历了高毛利率后,此后两年及一期毛利率始终维持在60%左右,较2016年毛利率低逾10余个百分点。

该公司表示,公司产品为高度定制化的非标产品,根据客户需求的不同,同类产品可能存在不同的配置,从而可能导致公司同类产品之间的成本构成存在较大差异。

燕麦科技选取华兴源创、长川科技、博杰股份、牧德4家公司作为行业内可比公司。报告期内,4家公司平均综合毛利率分别为57.47%、54.29%、57.65%和55.23%。

燕麦科技坦诚,尽管公司目前毛利率仍处于较高水平,但未来随着同行业竞争对手数量的增多及规模的扩大,市场竞争将日趋激烈,行业的供求关系将可能发生变化,导致行业整体毛利率水平存在下降的风险。[page]

前五大客户销售收入占比超过九成

报告期内,燕麦科技对前五大客户产生的销售收入分别为1.97亿元、2.04亿元、2.09亿元和1.67亿元,占当期营业收入的比例分别为88.01%、84.24%、85.88%和92.03%。

据了解,燕麦科技前五大客户主要包括鹏鼎控股、日本旗胜、维信集团、住友电工、日本藤仓等全球领先的FPC生产企业。其中报告期内对维信集团的销售收入占比分别为2.18%、20.03%、27.13%和44.31%,收入占比持续增加。

报告期各期末,燕麦科技应收账款余额分别为5714.52万元、1.40亿元、1.30亿元和1.01亿元,应收账款余额占营业收入的比例分别为25.57%、57.66%、53.51%和56.04%。其招股书披露,公司根据客户资信情况、合作情况等给予客户一定的信用期,通常为验收后月结30-120天。

据燕麦科技解释,公司客户集中度较高,主要系下游FPC行业集中度较高的竞争格局及公司产能不足情况下优先满足优质客户需求所致。若下游主要客户的经营状况或业务结构发生重大变化,或其未来减少对发行人产品的采购,将会在一定时期内对发行人的经营业绩产生重大不利影响。

据新京报报道,某电子行业专家表示,作为FPC测试企业,对客户依附度比较高,企业的发展很大程度取决于客户的发展。

根据Prismark公司的统计,近年,国内外FPC产值增长缓慢。2013年至2017年,全球FPC产值分别为122.3亿美元、114.8亿美元、118.0亿美元、109.0亿美元和125.2亿美元,2012年至2016年,我国FPC产值分别为35.0亿美元、38.2亿美元、41.3亿美元、45.8亿美元和46.3亿美元。

依赖苹果产业链

报告期内,燕麦科技的主营收入主要集中于以苹果为主的消费电子领域。报告期内其分别实现营收2.13亿元、2.29亿元、2.44亿元、1.81亿元,其中最终用于检测苹果公司产品FPC的测试设备营收占比分别达到 85.73%、89.74%、89.79%、79.02%,直接来源于苹果公司及其指定的采购订单所对应的销售收入占比分别为45.90%、49.72%、41.31%、27.91%。

2015年,燕麦科技开始向苹果公司大规模供货。不过,2018年其存货跌价损失为-552.92万元,公司称,主要系苹果公司因需求变更取消订单,其库存商品全额计提跌价准备所致。2018年苹果公司因需求变更取消订单,与之相关的库存商品全额计提跌价准备291.63万元。

燕麦科技表示,公司面临对苹果公司及其产业链存在依赖的风险。

报告期内,苹果公司直接及指定采购金额合计分别为1.03亿元、1.20亿元、1.01亿元、5054.96万元,其中最近一年一期的采购金额呈下降趋势。

而燕麦科技表示,“目前及短期内,发行人收入仍将主要集中于以苹果公司为主的消费电子领域。”报告期内,苹果公司直接及指定采购部分的平均毛利率高于非苹果指定采购部分的平均毛利率。

苹果公司对燕麦科技采购额的减少也引起了上交所的关注。上交所要求燕麦科技具体分析苹果采购减少对公司的影响,是否会间接影响燕麦科技直接客户FPC厂商对燕麦科技的采购,是否会对公司业绩造成重大不利影响。

对此,燕麦科技表示,苹果公司对发行人采购的影响主要体现在其直接采购及指定采购部分,不影响发行人直接客户FPC厂商自主采购部分。苹果公司直接采购及指定采购的供应商选择是由苹果公司决定,研发相关资料由苹果直接提供,苹果公司参与样机的研发过程,样机的验收由苹果公司确认。并且会与发行人签署专项保密协议,共享部分核心技术信息。而FPC厂商自主采购的决策由其自主决定,与苹果公司之间没有直接关系。

在销售最终应用于苹果公司产品测试的推断依据及准确性方面,燕麦科技回复称,销售最终应用于苹果公司产品测试的设备包括两部分:一部分为苹果公司直接采购和指定采购部分。2016年至2018年以及2019年1-3月份,该部分收入占营业收入的比例分别为45.90%、49.72%、41.31%、27.91%,该部分的收入是公司根据与苹果公司直接签订的订单及苹果公司数据库系统中对应的指定订单确定;另一部分为公司下游直接客户FPC厂商自主采购后最终应用于苹果公司产品测试的部分。报告期内,该部分收入占营业收入的比例分别为39.83%、40.02%、48.48%、51.11%,该部分收入是公司根据被测产品的特征确定。

过去三年研发费用率逐年上升

燕麦科技研发费用主要包括研发人员工资及福利费和研发领用的材料费等。报告期内,研发费用分别为2740.96万元、3574.78万元、4124.83万元和2850.18万元,占营业收入的比例分别为12.26%、14.76%、16.91%和15.74%。

同期,行业内可比公司的研发费用率平均值分别为12.81%、12.67%、14.67%和17.96%。

报告期内,燕麦科技管理费用分别为1823.38万元、4039.36万元、3103.26万元和1628.51挖万元,占营业收入的比重分别为8.16%、16.68%、12.72%、8.99%;2017年、2018年管理费用占营业收入的比重较高,主要系公司2017、2018年分别实施员工持股计划,分别确认股份支付费用2526.24万元、1358.88万元。

报告期内,燕麦科技销售费用分别为1305.57万元、1686.84万元、2106.40万元和1575.37万元,占营业收入的比重分别为5.84%、6.96%、8.64%和8.70%。

同期,行业内可比公司的销售费用率平均值分别为8.93%、9.00%、9.65%和9.27%。

资产负债率仅为9%仍拟募资1.3亿补充流动性

从资产规模上来看,报告期各期末,燕麦科技资产总额分别为2.59亿元、4.08亿元、4.75亿元、5.23亿元。

在轻资产运营模式以及所处行业属于技术密集型的背景下,燕麦科技流动资产占比较高。报告期各期末,流动资产占总资产的比重分别为96.18%、97.34%、96.17%、96.48%。

与此同时,报告期各期末,燕麦科技资产负债率分别为7.59%、12.71%、10.31%、9.00%,公司资产负债率整体较低。

同期其他同行业公司资产负债率平均值为22.09%、29.38%、31.46%、24.48%。

从其偿债能力上来看,截至报告期各期末,燕麦科技流动比率分别为12.77、7.72、9.43、10.95,速动比率分别为11.72、7.11、8.39、9.76,在同行业可比公司中处于较高水平。

截至各报告期末,燕麦科技账面货币资金分别为1.25亿元、1.60亿元、1.20亿元、2.89亿元,占各期末公司总资产的比例分别为48.1%、39.1%、25.26%、55.22%。

由于货币资金占比较高,同时负债水平较低,燕麦科技整体偿债能力较强。

在资金较为充裕的情况下,燕麦科技仍计划本次募集资金1.3亿元用于补充营运资金。

报告期内分红1.04亿元

报告期内,燕麦科技共完成分红5次,累计分红金额达1.04亿元。

根据2015年9月8日燕麦有限股东会决议,燕麦有限以截至2014年12月31日的未分配利润为基础,按照决议日股东持股比例实施利润分配,总计4000.00万元。2016年3月,公司完成上述股利分配。

根据2017年2月28日公司2017年第二次临时股东大会决议,燕麦科技以截至2016年12月31日的未分配利润为基础,按照决议日股东持股比例实施利润分配,总计1,000.00万元。2017年4月,该公司完成上述股利分配。

根据2017年8月2日燕麦科技2017年第四次临时股东大会决议,该公司以截至2016年12月31日的未分配利润为基础,按照决议日股东持股比例实施利润分配,总计3000.00万元。2017年9月,该公司完成上述股利分配。

根据2018年8月18日燕麦科技2018年第二次临时股东大会决议,该公司以截至2017年12月31日的未分配利润为基础,按照决议日股东持股比例实施利润分配,总计1076.09万元。2018年9月,该公司完成上述股利分配。

根据2019年7月10日燕麦科技2019年第六次临时股东大会决议,该公司以截至2018年12月31日的未分配利润为基础,按照决议日股东持股比例实施利润分配,总计1291.30万元。2019年9月,该公司已完成上述股利分配。

2016年、2017年“吃”两次行政处罚

2017年5月16月,深圳市南山区人力资源局核发深(南)劳监罚[2017]016号《劳动人事监察行政处罚决定书》,因燕麦科技2017年2月份延长文艳军等21名劳动者工作时间超过36个小时,超过部分合计271小时,对燕麦科技处以警告并对超时加班的违法行为按每人100元的标准给予罚款2100元。

根据《劳动保障监察条例》第二十五条的规定,用人单位违反劳动保障法律、法规或者规章延长劳动者工作时间的,由劳动保障行政部门给予警告,责令限期改正,并可以按照受侵害的劳动者每人100元以上500元以下的标准计算,处以罚款。

2016年11月30日,深圳市南山区国家税务局核发深国税南简罚(2016)80951号《税务行政处罚决定书(简易)》,因燕麦科技丢失已开具增值税专用发票1份,对燕麦科技处以200元罚款。

根据《中华人民共和国发票管理办法》第三十六条,跨规定的使用区域携带、邮寄、运输空白发票,以及携带、邮寄或者运输空白发票出入境的,由税务机关责令改正,可以处1万元以下的罚款;情节严重的,处1万元以上3万元以下的罚款;有违法所得的予以没收。丢失发票或者擅自损毁发票的,依照前款规定处罚。

此外,燕麦科技报告期内还有一宗侵害计算机软件著作权纠纷。根据案号(2018)粤03民初1659号,该纠纷案已于2019年1月26日由深证市中级人民法院开庭审理。

责任编辑:hnmd004

- 报道:苹果手机静音模式怎么打开?苹果手机2023-06-14

- 天天速读:京东天猫唯品会被罚是真的吗?唯2023-06-14

- 【环球新要闻】大海最深有10万米吗2023-06-14

- 什么情况下可以生二胎?中华人民共和国人口2023-06-14

- 深圳社保卡怎么领取实体卡?深圳社保卡怎么2023-06-14

- 超级网银是什么意思?收到超级网银来贷会有2023-06-14

- 股利分配的支付方式有哪些?分配股利需要缴2023-06-14

- 公共支出是什么意思?公共支出包括哪些?2023-06-14

- 股票持仓均价是什么意思?持仓份额少于本金2023-06-14

- 58名主播进黑名单是真的吗?主播被列入黑名2023-06-14

- 创业板为什么禁止散户进入 玩创业板2023-06-14

- 集体土地租赁期限是多久?农村土地承包法第2023-06-14

- 信用卡分期上征信吗?信用卡为什么不建议分2023-06-14

- 双鱼座每次都会在夜晚回想自己白天做过的一2023-06-14

- 政府债券是什么意思?政府债券和国债的区别2023-06-14

- 汉堡怎么加热 汉堡真的是不健康的吗?2023-06-14

- 全球热门:天秤座一向都是个很没有自信的人2023-06-14

- csgo开箱能用steam余额吗?csgo为什么一开箱2023-06-14

- 当前要闻:中华人民共和国城镇土地使用税暂2023-06-14

- 今日热文:准货币是什么意思?准货币包括什2023-06-14

- 股权转让交税怎么交?卖股份的钱属于公司的2023-06-14

- 什么是白马股有哪些特征?集中竞价减持的含2023-06-14

- 全球新资讯:微信的零钱提现是什么意思?微2023-06-14

- 贷款的房子房产证在哪?购房合同能贷款的条2023-06-14

- 全球热门:《原神》神樱大祓荒海任务怎么完2023-06-14

- 全球今日报丨澳门的市花是什么(澳门市花有2023-06-14

- 国产的柴油轿车有哪些?国产柴油轿车都有什2023-06-14

- 投资股票为什么要买龙头股?选择龙头股需要2023-06-14

- 选股的技巧有哪些?怎么识别老庄股?|每日2023-06-14

- 天天资讯:医疗事故赔偿按照哪些项目和标准2023-06-14