易瑞生物创业板IPO闯关成功 边募资边分红被质疑“圈钱”

今年3月份曾陷“试剂出口风波”的易瑞生物,创业板首发上市获通过。昨日,创业板上市委员会2020年第27次审议会议审核结果显示,深圳市易瑞生物技术股份有限公司(“易瑞生物”)首发符合发行条件、上市条件和信息披露要求。这是今年过会的第220家企业(未含科创板)。

不过,之前深交所披露的招股书(上会稿)(“招股书”)显示,易瑞生物现有的3家子公司2019年“全线亏损”,而公司自2017年以来,累计现金分红1.08亿元,“边上市募资边现金分红”,也被投资者质疑IPO是在“圈钱”。

近三年营收净利持续增长

资料显示,易瑞生物创立于2007年,主营业务为食品安全精准快速检测产品的研发、生产、销售及相关服务,并向体外诊断快速检测(Point-of-Car Testing,POCT)领域拓展。

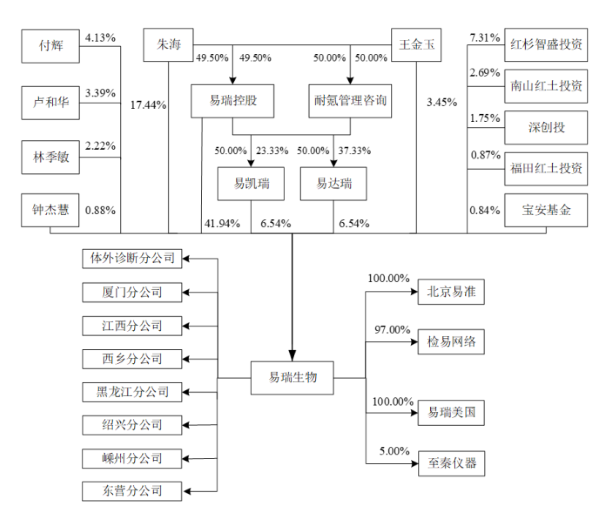

本次发行前,深圳市易瑞控股有限公司(“易瑞控股”)直接持有易瑞生物41.94%股权,系控股股东。朱海、王金玉夫妇合计持股总数占本次发行前总股本的72.86%,系易瑞生物实控人。

深圳市易瑞生物技术股份有限公司股权关系图(来源:招股书)

2017年至2019年,易瑞生物的营收和归母净利润持续增长。数据显示,这三年易瑞生物的营收分别为1.38亿元、2.05亿元、2.39亿元,同期归母净利润分别为3929.26万元、7393.67万元、9230.84万元。

2020年上半年,易瑞生物因推出新冠检测产品实现较多收入,2020年1月至6月营收同比增长57.45%,归母净利润同比增长39.79%。另外,预计2020年1月至9月营收同比增长25.08%至38.98%,同期归母净利润预计同比增长19.87%至29.10%。

不过,易瑞生物在招股书中提及,虽然2018年、2019年和2020年上半年的营收相较于上年同期分别增长48.62%、16.71%和57.45%,但由于“西班牙出口事件”的影响及全球疫情无法在短期内及时缓解等问题,营收的高增长可持续存在不确定性的风险。

子公司持续亏损

记者注意到,尽管近年来易瑞生物营收和净利润均呈增长态势,但其旗下子公司却被频繁注销,且现有子公司持续处于亏损状态。

中国证监会2019年6月发布的“易瑞生物创业板首次公开发行招股说明书(申报稿2019年6月20日报送)”显示,2018年度,北京易准生物技术有限公司(“北京易准”)、广东检易网络技术有限公司(“检易网络”)、深圳海瑞司法鉴定技术有限公司(“海瑞鉴定”)3家子公司的净利润分别为-90.86万元、-68.14万元、-1.76万元。

深交所2020年9月15日发布的招股书显示,截至本招股书签署日,易瑞生物共有北京易准、易瑞美国(Bioeasy USA, Inc.)2家全资子公司,检易网络1家控股子公司。然而,这3家子公司2019年的净利润均为负值。

其中,北京易准、检易网络2家子公司继2018年亏损后,2019年净利润分别为-112.64万元、-76.25万元,持续为负;易瑞美国的净利润亏损数额高达169.76万元。值得注意的是,易瑞美国成立距今仅一年多时间,承担易瑞生物检测产品在美国市场的生产、销售业务,暂未开展实际经营。

值得注意的是,2017年至2019年期间,易瑞生物已先后注销了4家子公司。其中,2017年12月,易瑞生物共注销了深圳乐康环保有害生物管理有限公司(易瑞生物持股75%)、深圳检易医学检验中心有限公司(易瑞生物持股67.5%)、深圳市汇康瑞生物医药科技服务有限公司(易瑞生物持股50%)3家子公司。2019年10月,易瑞生物又注销了2018年净利润亏损的深圳海瑞司法鉴定技术有限公司(持股80%)。

“边募资边分红” 被质疑“上市圈钱”

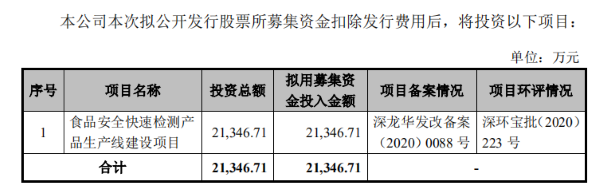

招股书披露,此次上市,易瑞生物将募集2.13亿元资金投资于“食品安全快速检测产品生产线建设项目”,该项目计划在深圳市宝安区新安新政工业园厂房B栋租赁6705.20平方米,预计建设期为2年,建成后第三年可实现全部达产,达产后新增营业收入2.06亿元。

来源:招股书

不过,记者梳理相关数据发现,易瑞生物实际上并不“差钱”。2017年以来,易瑞生物进行了多次增资。

招股书披露,2017年度,易瑞生物共有两次增资,合计增资4505.05万元;2018年度,易瑞生物获得深创投等机构共6210.00万元增资;2019年一季度,易瑞生物获得红杉智盛投资、深创投和宝安基金(SS)等机构共2.20亿元增资;2019年3月,易瑞生物新增注册资本3.03亿元,由公司股东按原持股比例转增。

加上近年来持续增长的营收和归母净利润,易瑞生物的货币资金在此期间实现了迅猛增长。

数据显示,2016年至2019年,易瑞生物的货币资金分别为0.69亿元、0.99亿元、1.89亿元、4.42亿元,4年间货币资金增长了3.73亿元。其中,银行存款是易瑞生物货币资金的主要构成部分,2017年至2019年,银行存款占各期货币资金的比例分别为99.99%、96.69%、95.13%。

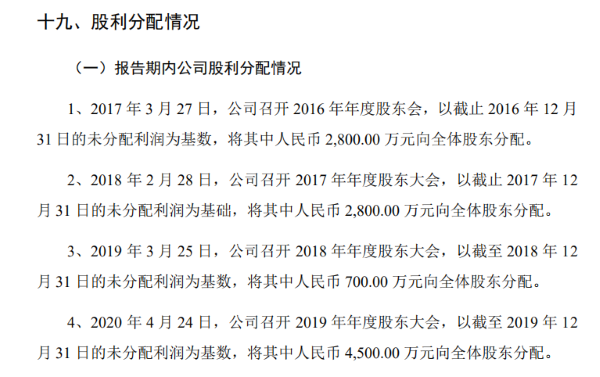

此外,招股书显示,2017年至2020年,易瑞生物每年现金分红一次,累计分红金额共计1.08亿元。

来源:招股书

有报道指出,四年来,7868.88万元现金分红进入易瑞生物的实际控制人朱海、王金玉夫妇的“口袋”。在资金储备相对充足的情况下,易瑞生物依然选择上市募资的方式进行扩产,此举或有先掏空公司再上市圈钱的嫌疑。

核心产品增长遭遇“瓶颈”

除了被质疑“上市圈钱”外,近年来,易瑞生物还面临核心产品竞争力持续下滑的问题。

招股书披露,易瑞生物的主要产品为食品安全快速检测试剂、快速检测仪器和相关检测服务,而检测试剂类产品收入主要来源于“胶体金免疫层析试纸”的销售。

不过,记者梳理发现,近年来,“胶体金免疫层析试纸”的销售收入虽在增长,但其所占比例却逐年下滑。

2017年至2019年,“检测试剂”占主营业务收入的比例分别为77.41%、61.50%、72.55%。上述期间,“胶体金免疫层析试纸”的销售收入占同期检测试剂类产品收入的比例分别为90.58%、89.61%、83.63%,比例呈下滑趋势;占同期主营业务收入的比例从2017年的70.12%降至2019年的60.67%,3年下跌了9.45个百分点。

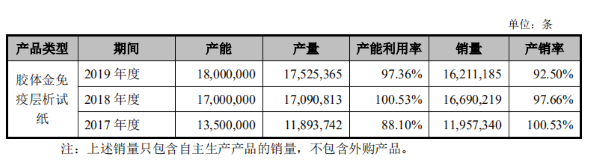

此外,2017年至2019年,“胶体金免疫层析试纸”的产能、产量虽都在逐年攀升,但该产品的产能利用率趋近于饱和,且产销率逐年递减,2019年的销量相较去年同期减少了约47.90万条。

来源:招股书

值得注意的是,此次募集资金投资项目投产后,易瑞生物产能将进一步得到提升。易瑞生物在招股书透露,公司在提高市场占有率和拓展新客户过程中也会面临经济形势、市场竞争环境变化等不确定因素,从而可能导致募集资金投资项目投产后产能扩张不能及时消化的风险。

此外,易瑞生物的应收账款余额占营收比重持续攀升、负债总额也在逐年递增。

数据显示,2017年至2019年,易瑞生物应收账款金额分别为2541.18 万元、4571.21万元、7418.10万元,占当期营收比例从2017年的18.43%增长至2019年的31.01%,3年增长了12.58个百分点。而易瑞生物的负债总额则是从2017年末的5919.45万元增长至2019年末的9134.57万元。其中,流动负债从2017年末的2622.10万元增长至2019年末的6809.09万元,占同期负债总额的比例也从2017年的44.30%猛增至2019年的74.54%。(记者 牛荷)

责任编辑:hnmd004

- 内马尔和姆巴佩谁才是球队老大?内马尔和梅2023-06-14

- 房贷转贷有什么风险?按揭房转贷贷款可靠吗2023-06-14

- 雅迪冠能探索E10电动车亮相 售价从4990元2023-06-14

- 涨浮不定与涨幅不定的区别是什么?涨幅和涨2023-06-14

- 保温杯有涂层的目的是什么?保温杯什么材质2023-06-14

- 苹果手机可以更新系统吗?苹果手机发热发烫2023-06-14

- 水瓶给人一种好欺负的样子 其实内心特别坚2023-06-14

- 环球滚动:小米文件夹在哪里?小米手机怎么2023-06-14

- 心的繁体字怎么写?比的繁体字怎么写?2023-06-14

- 天秤会和很多人都是朋友 有自己的底线和原2023-06-14

- 电脑桌介绍 电脑桌分类有哪些?2023-06-14

- nft概念是什么意思?nft龙头股有哪些?什么2023-06-14

- 安利净水器简介 安利净水器好吗?2023-06-14

- c1驾照增驾b2驾照需要什么条件?c1驾照怎么2023-06-14

- 什么是利率调节机制? 利率调节2023-06-14

- 微波炉有辐射吗?微波炉解冻要几分钟?2023-06-14

- 渭南:2023年新建停车泊位不少于10000个2023-06-14

- 戌山辰向大富大贵水法_戌 汉字2023-06-14

- 当前速读:延安发布枣芽茶公用品牌2023-06-14

- 【环球新要闻】布林带是指什么有哪些作用?2023-06-14

- 7万亿之后 科创板的下一站|全球热点评2023-06-14

- 天天实时:四部门:对不裁员、少裁员的企业2023-06-14

- 基金公司解读央行“降息”:或提振实体经济2023-06-14

- 汇丰银行将分阶段结束新西兰财富和个人银行2023-06-14

- 天天速讯:人民币尾号4444有收藏价值吗?人2023-06-14

- 当前消息! 摄影的光线有哪几种?不同方向2023-06-14

- 全球热门:两部门:拟分三批组织开展中小企2023-06-14

- 国内商品期货收盘,沪镍涨超5% 环球播报2023-06-14

- 全球即时看!国家能源局:积极采用新型储能2023-06-14

- Intersolar Europe 2023 | 华为发布全2023-06-14