借款10亿元 三费难降短期借款攀升新华百货何以解忧?

尽管拥有规模优势和网点资源,但今年上半年,新华百货销售费用、管理费用、财务费用持续走高。同时,该公司短期借款也由2017年上半年的0.5亿元,持续升至2020年上半年的10.40亿元

据联商网零售研究中心统计,今年7月全国新开业的商业项目,除去专业市场、酒店及写字楼仅有13个,新增商业建筑面积111.3万方,平均单体建筑面积8.56万方。7月新开商业项目数量,创新近5年以来同期新低。而国家统计局发布的相关数据显示,今年上半年社会消费品零售总额同比下降11.4%,其中二季度下降3.9%,比一季度收窄15.1个百分点。

具体到银川新华百货商业集团股份有限公司(下称新华百货,600785.SH),《投资时报》研究员注意到,2020年上半年其营业总收入录得37.99亿元,同比下降3.76%;归母净利润约为5106.5万元,同比下降69.21%。

作为宁夏乃至西北地区最大的集购物中心、百货商场、超市以及电器通信物流等细分业态为一体的大型商业集团,新华百货拥有规模优势、网点资源,但是销售费用、管理费用、财务费用持续走高。同时,其短期借款也由2017年上半年的0.5亿元,升至2020年上半年的10.40亿元。

坐在“西北零售商业”头把交椅的新华百货想要扭转商业棋局,或还需要补足功课。

净利下滑69.21%

新华百货是一家商业上市公司,主要从事商业零售、物流和商业物业出租业务,其中零售业务主要涉及百货商场、超市连锁及电器连锁。

截至2020年6月30日,新华百货各业态共运营270家实体店铺,其中百货店铺12家、超市店铺168家、电器店铺90家。这些实体店铺分布于宁夏主要城市核心商圈以及包括陕西、甘肃及青海等周边省份的主要城市。

据该公司半年报显示,2020年上半年,新华百货实现归母净利润约为5106.5万元,同比下降69.21%;扣非后归母净利润为3515.3万元,同比下滑74.95%;实现营业收入37.99亿元,同比下降3.76%,基本每股收益为0.2263元,同比下降69.42%。

具体到各业态可以看到,报告期内,其百货业态录得营业收入7.32亿元,同比下降28.10%,新开宁阳广场店1家;超市业态在区内外新开枫林湾店、吴忠国贸店、雁北路店等在内的9家店,实现营收25.03亿元,同比增长16.85%;另外,电器业态实现营收5.41亿元,同比下降29.65%,报告期内新开1家电器卖场。

由此可见,在新华百货的业态中,超市呈现“一家独大”的局面,而疫情对百货及电器连锁业态的冲击力要远大于超市零售业态。

在半年报中,该公司亦表示,疫情期间除超市业态外,百货及电器业态所有店铺均从1月下旬起开始闭店、直到3月下旬才恢复营业。即便恢复营业,出于疫情防控政策规定,店铺也处于限流、限时的非正常经营状态。而疫情闭店、减免商户租金以及公司整体费用支出增长影响了报告期内的营收和净利。

数据显示,在报告期内,新华百货的“三费”均较去年同期上升。具体而言,期内销售费用支出5.97亿元,同比增长2.35%;管理费用支出1.04亿元,同比增长8.41%;财务费用支出0.42亿元,同比增长41.88%。对于“三费”的增高,该公司解释称主要是新开店人事费用、租金支出以及折旧摊销费用增加所导致。

值得注意的是,对新华百货来说,“三费”的增加并不是首次出现。Wind数据显示,近三期半年度业绩中,新华百货的销售费用由2017年上半年的5.05亿元持续增加至2019年上半年的5.83亿元,同期管理费用由0.83亿元持续增加到0.96亿元,而财务费用则从0.19亿元持续增长至0.296亿元。“三费”难降,成了新华百货不可忽略的“难题”。

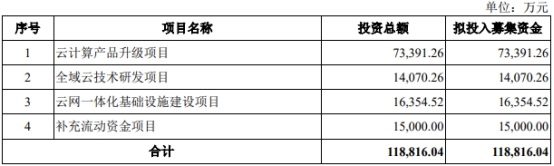

新华百货近三年营收及增长率情况(亿元、%)

数据来源:Wind

短期借款攀升至10.4亿

作为一家老字号百货零售企业,新华百货成立于1997年,与王府井、重庆百货等可谓是同一时期成立。抛开今年疫情原因,新华百货近几年的日子或已不太好过。

查阅该公司近三年业绩,《投资时报》研究员注意到,2017年—2019年,其营业总收入分别录得74.36亿元、76.26亿元、76.68亿元,同比变动幅度分别为5.49%、2.56%、0.55%;归母净利润为1.07亿元、1.37亿元、1.82亿元,同比增幅分别为69.88%、28.41%、32.59%。

从数据来看,2017年、2018年新华百货营收缓慢增长,2019年营业总收入可以说是微涨,而其净利润增速则波动较大。

此外,《投资时报》研究员留意到,近三期半年报中,该公司应收账款呈增长态势。数据显示,2017年上半年、2018年上半年及2019年上半年,其应收账款分别为1.13亿元、1.27亿元、1.37亿元,应收账款占当期营收比值分别为3.0%、3.21%、3.47%。而截至今年6月末,该公司应收账款持续增长至1.434亿元,其中前五名欠款方的应收账款合计约为0.493亿元,占应收账款期末余额的34.30%。

反观新华百货短期借款指标,却由2017年上半年的0.5亿元骤增至2018年上半年的3亿元,时至2019年上半年继续向上攀升至7亿元。而截至今年6月末,新华百货短期借款高达10.40亿元,较去年同期增加3.40亿元,同比增长48.57%。

同时,今年上半年,该公司长期借款达2.79亿元,同比增加32.18%,其中2.23亿元为母公司及子公司新百超市以商业房产做抵押向银行借款;应付账款为9.05亿元、其它应付款达1.395亿元。截至今年6月末,该公司总资产为57.797亿元,其中流动资产19.36亿元;负债合计为35.37亿元,其中流动负债达32.0亿元,流动负债已经远高出流动资产。此即表明,其流动资产已远不能覆盖流动负债。

若再对比同行业王府井、重庆百货、鄂武商以及天虹股份的资产负债率,可以看到,截至8月25日,除了王府井和鄂武商未披露半年报,重庆百货以及天虹股份2020年上半年的资产负债率分别为54.90%、57.21%,均低于新华百货的61.19%资产负债率。

盈利能力走低、现金流紧绷、偿债压力加大的新华百货,想要扭转局面恐怕还需要一段时间。(《投资时报》研究员 王子西)

新华百货资产及负债状况(单位:元)

数据来源:公司2020年半年报

责任编辑:hnmd004

- 雅迪冠能探索E10电动车亮相 售价从4990元2023-06-14

- 涨浮不定与涨幅不定的区别是什么?涨幅和涨2023-06-14

- 保温杯有涂层的目的是什么?保温杯什么材质2023-06-14

- 苹果手机可以更新系统吗?苹果手机发热发烫2023-06-14

- 水瓶给人一种好欺负的样子 其实内心特别坚2023-06-14

- 环球滚动:小米文件夹在哪里?小米手机怎么2023-06-14

- 心的繁体字怎么写?比的繁体字怎么写?2023-06-14

- 天秤会和很多人都是朋友 有自己的底线和原2023-06-14

- 电脑桌介绍 电脑桌分类有哪些?2023-06-14

- nft概念是什么意思?nft龙头股有哪些?什么2023-06-14

- 安利净水器简介 安利净水器好吗?2023-06-14

- c1驾照增驾b2驾照需要什么条件?c1驾照怎么2023-06-14

- 什么是利率调节机制? 利率调节2023-06-14

- 微波炉有辐射吗?微波炉解冻要几分钟?2023-06-14

- 渭南:2023年新建停车泊位不少于10000个2023-06-14

- 戌山辰向大富大贵水法_戌 汉字2023-06-14

- 当前速读:延安发布枣芽茶公用品牌2023-06-14

- 【环球新要闻】布林带是指什么有哪些作用?2023-06-14

- 7万亿之后 科创板的下一站|全球热点评2023-06-14

- 天天实时:四部门:对不裁员、少裁员的企业2023-06-14

- 基金公司解读央行“降息”:或提振实体经济2023-06-14

- 汇丰银行将分阶段结束新西兰财富和个人银行2023-06-14

- 天天速讯:人民币尾号4444有收藏价值吗?人2023-06-14

- 当前消息! 摄影的光线有哪几种?不同方向2023-06-14

- 全球热门:两部门:拟分三批组织开展中小企2023-06-14

- 国内商品期货收盘,沪镍涨超5% 环球播报2023-06-14

- 全球即时看!国家能源局:积极采用新型储能2023-06-14

- Intersolar Europe 2023 | 华为发布全2023-06-14

- 国内商品期货收盘多数上涨,燃料油、原油等2023-06-14

- 消息!国家能源局:5月全社会用电量同比增2023-06-14